扶養控除は「親族」が要件の前提としております。所得税上の「親族」は明確に定義付けられております。遠い親戚でも生計を一にしていれば、扶養控除などの対象にすることができます。

所得税の親族の範囲は?

国税庁のwebサイトには以下のように記載されています。

2 扶養親族の対象となる人の範囲

(1) 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。出典 国税庁 No.1180 扶養控除 http://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm

こちらは扶養控除のページですが、所得税や相続税で「親族」と記載される場合は全て同じ扱いです。

血族6親等、姻族3親等といわれてもよくイメージが湧かないと思いますので、簡単な図式にしてでまとめてみました。

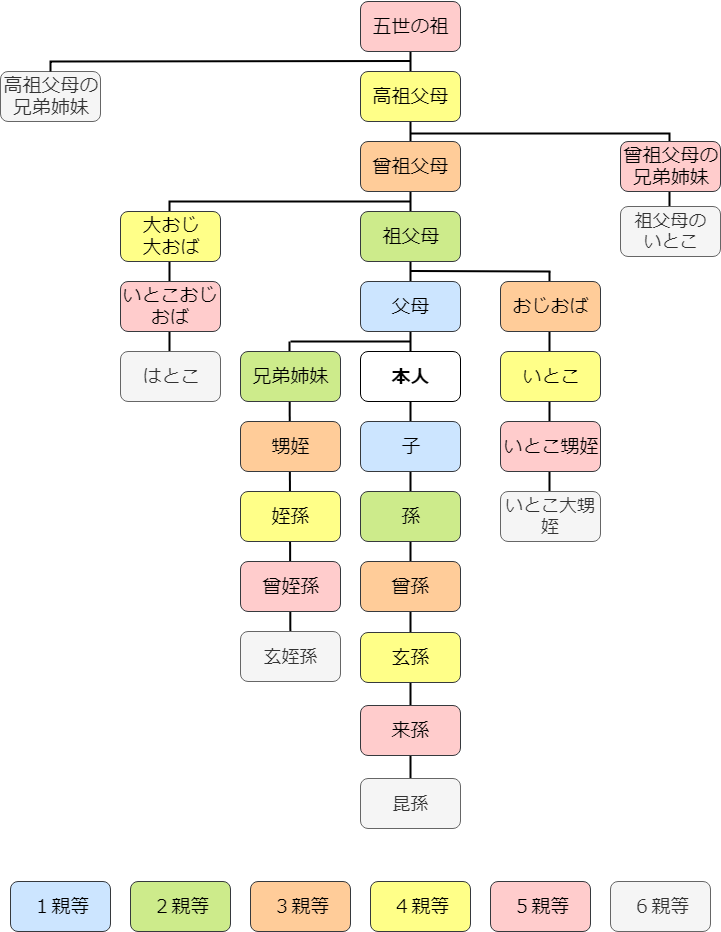

血族は6親等以内

血縁関係にある親族を血族と言います。血縁関係が遠くなるにつれ親等数は上がります。

税法上の血族の親族は6親等以内と定められています。六世の祖や昆孫は現実ではありえませんが、参考までに記載しました。

はとこといった6親等ともなると、かなり遠い親族になりますが、生計を一にしている場合には、親族としてカウントすることができます。

はとこといった6親等ともなると、かなり遠い親族になりますが、生計を一にしている場合には、親族としてカウントすることができます。

養子も血族

養子縁組をしたときの養子も1親等となります。

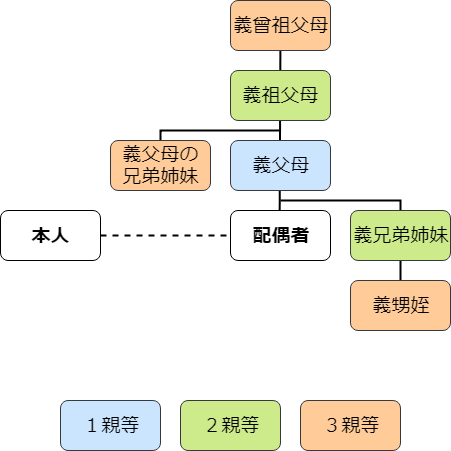

姻族は3親等以内

配偶者と血縁関係のある親族を姻族と言います。

税法上の血族の親族は3親等以内と定められています。血族と違い姻族は3親等以内と親族の範囲が狭くなるので気をつけてください。

配偶者とは役所に婚姻届を提出している人に限ります。内縁関係や事実婚での配偶者は該当しません。

また、最近広まりつつある同性パートナーシップ宣誓をしたパートナーの親族も対象になりません。

親族は外国人でも対象になる

国際結婚などで姻族3親等以内に外国人がいても親族としてみられます。

ただし、外国人といった海外に住む親族を控除の対象にするときは、年末調整や確定申告などで専用の書類が必要になります。

詳しくはこちらのページでまとめています。

里子や養護老人も対象になる

例外的に、児童福祉法に基づいて行政に養育を委任されたいわゆる里親制度の里子や、老人福祉法に基づいて行政に養護を委任された養護老人は、本人と親族の関係でなくても、親族と同等のものとしてみなされます。

「生計を一」がセットになる

親族を要件としている制度のほとんどが「生計を一にする」という言葉と一緒になっています。「生計を一にする」についてはこちらで説明しています。

「親族」を要件としている主なもの

親族が要件となっている主な所得税の制度は以下のとおりです。リンクをクリックすると、その制度の詳しい内容についてまとめています。

社会保険と範囲が異なる

所得税の他に社会保険にも扶養があり、被扶養者になると保険料の負担が免除されます。社会保険の扶養も親族をひとつの要件としておりますが、親族の範囲は所得税とは異なってきます。

- 所得税 → 血族6親等内、姻族3親等内

- 社会保険 → 血族3親等内、姻族3親等内

また、事実婚の配偶者の両親や子どもは所得税では親族とみられませんが、社会保険では扶養の対象にすることができます。