家族が外国に住んているときも扶養控除や配偶者控除を適用することができます。必要な書類や手続きの方法についてまとめてみました。

本人や家族が外国人の人や国際結婚をしている人は抑えておきたい制度です。

国外居住親族とは?

国外居住親族とは非居住者である親族や配偶者を指します。

非居住者とは、1年以上日本国外に住んでいる人です。つまり、外国に住む外国人はもちろんのこと、日本人であっても留学などで1年以上海外に住んでいれば非居住者となります。

要件を満たせば扶養控除や配偶者控除の対象となる

国外居住親族は扶養控除や配偶者控除の要件を満たしていれば、その親族が外国人であっても対象とすることができます。

扶養控除や配偶者控除の対象となる要件

扶養控除の要件

海外に住む家族にかかる扶養控除の適用を受けるには、以下の要件をすべて満たさなければなりません。

- その親族の年齢が16歳以上であること

- 本人と生計を一にしている親族であること

- その親族の合計所得金額が38万円以下であること

- 他の控除対象扶養親族になっていないこと1

分かりづらい言葉もあるので、ひとつずつ説明します。

1.その親族の年齢が16歳以上

扶養控除の対象になるのは16歳以上からです。小学生、中学生、園児、幼児の子どもには一切適用されません。国籍は関係なく外国人でも適用できます。

年齢は1月1日時点で判断します。平成30年の確定申告、年末調整なら平成15年1月1日までに生まれた人が16歳以上とみなされます。

2.本人と生計を一にしている親族

海外に住んでいるということは一緒には生活していませんので、「生計を一にしている」については生活費を送金しているかで判断します。

現金の手渡しは認められない

送金は金融機関を通した方法だけになります。現金の手渡しは不明確になるので一切認められておりません。

また、税法で親族は「血族6親等、姻族3親等内」と定められています。自分の子どもだけでなく広い範囲の親族が認められています。

国際結婚している人で、他の要件を満たしていれば、配偶者の両親や兄弟姉妹も扶養控除の対象とすることも可能です。詳しくはこちらのページでまとめています。

3.その親族の合計所得金額が38万円以下

合計所得金額が38万円以下とは国内源泉所得に限ります。

海外で稼いだ収入は一切関係ありません。仮にアメリカで年間5万ドルの収入があったとしても、他の要件を満たしていれば問題ありません。

4.他の控除対象扶養親族になっていない

外国に扶養親族という制度があるのかは分かりませんが、日本で他の控除対象扶養親族になっていなければ適用することができます。

配偶者控除の要件

海外に住む配偶者にかかる配偶者控除の適用を受けるには、以下の要件をすべて満たさなければなりません。

- 民法上の配偶者であること

- 本人と配偶者が生計を一にしていること

- 本人の合計所得金額が1,000万円以下であること

- 配偶者の合計所得金額が123万円以下であること

- 他の人の扶養控除の対象になっていないこと2

扶養控除と要件が共通するところもあります。共通しない要件を説明します。

1.民法上の配偶者であること

配偶者とは役所に婚姻届を提出している人に限ります。内縁関係や事実婚での配偶者は該当しません。

また、最近広まりつつある同性パートナーシップ宣誓をしたパートナーも控除の対象になりません。

3.本人の合計所得金額が1,000万円以下であること

合計所得金額1,000万円以下は言いかえると、1年間の給与の収入が1,220万円以下ということです。年収1,220万円を超える高所得者の人は配偶者がいても配偶者控除の適用を一切受けられません。

事業所得や不動産所得など給与以外に所得がある人の合計所得金額についてはこちらのページでまとめています。

国外居住親族にかかる扶養控除や配偶者控除の適用を受ける方法

必要書類

年末調整や確定申告で手続きを行うことによって適用が受けられますが、どちらの手続きでも2種類の書類を会社や税務署に提出しなければなりません。

親族関係書類

親族関係書類とは、血族6親等、姻族3親等を証明する正式な書類です。

- 戸籍の附票と国外居住親族のパスポートの写し

- 外国政府等が発行した戸籍謄本や出生証明書、婚姻証明書などの書類

上のどちらかの書類を提出します。1枚の書類で親族関係であると証明することができない場合は、複数の書類を組み合わせることによって完全に証明ができるようにします。

送金関係書類

生計を一にしていることを明らかにするために、国外居住親族の生活費などを本人が負担していることを証明する書類です。

- 金融機関の外国送金依頼書(本人から国外居住親族へ生活費などを送金したことを明らかにしていること)

- クレジットカードの利用明細書(国外居住親族がクレジットカードで商品等を購入し、その代金を本人が支払いをしていること)

その年に送金した書類を全て提出します。国外居住親族が複数人いる場合は各人ごとに送金関係書類を用意する必要があります。

例えば、親戚の外国人の親子2人に対し、親にのみまとめて送金をしている場合には、子を扶養控除の対象にすることはできません。必ず親子それぞれ送金をして送金関係書類を用意する必要があります。

送金関係書類は簡略できる

その年に同じ国外居住親族に3回以上送金を行った場合、「送金関係書類の明細書」を記入し、その年の最初と最後の送金関係書類を提出をすれば認められます。「送金関係書類の明細書」は国税庁のwebサイトにアップロードされています。

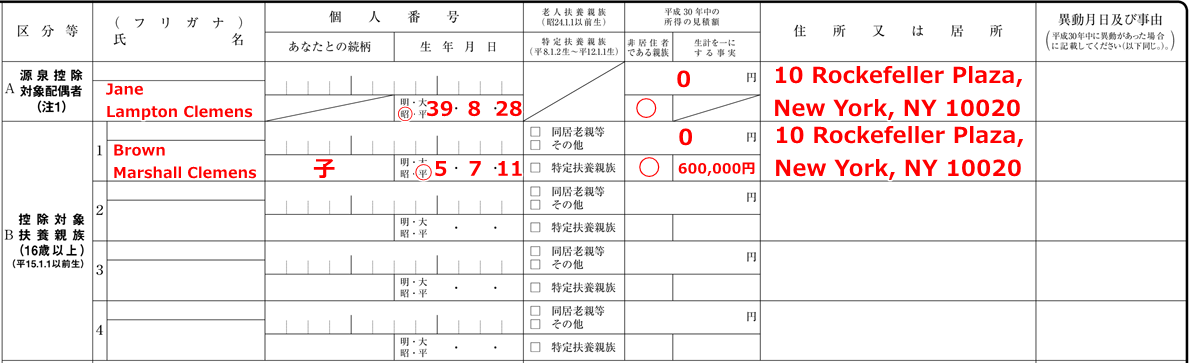

年末調整で受ける

会社員の人は、10月11月ごろになると勤務先から年末調整の書類が配られ記入を求められます。その配られた書類のひとつ「扶養控除等申告書」や「配偶者控除等申告書」に必要事項を記入して提出すると、会社の方で扶養控除や配偶者控除の適用の手続きが行われます。

国外居住親族では親族や配偶者の氏名の他に以下の情報を記入します。

- 「非居住者である親族」には◯を入れる

- 「生計を一にする事実」には年間の送金額

- 「所得の見積額」には日本国内での所得金額

その他の部分の書き方についてはこちらでまとめています。

確定申告で受ける

翌年の2月3月ごろに自分で確定申告書を作成して税務署に提出します。申告書第一表と第二表に必要事項を記入することによって適用を受けることができます。

書類の書き方についてはこちらでまとめています。