12月1月ごろに勤務先から渡される給与所得の源泉徴収票の見方についてまとめました。様々な情報を確認できる大事な資料です。

源泉徴収票について

源泉徴収票とは?

源泉徴収票とは、勤務先から渡される1年間の給料の合計や所得税額などがまとめられた書類です。

詳しくはこちらのページでまとめています。

-

-

給与所得の源泉徴収票とは?分かりやすく解説!

会社員の人が勤務先から受け取る源泉徴収票についてまとめました。非常に重要な書類になるため、しっかりおさえておきましょう。 給与所得者の源泉徴 ...

確認できること

源泉徴収票で確認できる主な事項は次の通りです。

- 給与の年収

- 1年間の所得税額、社会保険料額

- 年末調整で適用した所得税の制度、計算根拠

- 翌年の住民税の金額

- ふるさと納税の限度額

源泉徴収票から翌年の住民税の金額やふるさと納税の限度額も確認することができます。ただ、金額を求める計算式は非常に複雑です。計算機を用意しているので、こちらを使ってご確認ください。

-

-

住民税の金額とふるさと納税の限度額はいくら?計算シミュレーション

確定申告書や源泉徴収票から住民税の計算、ふるさと納税の限度額のシミュレーションを行うページです。日本の1,741全ての市区町村の計算ページを ...

源泉徴収票の見方

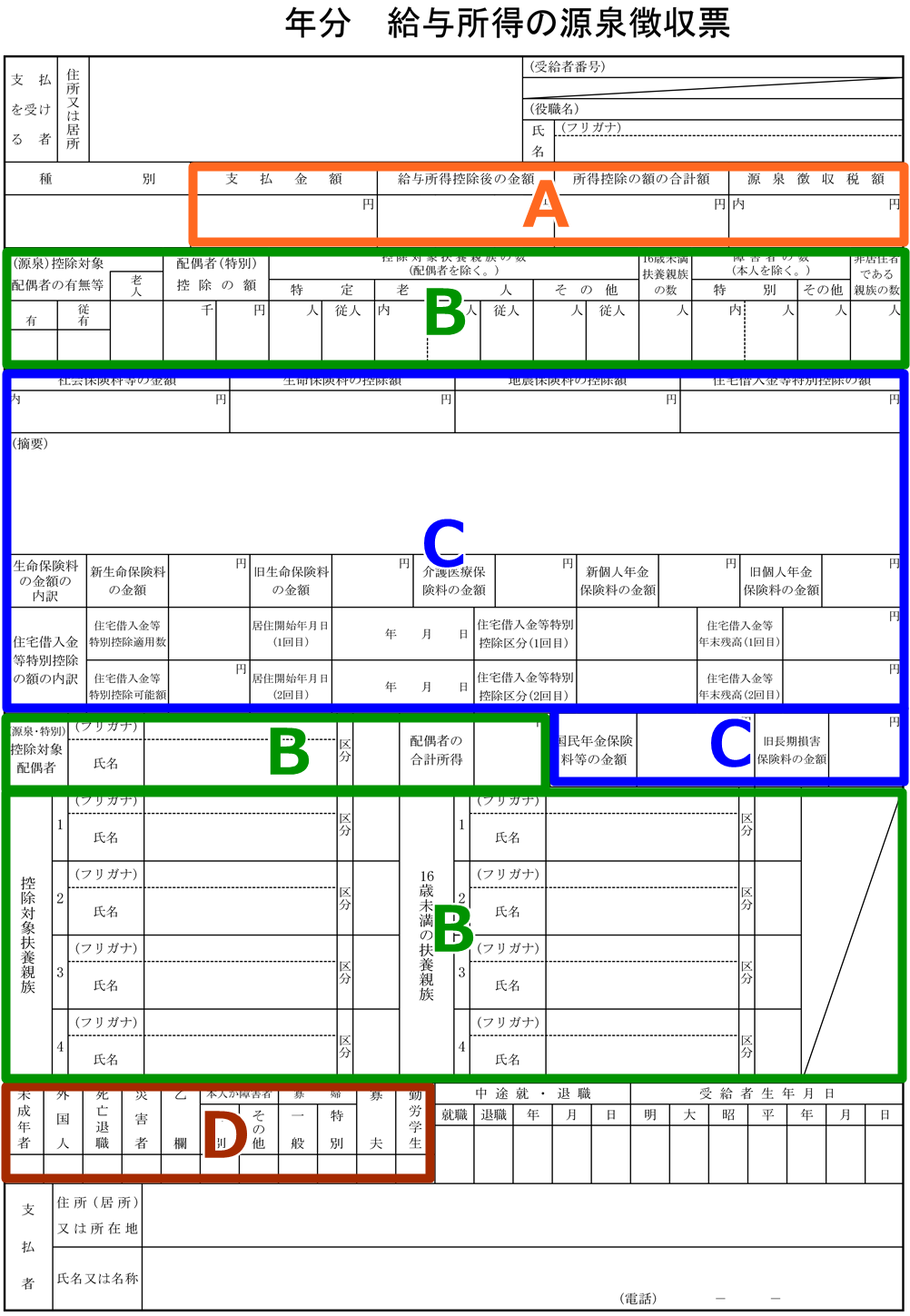

4つのブロックに分けて説明します。

A.収入と税額

支払金額

1月から12月までに受け取った給料や賞与(ボーナス)の合計額を示しています。いわゆる「税込の年収(額面の年収)」はこの金額です。

支払金額は受け取った日でカウントをします。例えば、末締め翌15日払いの勤務先の場合、12月1日から12月31日までの給与は1月15日に受け取ります。12月に働いた給与ではありますが、収入のカウントは翌年1月の給与ということになります。

給与所得控除後の金額

所得税や住民税を計算するために、支払金額から一定の計算で求める金額です。ここに金額がある場合は年末調整を行い、税金の計算をしたことを意味します。金額が記載されていない場合は、年末調整をしていないということです。

給与所得控除について詳しくはこちらのページでまとめています。

給与所得控除とは?

所得控除の額の合計額

扶養控除や社会保険料控除など10種類の所得控除の中で適用を受けた控除額の合計を示しています。

ここに金額がある場合も年末調整を行い、税金の計算をしたことを意味します。基礎控除があるので、最低でも38万円以上になります。ちなみに住宅ローン控除は所得控除には区分されないため、ここでは計算されません。

源泉徴収税額

1年間に給料や賞与から天引きされた所得税とそこからの金額を示しています。

つまり、年末調整を行った人は、年末調整で計算され、過不足の調整を行った後の1年間の所得税の金額です。一方、年末調整を行っていない人は、毎月の給与から天引きされた所得税の合計です。

手取りの年収の求め方

1年間の手取りの年収は次のように求めます。

- 支払金額 - 社会保険料等の金額 - 源泉徴収税額

住民税は含まれていませんので、正確な金額ではありませんが、おおよそはこのようになります。

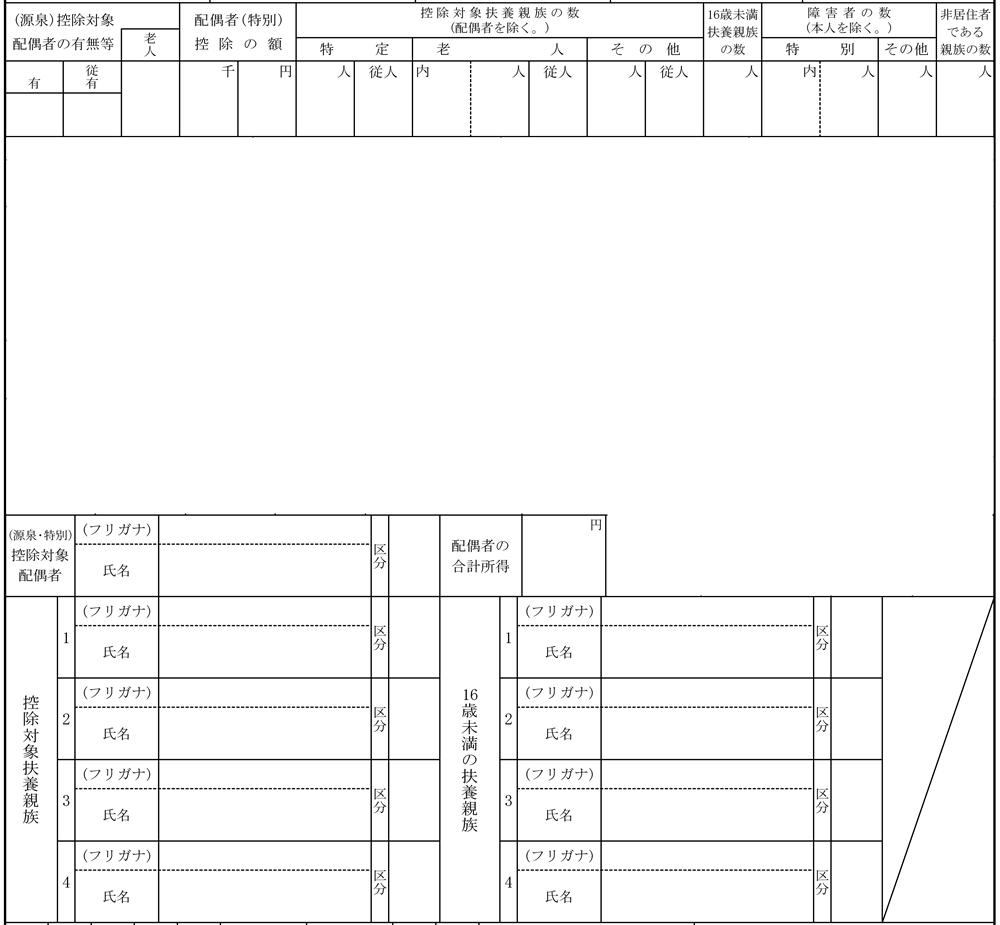

B.家族の情報

「従有」「従人」という項目がありますが、税金の計算では影響せず、あまり使われることがないため、説明は省略します。

(源泉)控除対象配偶者の有無

配偶者に関する所得控除は、配偶者控除と配偶者特別控除の2つがあります。

配偶者控除の対象になるときに「有」にチェックが入ります。加えて、配偶者控除の対象になる配偶者が70歳以上の場合は「老人」にもチェックが入ります。

一方、配偶者特別控除の対象になるときは、この欄にチェックは入りません。

配偶者(特別)控除の額

適用される配偶者控除、配偶者特別控除の金額が示されます。

下の「(源泉・特別)控除対象配偶者」のところに配偶者の氏名と合計所得金額が記載され1、配偶者と本人両方の所得金額から控除の金額は求められます。

配偶者控除・配偶者特別控除とは?

控除対象扶養親族の数

扶養控除の対象となる家族の人数を示しています。家族の年齢によって3つの項目に分かれます。

- 特定 → 19歳~22歳

- 老人 → 70歳以上

- その他→ 16歳~18歳、23歳~69歳

「老人」の中でもさらに同居老親等に該当する家族は「内」に数が記載されます。

ここに該当する家族の氏名は下の「控除対象扶養親族」に記載されます2。

16歳未満扶養親族の数

子どもなど16歳未満の家族の人数を示しています。16歳未満は扶養控除の対象ではないため、項目が分かれています。

ここに該当する家族の氏名は下の「16歳未満の扶養親族」に記載されます2。

障害者の数

障害者控除の対象となる家族の人数を示しています。障害の度合いなどによって、2つに区分されます。

- 特別 → 特別障害者

- その他→ 普通障害者

さらに同居している特別障害者がいる場合には、「内」にその人数が記載されます。

障害者控除とは?

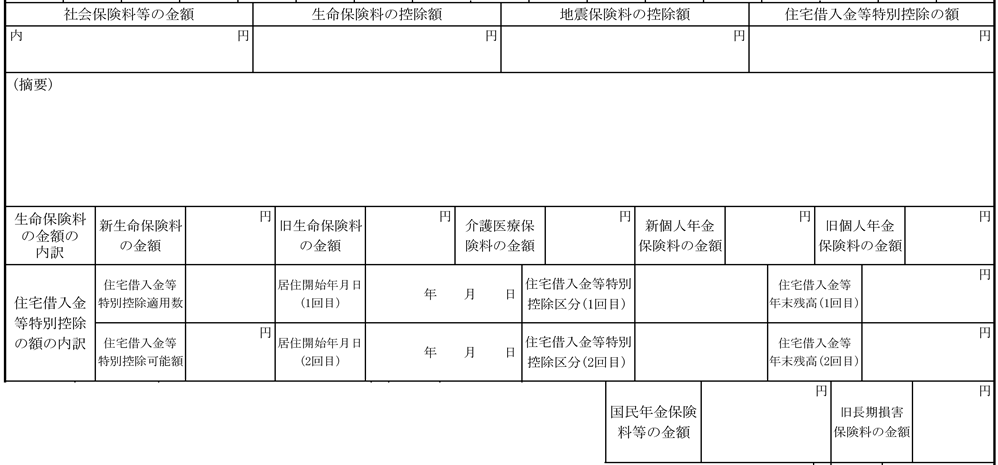

C.保険料の支払いなど

社会保険料等の金額

社会保険料控除と小規模企業共済等掛金控除の合計の金額です4。この2つは支払った金額そのままが控除額となります。

主に毎月の給与から天引きされている健康保険と厚生年金、雇用保険の合計額が示されます。その他、国民年金や国民年金基金、国保、介護保険、後期高齢者医療保険などの支払いを年末調整のときに申告していれば、その金額も加算されます5。

社会保険料控除とは?

小規模企業共済等掛金控除とは?

生命保険料の控除額

摘要の下にある「生命保険料の金額の内訳」に記載された保険料額から一定の計算がされた金額です。

「生命保険料の金額の内訳」は年末調整のときに勤務先に提出した控除証明書(払込証明書)から示されています。

生命保険料控除とは?

地震保険料の控除額

地震保険料と旧長期損害保険料から一定の計算がされた金額です。旧長期損害保険料がある場合は、下の欄で内訳が記載されます。

生命保険料控除と同様に、年末調整のときに勤務先に提出した控除証明書(払込証明書)から示されています。

地震保険料控除とは?

住宅借入金等特別控除の額

いわゆる住宅ローン控除の金額が示されます。1年目の住宅ローン控除は確定申告をしなければなりませんが、2年目以降は必要書類を勤務先に提出することによって年末調整でも適用が受けられます。

「住宅借入金等特別控除の額の内訳」には、計算に必要な情報が記載されています。

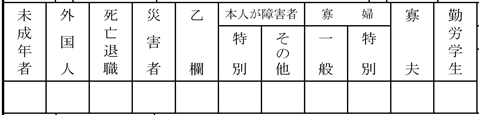

D.本人の情報

未成年者

本人が20歳未満のときにチェックが入ります。所得税の計算では影響しませんが、住民税が非課税になるかどうかの計算で関わってきます。

外国人

本人が外国人のときにチェックが入ります。

死亡退職

本人が死亡したときにチェックが入ります。

乙欄

チェックが入らない場合は甲欄、入る場合は乙欄です。

勤務先が2か所以上ある人は、メイン以外の給与は全て乙欄として扱われます。乙欄では給与から天引きされる所得税が多くなったり、年末調整が行われなかったりします。また、基本的に乙欄の給与がある人は確定申告をする必要があります。

本人が障害者

本人が障害者控除の対象となるとき、チェックが入ります。障害の度合いなどによって、その他(普通)と特別に分かれます。

障害者控除とは?

寡婦、寡夫

配偶者と別れ独身でいる人の中で一定の条件を満たすときに、寡婦、特別の寡婦、寡夫のどれかに区分され、チェックが入ります。寡婦(寡夫)控除の対象となります。

寡婦(寡夫)控除とは?

勤労学生

源泉徴収票の支払金額が130万円以下の学生の場合に、チェックが入ります。勤労学生控除の対象となります。

勤労学生控除とは?