2019年(令和元年)の扶養控除等申告書の書き方や要点についてまとめてみました。所得税や住民税の金額が計算される書類になりますので、見落としがないようにしましょう。

「所得の見積額」の計算機も用意しています。

扶養控除等申告書とは?

会社で年末調整をするための書類

会社員の人は毎年10月11月ごろになると、年末調整のための書類が会社から配られ、期限が設定され記入提出を求められていると思います。

年末調整とは給与収入や各種控除などからその人が納めるべき所得税を計算することです。手続きを行う上では、本人のことや家族のことなど様々な情報が必要になるため、各々が記入をした書類を会社に提出しなければなりません。

扶養控除等申告書は減税を受けるための書類

所得税にはその家族の状況によって減税できる制度があります。

提出を求められる複数ある書類のうち、扶養控除等申告書は減税するための「所得控除」を受けるための書類です。

- 扶養控除

- 障害者控除

- 寡婦(寡夫)控除

- 勤労学生控除

毎月の給与から天引きされる所得税を計算する書類でもある

毎月の給与から天引きされる所得税(源泉所得税)の計算では、扶養控除等申告書の提出をしているか、扶養親族は何人いるのかが必要になります。そのため、「扶養控除等(異動)申告書」は必ず提出しなければならない書類となります。1

適用を受ける控除がない場合には、氏名や住所などの個人情報だけを記入して提出します。

扶養控除等(異動)申告書の書き方

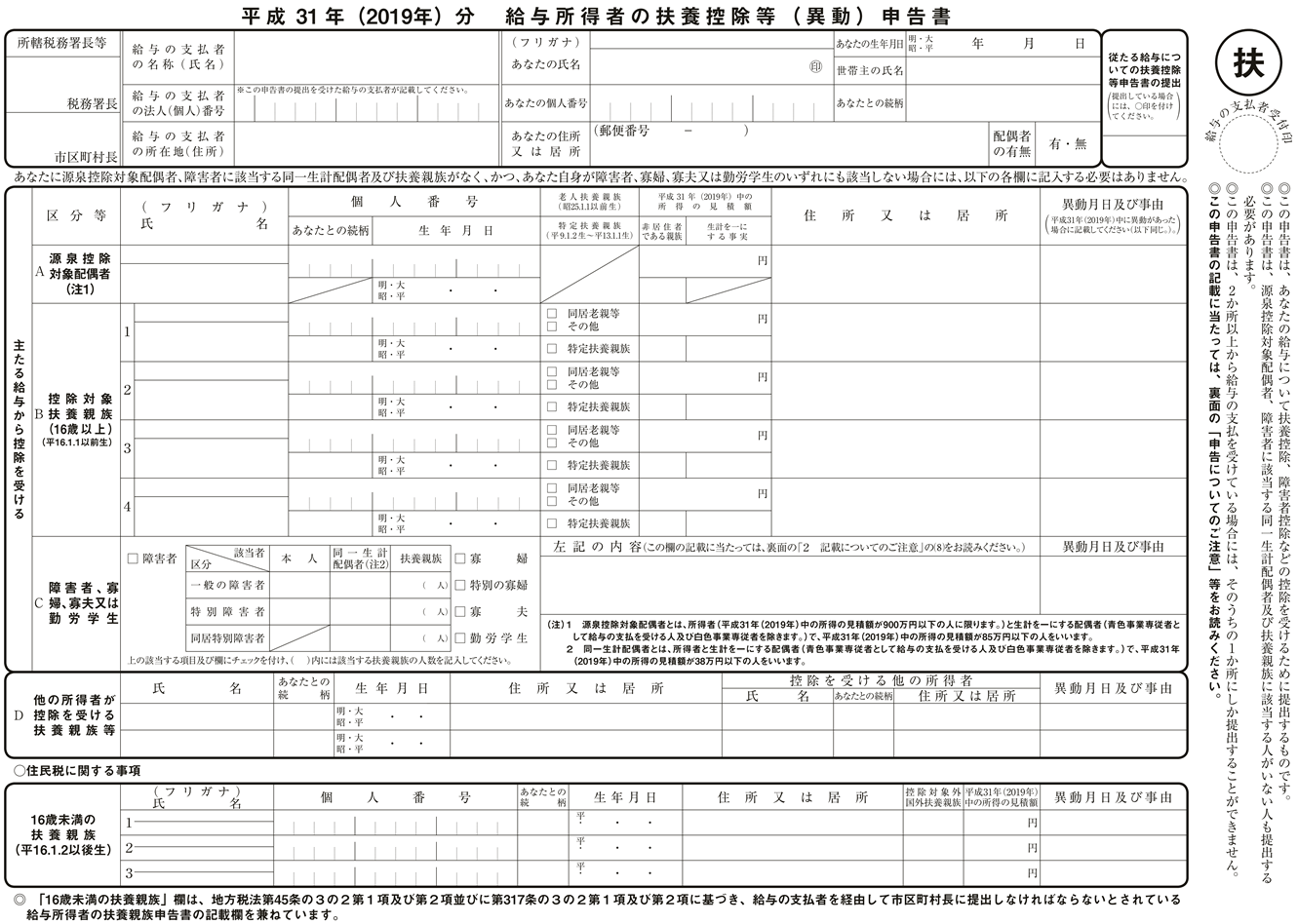

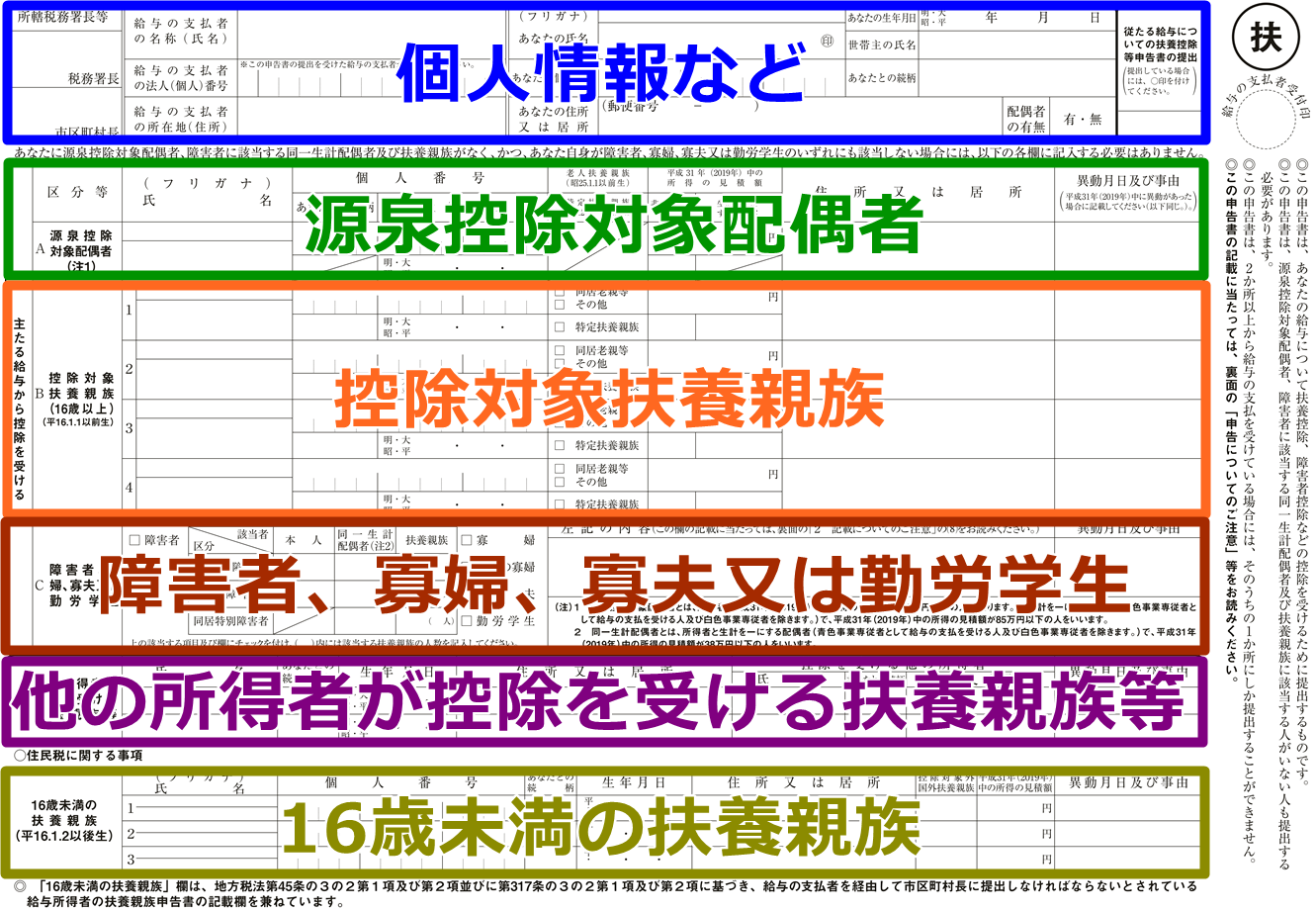

6つのブロックに分けて説明します。

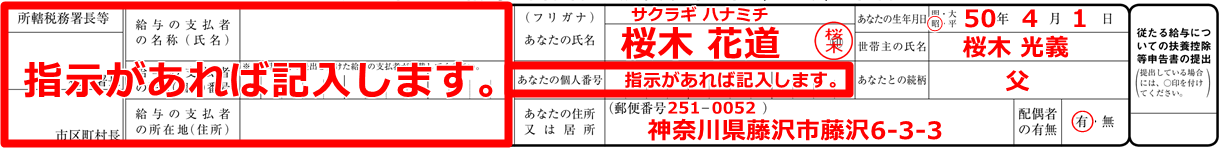

1.個人情報など

右側には氏名住所、生年月日などの記入と押印をします。扶養控除等(異動)申告書は会社で保存される書類となりますので、シャチハタでも問題ないですが、認印があればそちらの方が望ましいです。実印を押す必要はありません。

左側は会社の情報などを記入するところです。会社から指示があれば記入してください。

個人番号(マイナンバー)は会社から指示があれば記入をしてください。「従たる給与についての扶養控除等申告書の提出」は空欄で構いません。

パート・アルバイトの人や単身者、共働きで子どもがいない人など、適用を受ける控除がない場合にはここで記入は終わりになります。

記入していない箇所がほとんどになりますが、問題ありません。

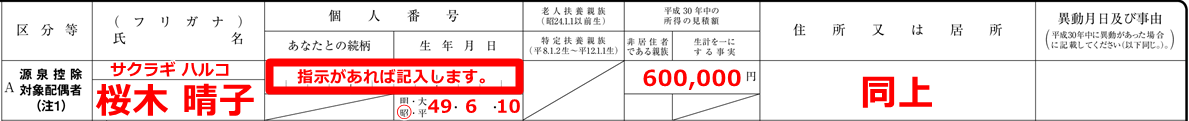

2.源泉控除配偶者対象者

妻や夫が「源泉控除対象配偶者」に該当すれば、配偶者の氏名や生年月日などを記入します。

- 本人と配偶者が生計を一にしている

- 本人の所得が900万円以下であること(給与収入では1,120万円以下)

- 配偶者の所得が85万円以下であること(給与収入がでは150万円以下)2

以上を全て満たしていると、源泉控除対象配偶者となります。

配偶者控除や配偶者特別控除を適用できるかどうかでは判断しません。配偶者控除や配偶者特別控除を適用できる場合であっても、記入しないことがあります。

個人番号(マイナンバー)は会社から指示があれば記入をしてください。「異動月日や事由」は空欄で構いません。

所得の見積額について

多くの人が間違えてしまいますが、ここは年収を記入する欄ではありません。年収から計算した所得を記入します。

計算機を用意しました。給与収入を入力して「計算ボタン」をクリックすると所得が表示されます。1年を終えないと正確な年収は分かりませんので、予測した金額を入力してください。

[CP_CALCULATED_FIELDS id="64"]

税制改正で平成30年から変わった

平成29年までは「控除対象配偶者」という欄で、配偶者控除を適用できるときに記入をしていました。税制改正で平成30年から配偶者控除と配偶者特別控除が大きく変わり、それに伴って、この欄も「源泉控除対象配偶者」という名称に変わりました。

平成30年からは配偶者控除や配偶者特別控除の判定は「配偶者控除等申告書」という別の用紙を使います。「配偶者控除等申告書」についてはこちらのページでまとめています。

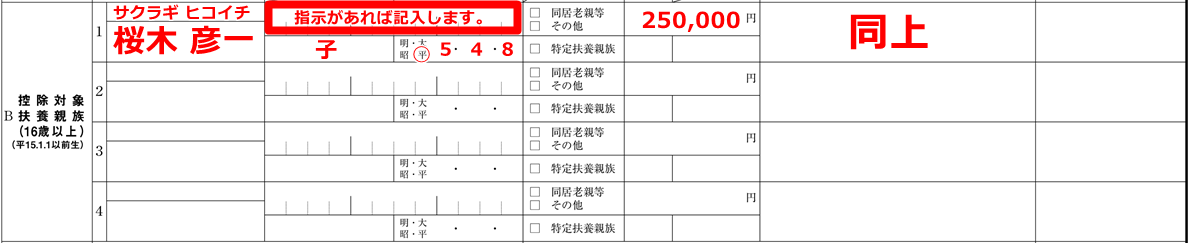

3.控除対象扶養親族

家族が「控除対象扶養親族」に該当すれば、その親族の氏名や生年月日などを記入します。

- 16歳以上であること(平成16年1月1日以前に生まれた人)

- 本人と生計を一にしている親族3であること

- 親族の所得が38万円以下であること(給与収入では103万円以下)

- 他の扶養親族になっていないこと4

以上を全て満たしていると、控除対象扶養親族となります。16歳以上かどうかは1月1日時点で判断します。16歳未満の親族は下の欄に記入します。

個人番号(マイナンバー)は会社から指示があれば記入をしてください。「異動月日や事由」は空欄で構いません。

以下の場合には、さらに所得税や住民税の減税が行われます。チェックを入れることを忘れないようにしましょう。

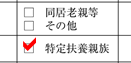

扶養親族が18歳以上22歳以下の場合

控除対象扶養親族が18歳以上22歳以下の場合には、特定扶養親族となります。氏名や生年月日などを記入した上で、「特定扶養親族」にチェックをいれます。主に大学生の子を持つ親などが適用できる制度です。

2019年(令和元年)の年末調整では、平成9年1月2日から平成13年1月1日までに生まれた人が該当します。

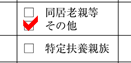

扶養親族が70歳以上の場合

控除対象扶養親族が70歳以上の場合には、老人扶養親族となります。氏名や生年月日などを記入した上で、「その他」にチェックをいれます。

2019年(令和元年)の年末調整では、昭和25年1月1日以前に生まれた人が該当します。

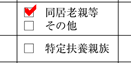

- 本人や配偶者と同居している

- 本人や配偶者の直系尊属(両親や祖父母)である

加えて以上の要件を全て満たすと、老人扶養親族からさらに同居老親等となります。氏名や生年月日などを記入した上で、「同居老親等」にチェックをいれます。主に自分の親や妻の親と同居している40代以上の人が適用できる制度です。

所得の見積額について

多くの人が間違えてしまいますが、ここは年収を記入する欄ではありません。年収から計算した所得を記入します。

計算機を用意しました。給与収入を入力して「計算ボタン」をクリックすると所得が表示されます。1年を終えないと正確な年収は分かりませんので、予測した金額を入力してください。

[CP_CALCULATED_FIELDS id="65"]

「年金あり」を選ぶと年金収入もある場合の所得の見積額の計算を行うことができます。

4.障害者、寡婦、寡夫又は勤労学生

障害者

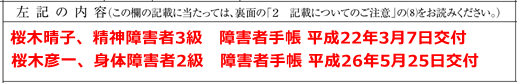

本人、配偶者、扶養親族が障害者のときにチェックをいれます。障害の度合いなどによって一般障害者、特別障害者、同居特別障害者の3つの区分に分かれます。扶養控除等申告書と一緒に障害者手帳のコピーの提出も必要になります。

左記の内容には障害の等級や手帳を交付された年月日を記入します。

障害者の区分などについてはこちらのページでまとめています。

寡婦、寡夫

離婚や死別で配偶者がいない人が受けられる減税制度です。記入の仕方や適用の要件などはこちらのページでまとめています。

勤労学生

本人が学生のときに受けられる減税制度です。記入の仕方についてはこちらのページでまとめています。

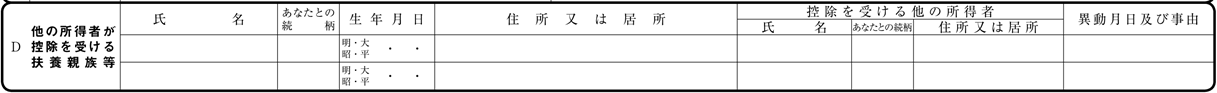

5.他の所得者が控除を受ける扶養親族等

この欄は記入をする必要はありません。

6.16歳未満の扶養親族

子どもなど16歳未満の親族の氏名や生年月日などを記入します。2019年(令和元年)の年末調整では、平成16年1月2日以後に生まれた人が該当します。

個人番号(マイナンバー)は会社から指示があれば記入をしてください。「異動月日や事由」は空欄で構いません。

これで給与所得者の扶養控除等(異動)申告書の記入は完了です。

注意する点

障害者、勤労学生は資料の添付が必要になる

障害者控除や勤労学生控除の適用を受けるためには、扶養控除等申告書と一緒に障害者手帳のコピーや学生証のコピーが必要になります5。忘れないようにしましょう。

扶養控除等(異動)申告書を紛失してしまったら

国税庁が配布しているのと同じ扶養控除等(異動)申告書を使用している場合は、パソコンがあれば国税庁のwebサイトから簡単に印刷することができます。

令和元年分の給与所得者の扶養控除等(異動)申告書(国税庁PDFファイル)

令和2年分の給与所得者の扶養控除等(異動)申告書(国税庁PDFファイル)

会社独自の配偶者控除等申告書を使っている場合は、会社の経理部の人にお願いしてもらうようにしましょう。

- 1人1か所しか提出できませんので、2か所以上で働いている人はメインの会社だけに提出します。 ↵

- 配偶者が白色事業専従者だったり、青色事業専従者として給与の支払を受けている場合には源泉控除対象配偶者とはなりません。 ↵

- 親族の範囲はこちらでまとめています。 血族6親等姻族3親等 ↵

- その親族が白色事業専従者だったり、青色事業専従者として給与の支払を受けている場合には控除対象扶養親族とはなりません。 ↵

- 本来、障害者控除や勤労学生控除の適用を受けるためには、証明できるものを提出する必要はありません。しかし、会社としては、適切に税金の計算を行う義務があるため、障害者手帳や学生証のコピーの提出をルール付けていることがほとんどです。本人や家族の障害者手帳のコピーを会社に提出したくないという人は、年末調整後に会社から受け取る源泉徴収票を使って確定申告で障害者控除の適用をするという方法もあります。 ↵