所得控除や譲渡、住宅の取得の特例には「合計所得金額」の計算が必要となるものがります。勘違いしやすいところで、合計所得金額が年収の合計だと思っている人もいますが、そうではありません。似たような言葉もありとてもややこしいので、まとめていきたいと思います。

合計所得金額とは

全ての所得を合計した金額

国税庁のwebサイトには以下のように記載しています。

次の1と2の合計額に、退職所得金額、山林所得金額を加算した金額です。

※申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

- 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

- 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

ただし、「 総所得金額等」で掲げた繰越控除を受けている場合は、その適用前の金額をいいます。出典 国税庁 合計所得金額

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/a/03/order3/yogo/3-3_y02.htm

非常に分かりづらいですが、簡単に言うと、繰越控除をする前の全ての所得の金額が合計所得金額となります。

申告をしていない所得は除外する

源泉徴収ありの口座で株式の売買をしたり、配当金を受け取っていたりしている場合は、金融機関が自動的に所得税や住民税の計算をするため、それらの所得を確定申告書に記載する必要はありません。

このような所得は合計所得金額の計算からは除外されます。

- 源泉徴収ありの口座で行った株式等の売買

- NISA口座で行った金融商品の売買

- 所有している株式等の配当金

- 口座に入金された利子や利息

繰越控除とは

損失が発生した時に、翌年以降に繰り越して、翌年以降に発生した利益から差し引くことができる制度です。事業や不動産で損失が出たときや株やFXの取引で損失が出たときの繰越控除など現在6種類あります。

- 純損失や雑損失の繰越控除

- 居住用財産の買換え等の場合の譲渡損失の繰越控除

- 特定居住用財産の譲渡損失の繰越控除

- 上場株式等に係る譲渡損失の繰越控除

- 特定中小会社が発行した株式に係る譲渡損失の繰越控除(エンジェル税制)

- 先物取引の差金等決済に係る損失の繰越控除

総所得金額や総所得金額等との違い

合計所得金額とは別に総所得金額と総所得金額等というものがありますが、この3つは非常に似ています。こちらのページで詳しくまとめています。

給与がある人

会社員やパートの人など収入が給与だけの人は、年間の給与の収入金額から合計所得金額を計算します。

給与収入から給与所得控除を差し引いた金額が合計所得金額となります。給与所得控除額を求め方はとても複雑なので、自動計算フォームを作りました。給与収入を入力すれば自動的に合計所得金額が計算されます。

[CP_CALCULATED_FIELDS id="19"]

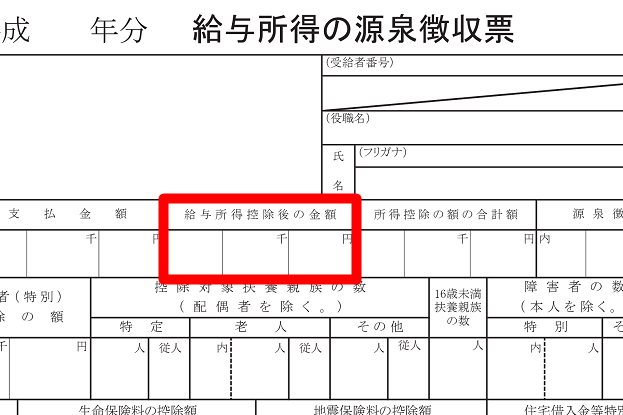

源泉徴収票からも確認できる

毎年12月1月ごろに会社から受け取る源泉徴収票からも確認することができます。源泉徴収票の上の「給与所得控除後の金額」というところが合計所得金額(給与所得)となります。

年金がある人

年金受給者で収入が年金だけの人は公的年金にかかる雑所得が合計所得金額となります。

給与と同じように年金収入から合計所得金額(雑所得)を計算をします。求め方はその人年齢によっても異なり複雑なので自動計算フォームを作りました。年齢を選択して年金収入を入力すれば、自動的に計算されます。

[CP_CALCULATED_FIELDS id="45"]

申告書から計算する

確定申告をしている人は申告書から数字を引っ張ると分かりやすくなります。前年の申告書の控えなどで確認しましょう。申告書の第四表があるかどうかによって確認する場所が変わります。

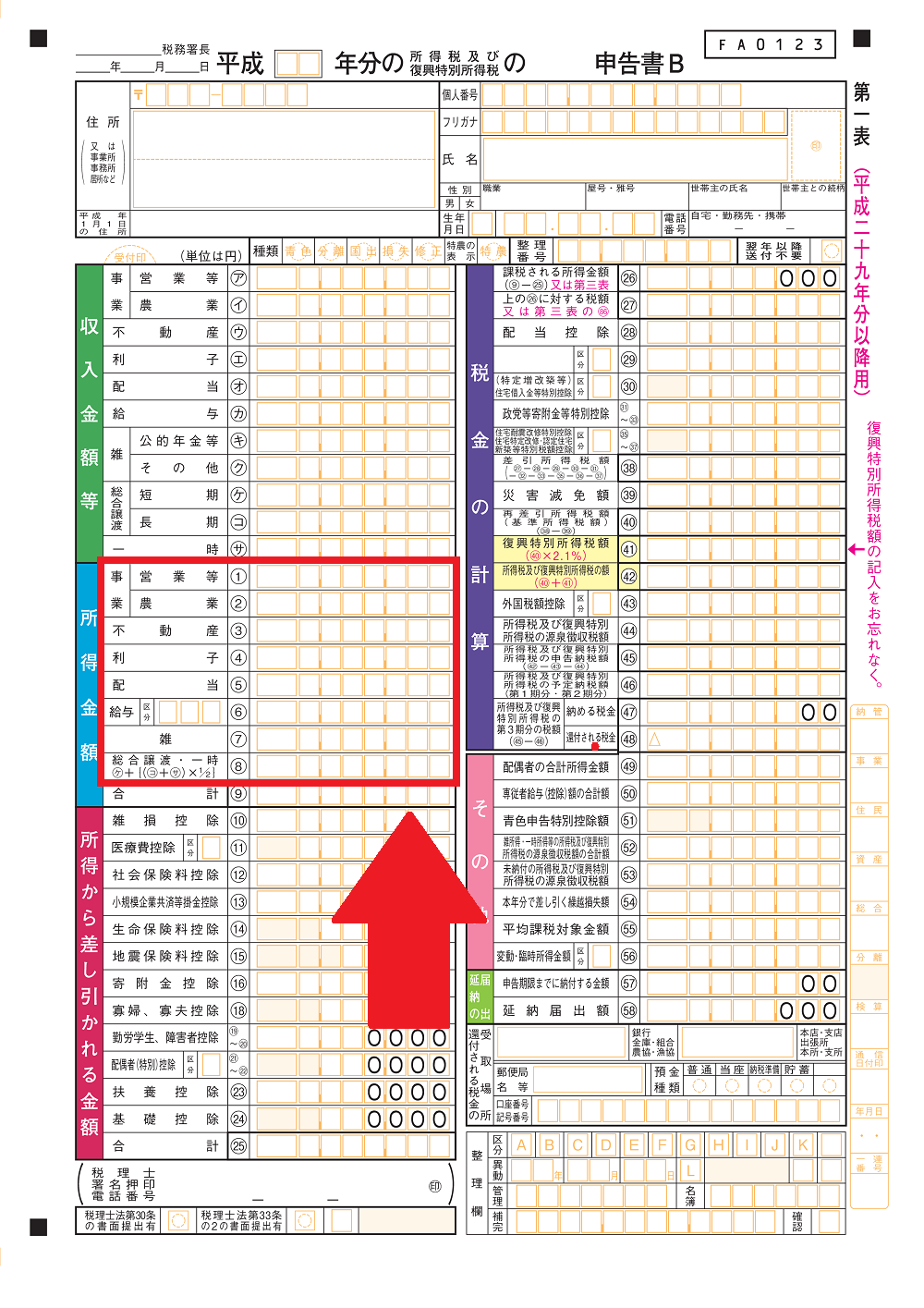

通常の場合

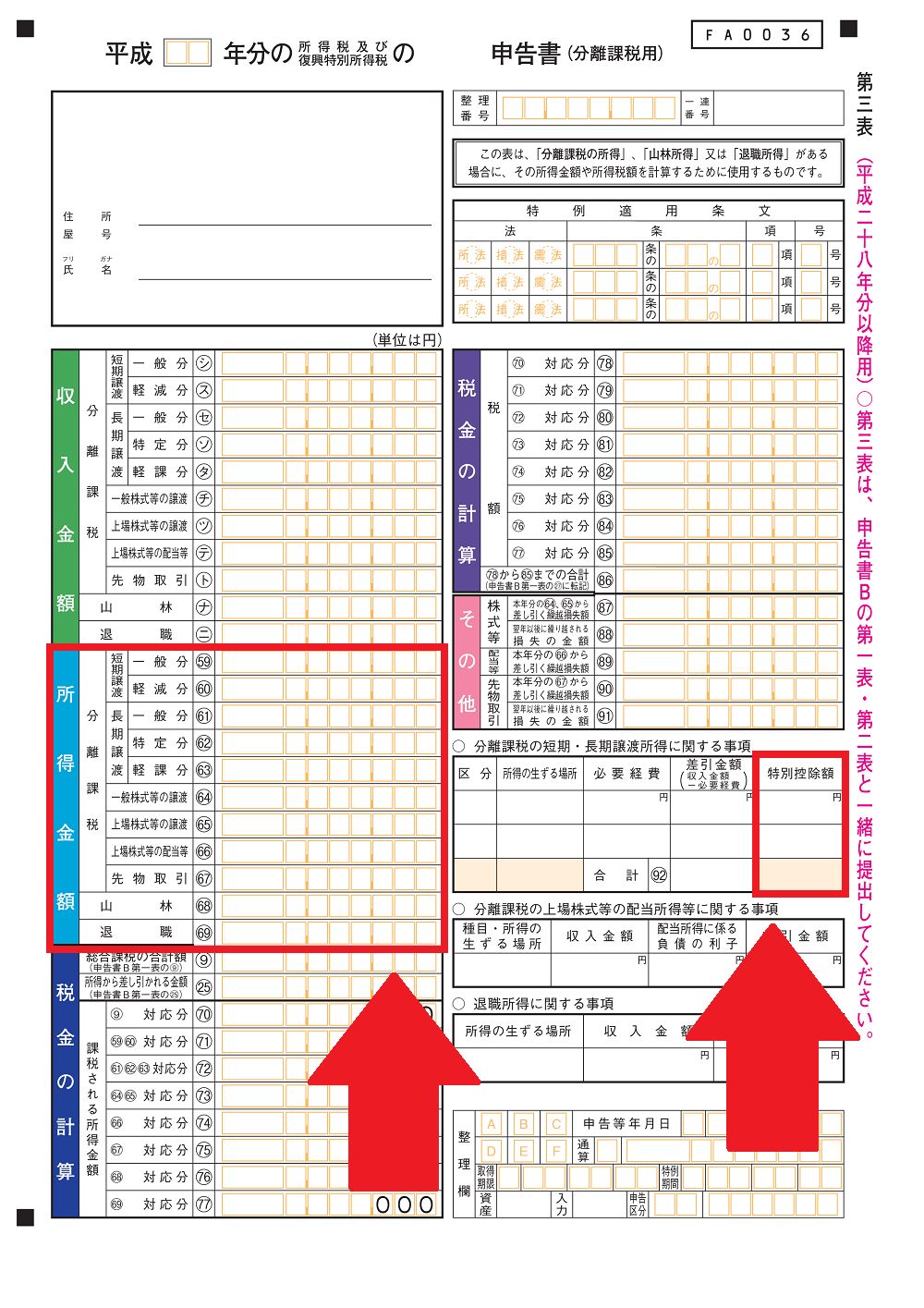

第一表と第三表の数字を使います。

第一表の1~8、第三表の59~69の数字を全て足したものが合計所得金額となります。

第三表がないときは、第一表の1~8の合計が合計所得金額です。申告書Aを使っている人は第一表の1~4の数字を合計します。

譲渡所得の特別控除があるとき

マイホームを売った場合の3,000万円控除など、土地建物を売ったときの特別控除は第三表の右側に「特別控除額」が記載されます。特別控除の適用を受けているときは、上で計算した合計所得金額に「繰越控除額」を加算します。

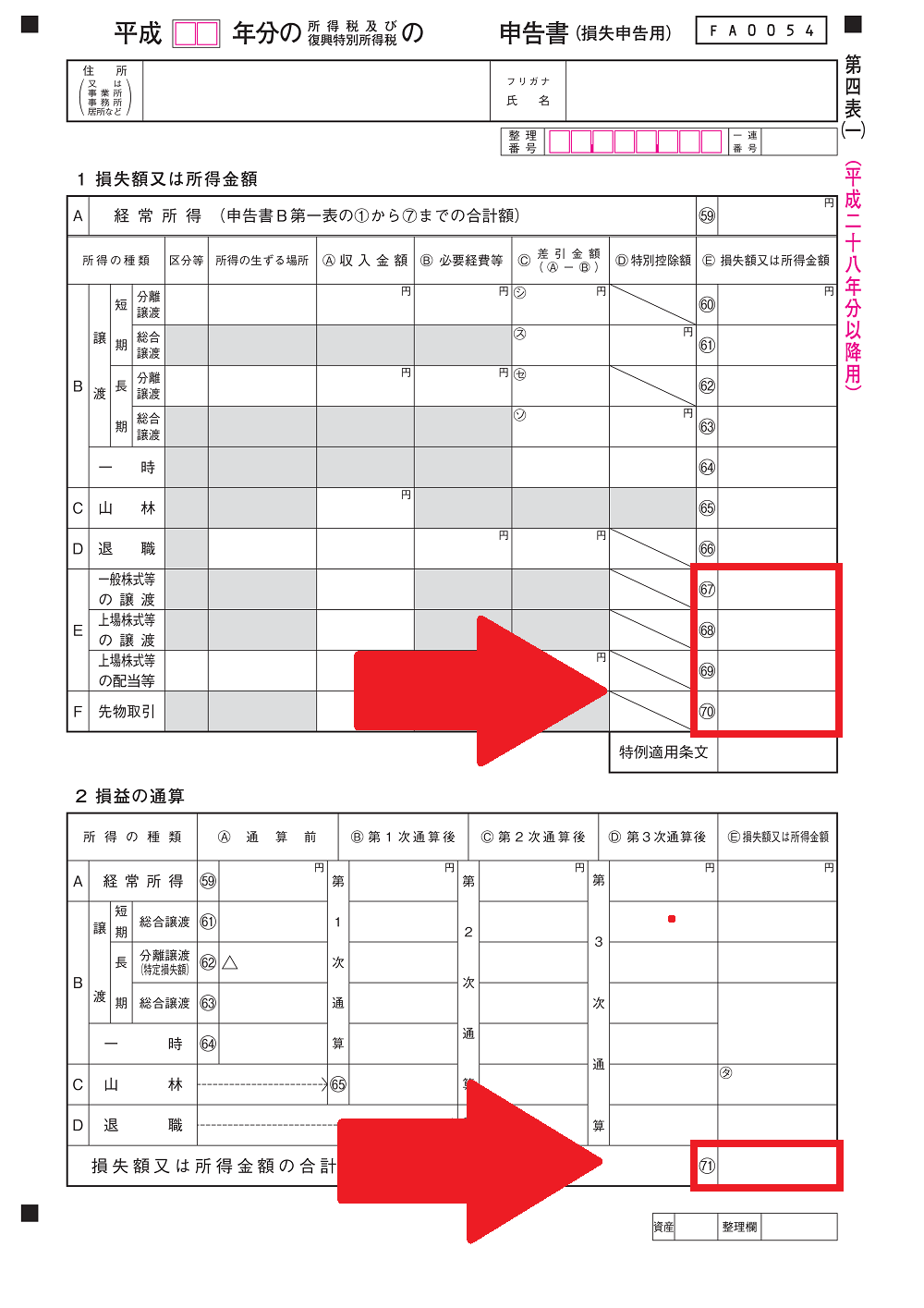

第四表があるとき

雑損失や純損失を翌年以降に繰り越すときに第四表を使います。第四表は2ページありますが、1ページ目の数字を使います。

67~71の数字を全て足したものが合計所得金額となります。少し離れた位置に数字があるので、ご注意ください。これらは全て繰越控除をする前の金額となっています。

合計所得金額を要件としている所得控除

多くの人が適用を受けている扶養控除や配偶者控除なども合計所得金額が要件の1つとなっています。

扶養控除

扶養控除の要件といえば、年収103万円までと言われていますが、これは言いかえると合計所得金額が38万円になります。給与は最低でも65万円の経費(給与所得控除)を差し引きます。103万円の収入から65万円を差し引いて、合計所得金額が38万円になるのです。

給与以外の所得があれば、扶養控除であっても上のような計算をしなければなりません。個人事業主でも損失が発生して、合計所得金額が38万円以下になった場合、扶養に入ることができます。

配偶者控除、配偶者特別控除

税制改正で平成30年から大きく変わりました。養っている人(扶養者)の合計所得金額も要件となりました。扶養者の合計所得金額が1,000万円を超えると一切適用することができません。配偶者特別控除では養われている人(被扶養者)の要件は引き上げられ、合計所得金額123万円まで適用できるようになりました。

寡婦控除、寡夫控除

合計所得金額が500万円を超えると適用することができません。収入が給与だけの人は年収で6,888,889円を超えると適用することができません。

年末調整の書類の書き方はこちらでまとめています。

合計所得金額を要件としている特例

住宅を購入するとき、売却するときには多くの所得税の特例がありますが、これらも合計所得金額が要件の1つになっています。

合計所得金額2,000万円を超えると適用できない制度

住宅取得等資金の非課税

親や祖父母から住宅を取得するための資金の贈与を受けた時に、一定の金額まで贈与税が非課税になる制度です。

合計所得金額3,000万円を超えると適用できない制度

マイホームを取得したときやマイホームを売却したときの特例は大金持ちの人には適用できないようにするため、主に3,000万円の要件があります。

住宅借入金等特別控除

いわゆる住宅ローン控除です。最大10年間適用できる制度ですが、。一度3,000万円を超えてしまうとずっと使えないものではありません。10年間のうちに3,000万円を超えない年は使うことができます。

特定増改築等住宅借入金等特別控除

ローンでマイホームの省エネやバリアフリー、同居対応の改修工事をしたときに適用できる制度です。住宅ローン控除同様、最大5年間適用できる制度ですが、一度3,000万円を超えてしまうとずっと使えないものではありません。10年間のうちに3,000万円を超えない年は使うことができます。

認定住宅新築等特別税額控除

長期優良住宅を新築や取得をしたときに適用できる制度です。

住宅特定改修特別税額控除

耐震改修工事をしたときに適用できる制度です。

居住用財産の譲渡損失の損益通算及び繰越控除

居住していたマイホームを売って新たにマイホームを購入したときに譲渡損が発生した場合、譲渡損を他の所得と相殺することができる制度です。

特定居住用財産の譲渡損失の損益通算及び繰越控除の特例

居住していたマイホームを売って譲渡損が発生したとき、売却代金でその住宅ローンを返済しきれない場合、その残額を他の所得と相殺することができる制度です。