副業でアルバイトをしている人やアルバイトを掛け持ちしている人など、複数のところから給与を受け取っているときの確定申告書の書き方についてまとめてみました。

作成の前に

用意するもの

- 黒インクのボールペン

- 確定申告書

- 源泉徴収票

- 印鑑(認め印で構いません)

- 本人の身分証明書のコピー1

- 本人のマイナンバーの通知カードのコピー

- のり(もしくはセロテープ)

確定申告書

申告書はPDF形式で国税庁のwebサイトにアップロードされています。自宅やコンピ二などで印刷して用意しましょう。用紙はカラーになっていますが、白黒で印刷しても構いません。

令和元年分確定申告書(国税庁PDFファイル)

- 申告書第一表

- 申告書第二表

- 添付書類台紙

以上の用紙が必要になります。PDFファイルの中には控え用の申告書がありますが、必要ありません。

なお、申告書は税務署で受け取ることもできます。

源泉徴収票

12月1月ごろに勤務先から受け取る収入などを証明する書類です。勤務先全ての分が必要になります。

確定申告書の書き方

申告書第二表

まず、申告書第二表から作成します。記入するブロックは4つあります。

扶養控除や配偶者控除、生命保険料控除などの記入は省略します。国税庁で認められている書き方です。

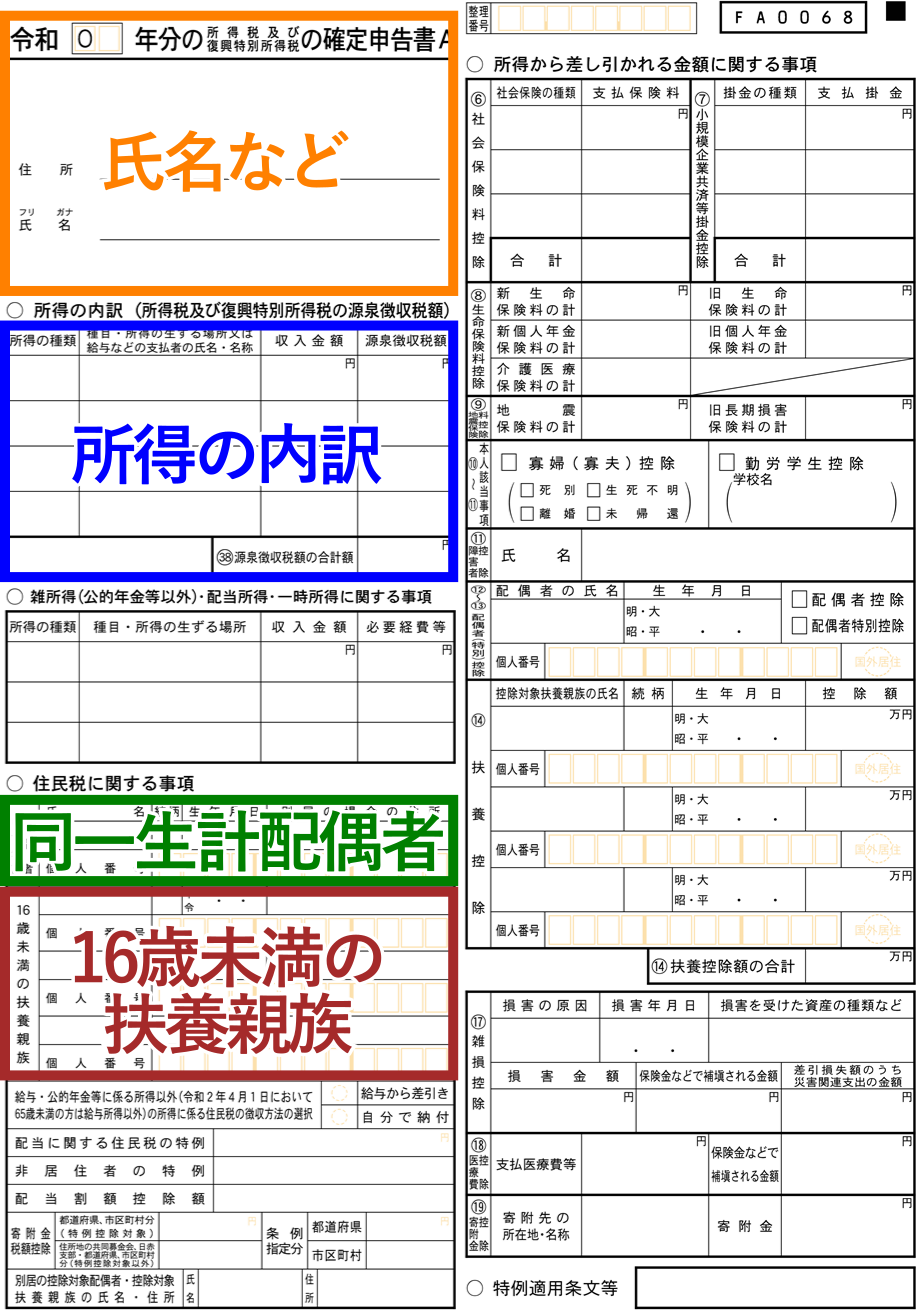

氏名など

氏名、住所を記入します。

申告の年分は「1」と記入します。

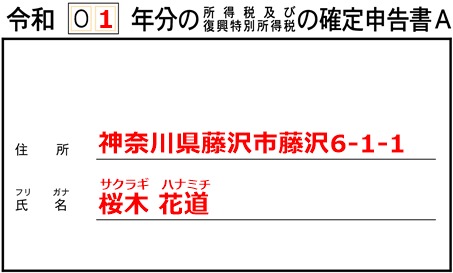

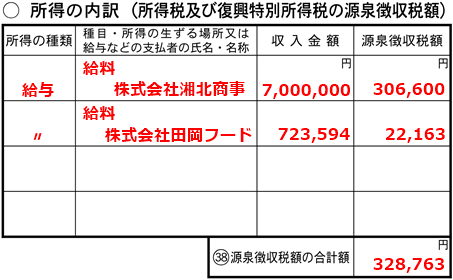

所得の内訳

源泉徴収票から3つの項目を転記します。

勤務先全ての源泉徴収票から転記します。「所得の種類」は給与と記入します。

所得税の源泉徴収額の合計を下の段に記入します。

同一生計配偶者

- 本人の給与の年収が1,220万円を超える

- 配偶者のパート収入が103万円以下

以上をどちらも当てはまるときに配偶者の情報を記入します。基本的には配偶者がいる人も記入しない欄です。

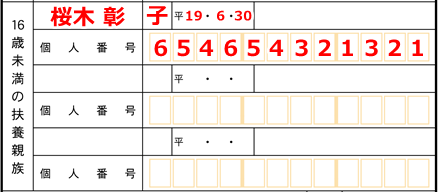

16歳未満の扶養親族

平成16年1月2日より後に生まれた子どもなどの扶養親族がいれば記入します。

ここは住民税に関する欄になるため省略できません。

これで第二表の記入は以上となります。

申告書第一表

次に第一表の記入をして税金の額を計算します。

税務署など

申告の年分は「1」と記入します。源泉徴収票に記載されている年分と同じになります。

管轄の税務署はその人の住所から定められています。国税庁のwebサイトで確認しましょう。

税務署を調べる(国税庁webサイト)

日付は空欄にします。

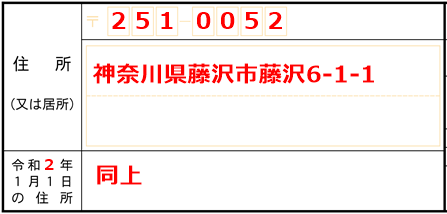

住所

「住所」には現在住んでいるところを記入します。

「令和〇〇年1月1日の住所」には「2」を入れます。令和2年1月1日以降に引越しをしている場合には引越す前の住所を記入します。

住所が変わっていない場合は「同上」と記入します。

氏名など

氏名やマイナンバーなどの個人情報を記入して、押印します。印鑑は認印で構いません。

生年月日の先頭の数字は元号を表します。

- 昭和 → 3

- 平成 → 4

電話番号は自分の携帯番号で構いません。

「整理番号」と「翌年以降送付不要」の欄には何も記入しません。

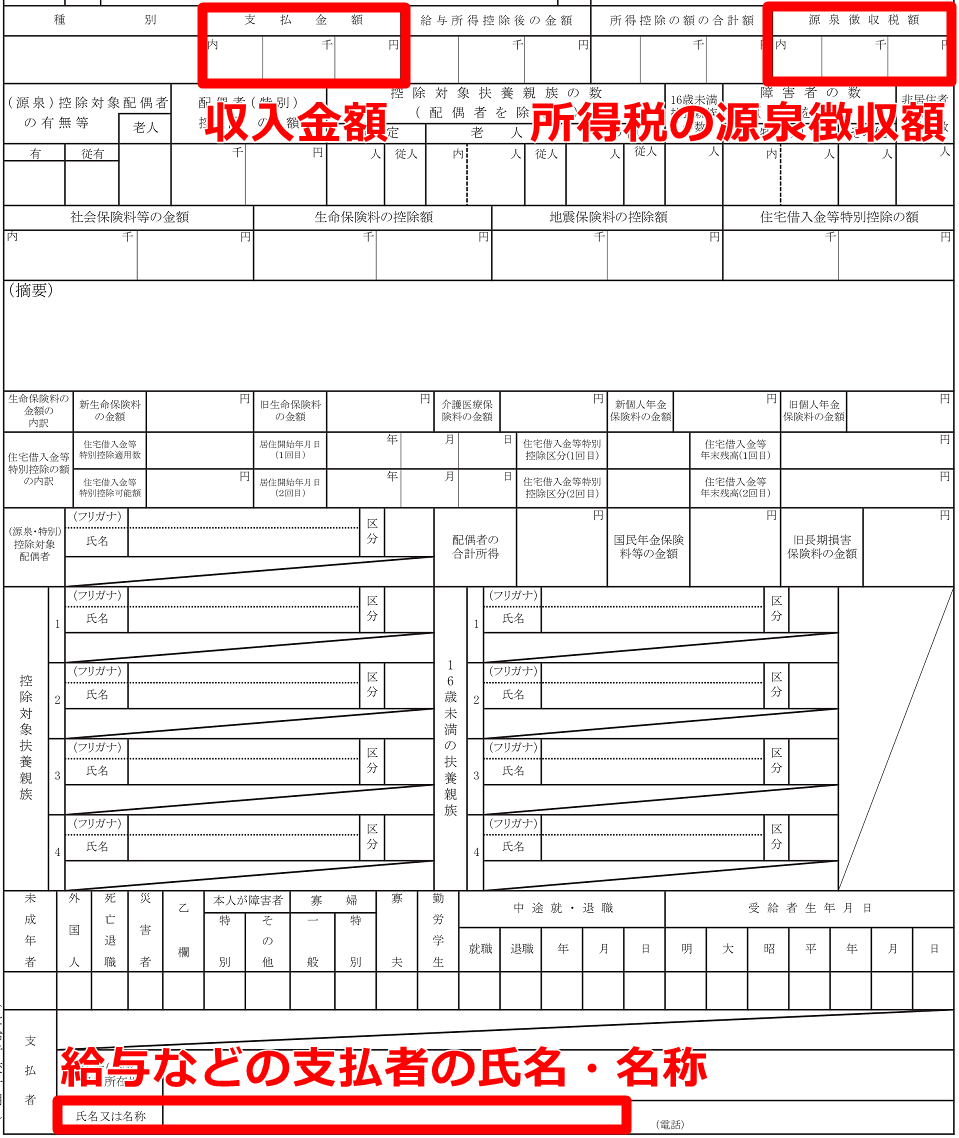

収入と所得

第二表の所得の内訳の「収入金額」から㋐と①、⑤の金額を求めます。計算機を用意しました。黄色の欄に数字を入力して、計算ボタンをクリックすると桃色の欄の計算が行われます。

表示された金額をそれぞれの欄に記入します。

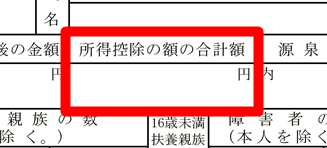

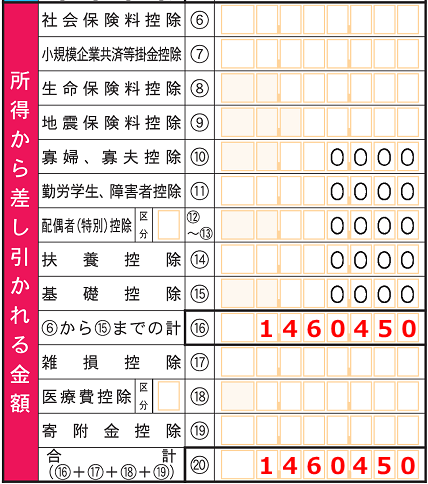

所得控除

メインで勤務している源泉徴収票の「所得控除の額の合計額」だけを申告書の⑯に転記します。メイン以外の源泉徴収票の「所得控除の額の合計額」は一切無視します2。

ここでも扶養控除や配偶者控除、生命保険料控除など個別の記入は省略しますが、合計額があるので税金の計算には影響しません。

医療費控除などの年末調整では適用を受けられない控除を適用する場合には以下のページを参考にしながら記入してください。

⑳にも同じ金額を記入します。医療費控除などを受けた場合は合計した金額となります。

税金の計算

ここまでの金額から所得税を計算します。申告納税額までは計算機を用意しました。3か所の黄色の欄に数字を入力して、計算ボタンをクリックすると桃色の欄の計算が行われます3。

「㊳源泉徴収税額」とは、申告書第二表の所得の内訳の「源泉徴収税額の合計額」から転記をします。

計算機で求めた金額を転記します。㊴または㊵が所得税の納付もしくは還付される金額です。

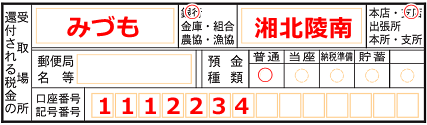

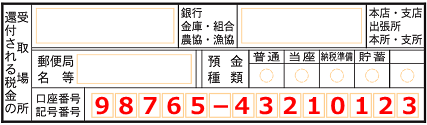

還付金の口座

「㊵還付される税金」に金額が入る場合は、所得税の還付金を受け取る金融機関の口座の情報を記入します4。「㊴納める税金」に金額が入る場合は、空欄にします。

申告する人が名義となっている口座を記入しないと還付の手続きができません。

ゆうちょ銀行の口座を記入する場合は口座番号だけを記入します。

これで申告書の作成は以上となります。

提出の準備

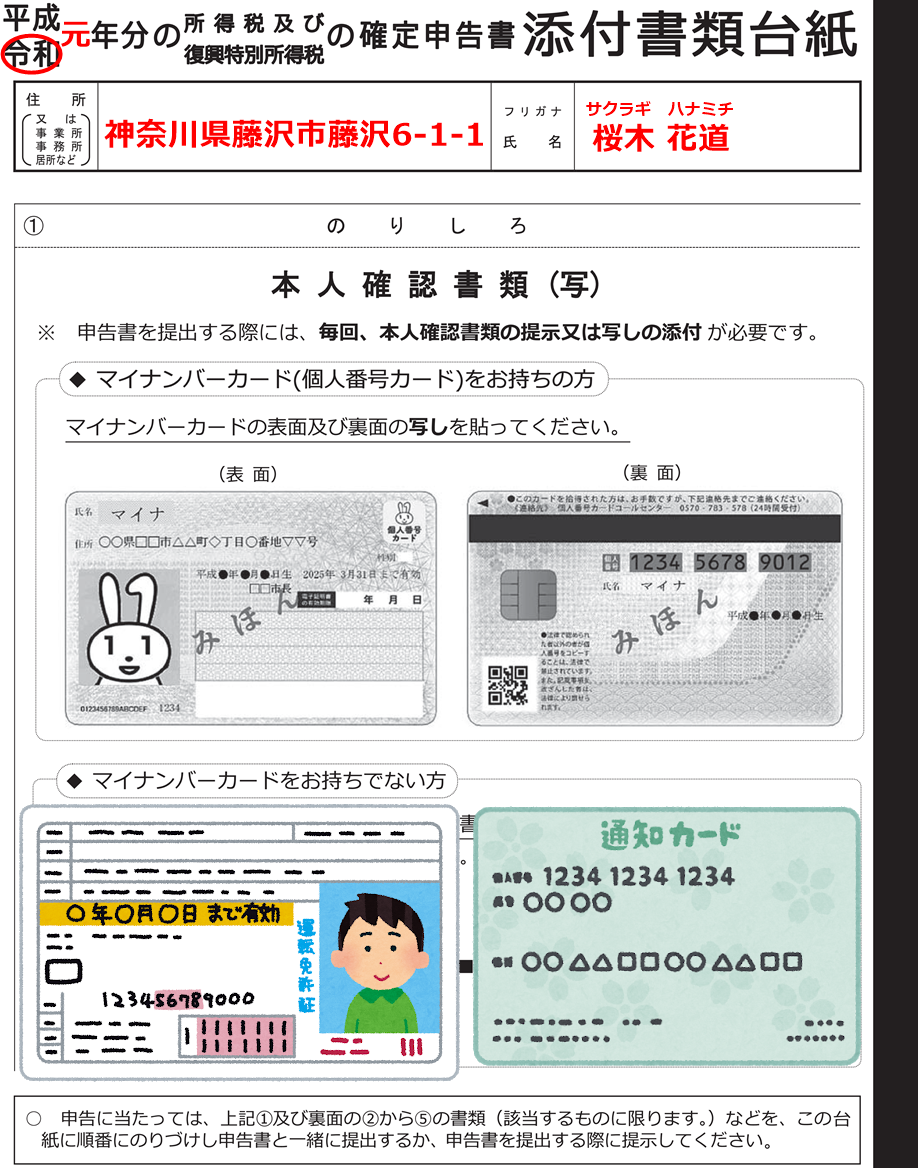

添付書類台紙の作成

申告書のPDFファイルに一緒に入っている「添付書類台紙」に住所や氏名、申告の年分を記入します。

以下の税務署に提出する書類をのりで貼り付けます。

- 身分証明書のコピー

- マイナンバー通知カード

添付書類台紙は2ページありますが、1ページ目だけを使います。

身分証明書のコピーは白黒で構いません。

源泉徴収票は提出なしでOK

平成31年4月1日以降に提出する確定申告書から源泉徴収票の添付の義務がなくなりました。

今回の確定申告から源泉徴収票なしでも問題なく申告書を提出することができます。源泉徴収票は大切に保管しておきましょう。

ホチキス留め

申告書の左上をホチキスで留めます。上から

- 第一表

- 第二表

- 添付書類台紙

となるように書類を揃えてから留めてください。

申告書の提出

第一表に記入した税務署に完成した申告書を提出します。

- 郵送で提出する

- 税務署で直接提出する

提出の方法は2つあります。自宅から税務署までが遠い人や税務署まで行く暇がない人は郵送による提出をしましょう。

詳しくはこちらのページでまとめています。

-

-

郵送での確定申告書の提出の方法とは?提出先や期限は?消印有効?

郵送による確定申告書の提出方法についてまとめてみました。税務署が自宅から遠くにある人、税務署まで行く暇がない人はぜひおさえておきましょう。 ...

所得税の納付

申告書第一表の「㊴納める税金」に数字が入る場合には、申告書の提出と同時に所得税の納付を行います。納付の方法について詳しくはこちらのページでまとめています。

-

-

所得税の6種類の納付の方法について分かりやすく解説!

所得税の確定申告で納税額が発生すれば、3月15日までに納付をしなければなりません。6種類ある所得税の納付の方法についてまとめてみました。 納 ...

- 身分証明書として認められている主なものは次のとおりです。

・運転免許証

・パスポート

・社員証、資格証明書

・年金手帳

・印鑑登録証明書 ↵ - サブの勤務先の給与からも社会保険料が天引きされている場合は、その社会保険料をメインの源泉徴収票の「所得控除の額の合計額」に上乗せします。 ↵

- この計算機は住宅ローン控除などの税額控除がある人には対応していません ↵

- 還付金は現金で受け取ることもできますが、手間がかかってしまうので、口座で受け取る方法をおすすめします。 還付金を現金で受け取る方法 ↵