所得税の確定申告の訂正をするための更正の請求書の書き方についてまとめました1。記入のための計算機も用意しています。

記入する前に

所得税が増える訂正は修正申告

確定申告の訂正をする手続きは2つありますが、訂正の内容によって決まります。

- 訂正によって所得税が減る → 更正の請求

- 訂正によって所得税が増える → 修正申告

追加で納税が発生する訂正には修正申告が必要となります。よくある例として、売上の漏れがあったときや適用できない控除のがあった場合などが挙げられます。

用意するもの

修正申告書の作成では主に次のものが必要となります。

修正申告書の第一表

修正申告書の第一表は確定申告書B様式の第一表から作成します。PDFファイルで国税庁のwebサイトにアップロードされています。年分に分かれて用意されていますので、訂正したい確定申告書の年分に合わせてください。

複数ページございますが、第一表だけが必要になります。

確定申告書B様式令和元年分以降(国税庁PDFファイル)

確定申告書B様式平成30年分(国税庁PDFファイル)

確定申告書B様式平成29年分(国税庁PDFファイル)

確定申告書B様式平成28年分(国税庁PDFファイル)

やよいやfreeeなどの青色申告ソフトで確定申告書を作成している人は、確定申告書B様式の印刷は不要です。

A様式の人も修正申告はB様式で

確定申告では、会社員の人や年金受給者のための申告書としてA様式も用意されています。

A様式は確定申告だけに使用する帳票で、修正申告書の第一表はB様式でだけです。したがって、確定申告でA様式を使っていた人も修正申告ではB様式を使用することとなります。

修正申告書の第五表

修正申告書の第五表は専用の帳票が用意されています。第一表同様に印刷をして用意しましょう。

修正申告書の第五表令和元年以降(国税庁PDFファイル)

修正申告書の第五表平成29年30年分(国税庁PDFファイル)

修正申告書の第五表平成26年27年28年分(国税庁PDFファイル

確定申告書の控え

修正申告書に転記を行うため、申告書の控えが必要です4。青色申告決算書や医療費控除の明細書など申告書に添付している書類の訂正がある場合には、その書類の控えも用意します。

申告書の控えを紛失した、そもそも控えを作成していなかった場合には、税務署から申告書の控えを交付してもらう必要があります。

控えを取り寄せる方法についてはこちらのページでまとめています。

-

-

【開示請求】税務署から申告書の控えを取り寄せる方法、控えを紛失してしまったら

所得を証明するときなどでは確定申告書の控えの提出が求められることがあります。そもそも申告書の控えを作っていなかったり、申告書の控えを紛失して ...

電子申告ならネットで取得できる

訂正したい所得税の確定申告を電子申告で行った場合には、国税庁のe-Taxから申告書の控えをPDFファイルでダウンロードすることができます。

詳しくはこちらのページでまとめています。

-

-

電子申告をした申告書の控えの取得の方法とは?ダウンロードの仕方など

マイナンバーカードで電子申告した場合の申告書の控えの取得の方法についてまとめました。電子申告が完了したらデータを持っておくようにしましょう。 ...

修正申告書の第一表

まずはじめに修正申告書の第一表の作成を行います。

訂正後の金額で通常通り作成する

修正申告書の第一表には、誤っていた箇所を正しく書き換えた訂正後の金額で作成します。修正申告によって税金の計算方法や金額の記入方法が変わることはありません。

申告の年分や個人情報もそのまま変更なく記入することになります。しかし、住所には現在の納税地を記入するため、当時から現在までに引越しをした場合には住所と所轄の税務署は注意しましょう。

確定申告ソフトを利用している人

やよいやfreeeといったソフトを利用している場合には、確定申告データをそのまま使います。一から作成し直す必要はありません。

パソコンで訂正箇所を入力し直して新しく確定申告書を作成します。作成が完了したら印刷します。

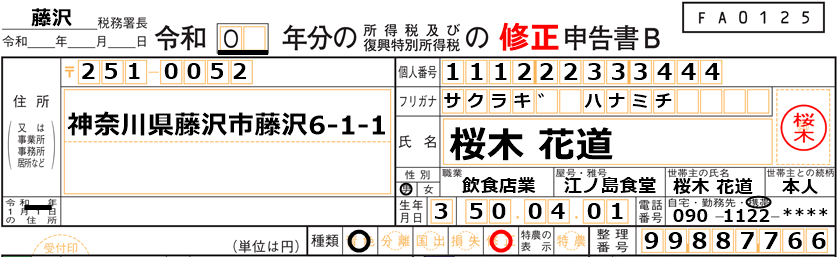

「修正」の記入

作成した第一表が修正申告書であることを明らかにするために、次の2ヶ所に記入をします。

- 上の「申告書B」の前に「修正」と入れる

- 生年月日の下の種類の「修正」に丸を入れる

第一表の確定申告と修正申告の区別はこの2か所だけになります。これで第一表の作成は完了です。

「確定」がすでに印字されている場合

作成したソフトから印刷すると、上に「確定申告書」という文字が印字されています。「確定」に二重線を引いて、余白に「修正」と入れます。

修正申告書の第五表

次に修正申告書の第五表の作成をします。確定申告書の第一表(控え)と作成した修正申告書の第一表を用意します。

個人情報など

住所や氏名、申告の年分など修正申告書の第一表と同じ記入をします。

修正前の課税額と増加する税額

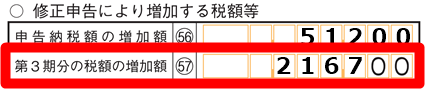

「修正前の金額」には確定申告書第一表の控えからの転記を行い、「修正申告により増加する税額等」には、確定申告書(控え)と修正申告書との税額の差を求めて記入します。

自動計算機を用意しました。確定申告書の控えの様式を選択して、確定申告書の第一表(控え)と修正申告書の第一表を見ながら黄色の欄に金額を入力して計算ボタンをクリックすると、修正申告書の第五表の桃色の欄に表示されます。

表示された金額を記入します。

異動した事項

修正申告で訂正する箇所だけを記入します。訂正がないところは空欄にします。

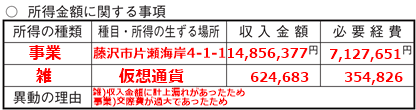

所得金額に関する事項

給与所得や雑所得の追加や事業所得や不動産所得で売上の漏れや過大の経費があるときに記入します。「事業所得の所得の生ずる場所」については、店舗や事務所、仕事場の住所を入れてください。

事業所得や不動産所得に訂正がある場合には、訂正後の青色申告決算書や収支内訳書から転記してください。

事業専従者に関する事項

青色の専従者給与や白色の専従者控除に訂正があるときに記入します。

所得から差し引かれる金額に関する事項

扶養控除や配偶者控除、医療費控除、生命保険料控除といった所得控除に訂正があるときに記入します。

「所得控除額」には訂正後の金額を入れます。

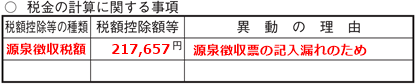

税金の計算に関する事項

住宅ローン控除や配当控除といった税額控除、その他源泉徴収税額や予定納税額に訂正があるときに記入します。

「税額控除額等」には訂正後の金額を入れます。

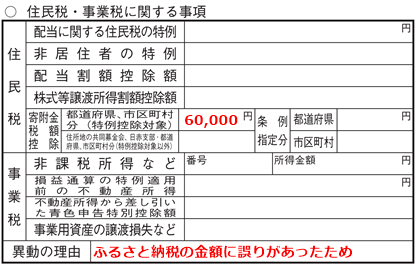

住民税・事業税に関する事項

修正申告により申告書の第二表の下「住民税に関する事項」に変更があるときに記入をする欄です。寄附金額に訂正がある場合には使う項目となりますが、ほとんどの場合使うことはありません。

これで修正申告書の記入は以上となります。

修正申告書の提出

添付書類をまとめる

国税庁のwebサイトにアップロードされている「添付台紙」を印刷します。

添付台紙(国税庁PDFファイル)

住所や氏名、申告の年分を記入します。税務署に提出する書類をのりで貼り付けます。

- 身分証明書のコピー

- マイナンバー通知カードのコピー

ホチキス止め

上から

- 修正申告書の第一表

- 修正申告書の第五表

- 添付書類台紙

となるように修正申告書の左上をホチキスで留めます。

2種類の提出方法

更正の請求書に記入した税務署に完成した申告書を提出します。

- 郵送で提出する

- 税務署で直接提出する

提出の方法は2つあります。自宅から税務署までが遠い人や税務署まで行く時間がない人は郵送による提出をしましょう。

詳しくはこちらのページでまとめています。

-

-

郵送での確定申告書の提出の方法とは?提出先や期限は?消印有効?

郵送による確定申告書の提出方法についてまとめてみました。税務署が自宅から遠くにある人、税務署まで行く暇がない人はぜひおさえておきましょう。 ...

こちらのページは確定申告書の提出方法としてまとめていますが、修正申告書も扱いは同じです。

所得税の納付

納付額の確認

修正申告書の提出と同時に所得税の納付をします。

納付額は修正申告書の第五表の「57 第3期分の税額の増加額」にある金額です。

方法を選択して納税

現金や預金、クレジットカードなど所得税の納付の方法は何種類かあります。納付の方法をひとつ選んで納税をします。

詳しくはこちらのページでまとめています。

-

-

所得税の6種類の納付の方法について分かりやすく解説!

所得税の確定申告で納税額が発生すれば、3月15日までに納付をしなければなりません。6種類ある所得税の納付の方法についてまとめてみました。 納 ...

納付書の場合には「修正」に丸を入れる

納付書を使って金融機関や税務署で納税を行う場合には、納付書の記入で申告の区分には「5修正申告」に丸を入れます。

それ以外の記入については通常の確定申告と変わりません5。詳しくはこちらのページでまとめています。

-

-

【確定申告】所得税の納付書の書き方、入手の方法とは?

確定申告で納税となり、金融機関の窓口で税金を納めるときは納付書が必要にです。納付書の書き方や入手の仕方についてまとめてみました。 納付書の入 ...

振替納税は行われない

指定した口座から自動的に引き落とされる振替納税という方法を使っている人もいますが、修正申告による納付では振替納税は一切行われません。

延滞税と過少申告加算税

修正申告をした場合には、追加の所得税額に加えて延滞税と過少申告加算税というペナルティの税金がかかることがあります。

延滞税や過少申告加算税がかかる場合には、税務署から通知書が届き、同封されている納付書を使って納税をします。税務署が計算を行う税金なので、通知書が送られてこない場合には延滞税や過少申告加算税がかからなかったということです。

詳しくはこちらのページでまとめています。

延滞税についてまとめてみました。期限に遅れて納税した人はおさえておきましょう。 延滞税とは? 納税が遅延したときの税金 どの税金にもそれぞれ ... 過少申告加算税についてまとめてみました。税務調査で修正申告をした人はおさえておきましょう。 過少申告加算税とは? 修正申告のペナルティ 過少 ...

延滞税とは?税率や仕訳などについて分かりやすく解説

過少申告加算税とは?計算方法や税率、自動計算機付き!

納税は早めに行おう!

延滞税の金額は納付日までの日数も大きく関係します。修正申告書の提出が済んでも、なかなか納税が行われなかった場合には、延滞税も膨らんでしまいます。

余計な延滞税がかからないためにも、修正申告書の作成が完了して納税額が確定したら、できるだけ早く納付するようにしましょう。

- このページでは第三表や第四表がある確定申告を修正する場合には対応しておりません。 ↵

- 身分証明書として認められている主なものは次のとおりです。

・運転免許証

・パスポート

・社員証、資格証明書

・年金手帳

・印鑑登録証明書 ↵ - マイナンバーカードのコピーを提出することも可能です。その場合には、身分証明書と通知カードのコピーは必要ありません。 ↵

- 申告書の作成をパソコンで行った場合には、申告書のデータでも構いません。とにかく、申告書の中身が記載されている資料が必要です。 ↵

- 納付書には延滞税や加算税の欄がありますが、何も記入しません。延滞税や加算税は修正申告と納税が完了した後に、税務署が計算を行って金額が決まります。税務署から通知が届いたら納付をしてください。 ↵