過少申告加算税についてまとめてみました。税務調査で修正申告をした人はおさえておきましょう。

過少申告加算税とは?

修正申告のペナルティ

過少申告加算税とは、税務調査などで期限内申告の誤りを指摘され、修正申告をしたときにかかる罰金のような税金です。

修正申告とは、申告に誤りがあり、本来よりも納税額が小さかった、還付額が大きかったときに行う訂正の申告です。所得税だけでなく、消費税や贈与税、相続税など申告書を提出する税金には全て修正申告があります。

自らが行った修正申告にはかからない

全ての修正申告が過少申告加算税の対象になるわけではありません。申告の誤りに気付き、自らで行った修正申告にはかかりません。

ただし、自らで行った修正申告であっても、税務調査の通知を受けてから実際の税務調査が始まるまでに行った修正申告は対象になります。

期限後申告の修正申告は対象にはならない

過少申告加算税は基本的に期限内に提出した申告書の修正申告が対象になります。

期限後申告の修正申告は過少申告加算税の対象にはなりませんが、無申告加算税の対象になります1。無申告加算税についてはこちらのページでまとめています。

経費に入れることはできない

個人の場合

事業所得や不動産所得などの会計処理では「事業主貸」で仕訳を切ります。経費に入れることはできない税金なので、「租税公課」で仕訳を切ってはいけません。

個人の仕訳

- 事業主貸 50,000/現預金 50,000

家事用の資金で納めた場合は、仕訳を切らなくても問題ありません。

法人の場合

法人の会計処理では「租税公課」で仕訳を切りますが、法人税の申告書では否認され(損金不算入となり)、実質的には経費としては扱われません。

法人の仕訳

- 租税公課 50,000/現預金 50,000

計算方法

修正申告の納税額から計算される

過少申告加算税は修正申告の納税額から計算が行われます。繰越金額の修正など納税額が発生しない修正申告には過少申告加算税は一切かかりません。

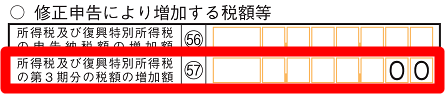

所得税の修正申告では57の金額となります。

1万円未満は切り捨てる

過少申告加算税の計算では、上記の納税額の1万円未満を切捨てします。修正申告の納税額367,800円の場合、360,000円で計算されます。

期限内申告の税額を求める

計算の前に「期限内申告の税額」を求めます。「期限内申告の税額」とは、1回目に行った申告書に記載されている税額です。

所得税の確定申告書Bでは㊷の金額となります。

計算式と税率

計算式は次のとおりです。税率は2段階に分かれます。

計算式

A円 =「期限内申告の税額」と50万円のどちらか多い金額

- 過少申告加算税

= 修正申告の納税額(A円まで)× 10%

+ 修正申告の納税額(A円を超える部分)× 15%

通知から調査までに修正申告をしたとき

税務署から通知を受けてから実際の税務調査が行われるまでに行った修正申告にかかる過少申告加算税の税率は軽く設定されています。

計算式

A円 =「期限内申告の税額」と50万円のどちらか多い金額

- 過少申告加算税

= 修正申告の納税額(A円まで)× 5%

+ 修正申告の納税額(A円を超える部分)× 10%

自動計算機

納税額を入力し、税率を選択すると過少申告加算税の金額が表示されます。

[CP_CALCULATED_FIELDS id="116"]

納税の方法

税務署から送られてくる

過少申告加算税がかかる場合は、税務署から加算税の通知書が送られてきます。同封されている納付書を持参して、金融機関や税務署の窓口で現金や預金で納税をします。

税務署が計算を行う税金です。

クレジットカード納付もできる

納税は専用の国税のサイトからクレジットカードで行うことも可能です。詳しくはこちらのページでまとめています。

過少申告加算税が免除される場合

次のどちらかに当てはまると、税務調査の指摘などで修正申告をした場合でも過少申告加算税が免除されます。

- 過少申告加算税の金額が5,000円未満のとき

- 正当な理由があると判断されたとき

5,000円未満

過少申告加算税は国税の中でも附帯税の加算税の一つに含まれます。加算税の計算には次のようなルールがあります。

第九章 雑則

(国税の確定金額の端数計算等)

第百十九条

4 附帯税の確定金額に百円未満の端数があるとき、又はその全額が千円未満(加算税に係るものについては、五千円未満)であるときは、その端数金額又はその全額を切り捨てる。出典 e-Gov 国税通則法

https://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=337AC0000000066&openerCode=1#1025

つまり、計算した結果、過少申告加算税が5,000円未満になった場合は免除されます。

正当な理由

税務署の指摘による修正申告が、納税者の責任が全てと言えない事情があり、正当な理由だと判断されれば過少申告加算税が免除になることがあります。

知らなかったや勘違いなどで誤りがあった場合には、正当な理由だと判断されません。

- 期限後申告であっても、期限内に申告する意思があったと認められ無申告加算税が免除になった場合は、過少申告加算税の対象になります。 ↵