年金受給者の親などが扶養控除の対象になる条件についてまとめてみました。対象となれば所得税や住民税を大きく減らすことができます。

所得の判定機も用意しています。

年金収入について

3種類に分かれる

公的年金や企業年金など日本には様々な年金制度がありますが、税金を計算する上で年金収入は3種類に区分されます。

- 公的年金等

- 公的年金等以外の年金

- 非課税所得の年金

具体例も挙げながらひとつずつ説明します

1.公的年金等

- 老齢基礎年金(国民年金)

- 老齢厚生年金(厚生年金、共済年金)

- 企業年金

国民年金などの国や市町村から支払われる年金だけでなく、企業年金などの企業が退職者に支払う年金も「公的年金等」に区分されます。

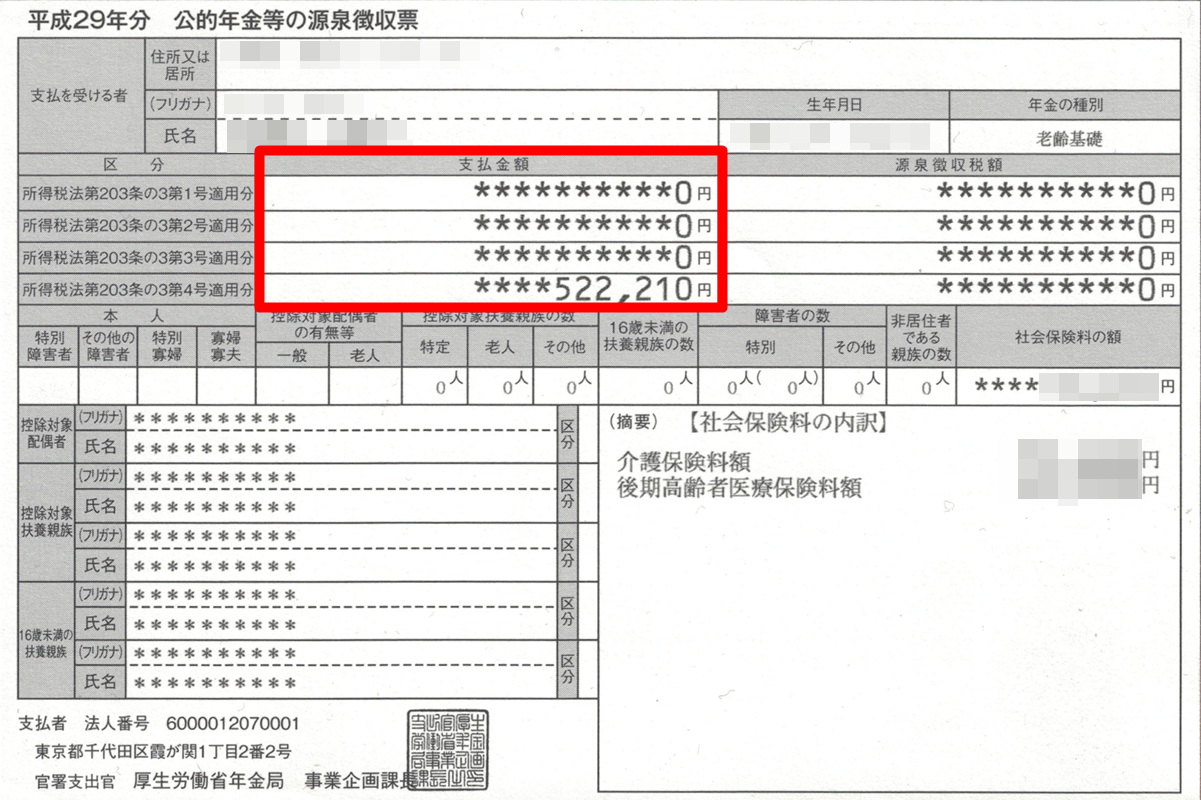

給付を受けているときには、「公的年金等の源泉徴収票」が発行されます。

収入金額は口座の入金額から計算することも可能ですが、源泉徴収票の「支払金額」から計算すると正確に確認することができます。

2.公的年金等以外の年金

- 個人年金

個人が生命保険会社などと契約する個人年金は「公的年金等以外の年金」に区分されます。

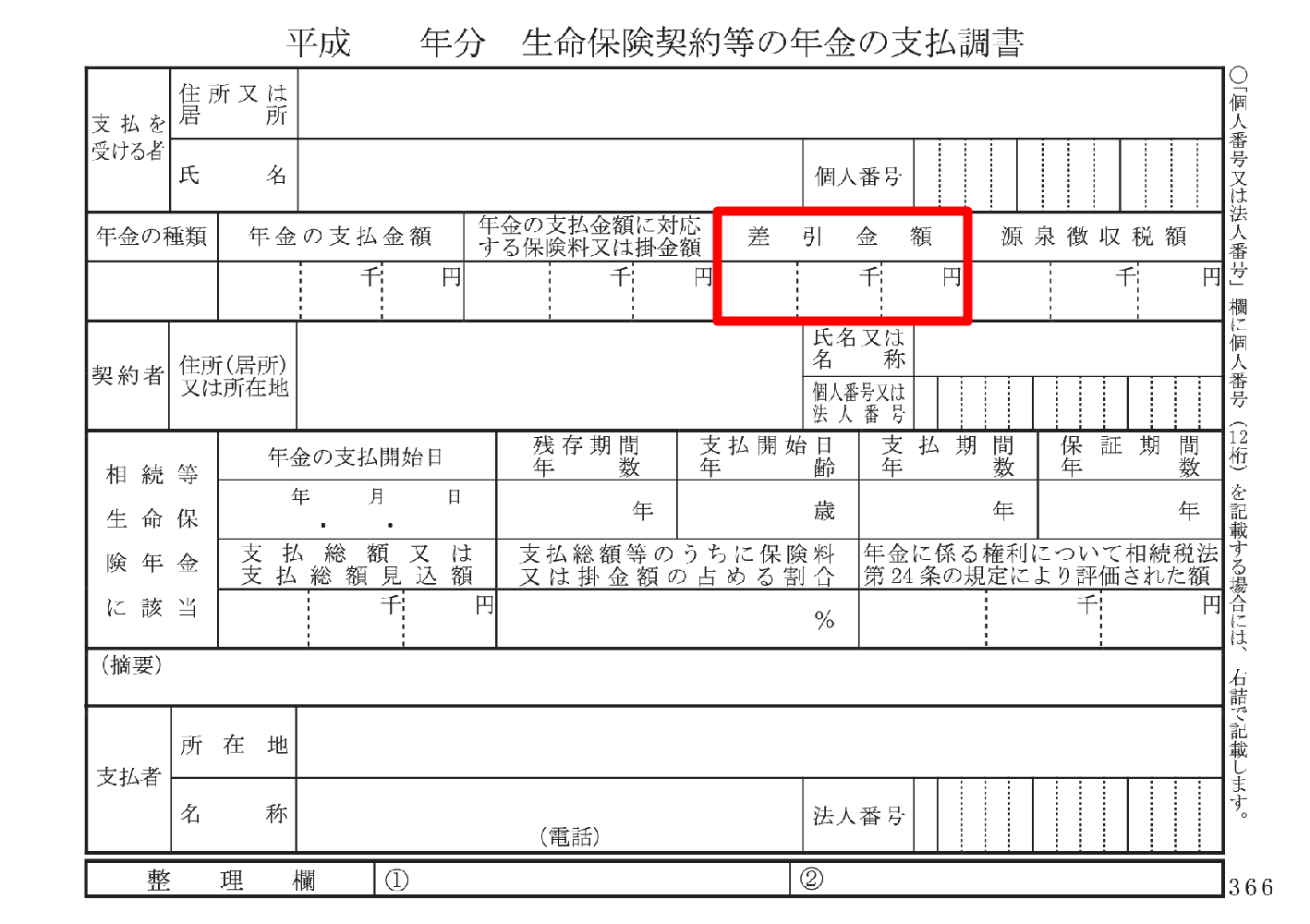

給付を受けているときには、保険会社から「生命保険契約等の年金の支払調書」が発行されます。

扶養控除の対象になるかどうかは支払調書の「差引金額」から判定します。

3.非課税所得の年金

- 遺族年金

- 障害者年金

- 老齢福祉年金

- 増加恩給

- 傷病賜金

このような傷病者や遺族が受け取る年金は公的年金等に含まれますが、その中でも「非課税所得の年金」に区分されます。所得税や住民税の計算や扶養の判定では一切除外します。

扶養控除の対象となる条件

年金受給者が扶養控除の対象となるには以下の要件を全て満たさなければなりません。

- その親族の合計所得金額が38万円以下であること

- 本人と生計を一にしている親族であること

- 他の扶養親族になっていないこと

1.合計所得金額が38万円以下

収入のパターンに分けて計算式をまとめました。

年金受給者の年齢が65歳以上かどうかによって計算式が変わります。平成30年の年末調整や確定申告では、昭和29年1月1日以前に生まれた人が65歳以上とみなします。

公的年金等のみ

| 年金受給者の年齢 | 公的年金等の収入 |

| 65歳以上 | 158万円以下 |

| 65歳未満 | 108万円以下 |

1年間の収入金額がこの範囲内に収まれば、合計所得金額が38万円以下ということになるので、扶養控除の対象となります。

公的年金等と給与

公的年金等を受給しながら、パート・アルバイトをしている場合には以下の計算式になります。

65歳以上

- 年金収入ー120万円=A(収入が120万円以下ならAは0)

- 給与収入ー65万円=B(収入が65万円以下ならBは0)

65歳未満

- 年金収入ー70万円=A(収入が70万円以下ならAは0)

- 給与収入ー65万円=B(収入が65万円以下ならBは0)

AとBの合計額が38万円以下なら扶養控除の対象となります。

公的年金等と個人年金

公的年金等と個人年金をともに受給している場合には以下の計算式になります。計算には「生命保険契約等の年金の支払調書」が必要です。

65歳以上

- 公的年金等の収入ー120万円=A(収入が120万円以下ならAは0)

- 生命保険契約等の年金の支払調書の「差引金額」=B

65歳未満

- 年金収入ー70万円=A(収入が70万円以下ならAは0)

- 生命保険契約等の年金の支払調書の「差引金額」=B

AとBの合計額が38万円以下なら扶養控除の対象となります。

計算機

判定機を用意しました。年金受給者の年齢の選び、収入などを入力して「計算ボタン」をクリックすると、扶養控除の対象になるかどうか判定されます。

[CP_CALCULATED_FIELDS id="80"]

2.本人と生計を一にしている親族

「生計を一にしている」とは同居していることが絶対条件ではありません。一緒に住んでいなくても生活費を渡していている場合には、「生計を一にしている」と認められます。

また、税法で親族は「血族6親等、姻族3親等内」と定められています。自分の親だけでなく祖父母やおじおば、配偶者の親も対象となります。

詳しくこちらでまとめています。

3.他の扶養親族になっていないこと

複数の人が同じ人を扶養控除の対象とすることはできません。

例えば、父が母を配偶者控除の対象としているとき、他の人は母を扶養控除の対象とすることはできません。

扶養控除の適用を受ける方法

扶養控除は年末調整や確定申告で手続きを行うことによって適用が受けられます。

年末調整で受ける

会社員の人は、10月11月ごろになると勤務先から年末調整の書類が配られ記入を求められます。その配られた書類のひとつ「扶養控除等申告書」に必要事項を記入して提出すると、会社の方で扶養控除の適用の手続きが行われます。

書類の書き方についてはこちらでまとめています。

確定申告で受ける

翌年の2月3月ごろに自分で確定申告書を作成して税務署に提出します。申告書第一表と第二表に必要事項を記入することによって適用を受けることができます。

書類の書き方についてはこちらでまとめています。

申告書にマイナンバーを記入する

確定申告書には扶養控除の対象となる家族のマイナンバーも記入しなければなりません。

本人のマイナンバー通知カードのコピーは税務署に提出しなければなりませんが、家族のマイナンバー通知カードのコピーは提出する必要はありません。

住民税も自動的に減税される

年末調整や確定申告のデータは、自動的に住んでいる市区町村の役所に送られます。役所はそれに基づいて住民税の計算を行うため、年末調整や確定申告を行えば、所得税だけでなく住民税の扶養控除を受けたということになります。