確定申告が必要な副業をしている人の確定申告書の書き方についてまとめてみました。

15分から30分程度で作成ができます。難しい計算は計算機を用意しているので、慣れていない人でも簡単にできます。

作成の前に

副業のデータの集計をする

副業で発生した1月から12月までの収入金額と必要経費を手書きのノートやエクセルなどで集計をしましょう。

収入金額

収入金額は1月から12月までの1年間の売上を全て合計した金額です。売上や収入が確定した日をもってカウントします。

2018年12月に売り上げ、2019年1月にその売上が入金された場合には、2018年の収入金額になります。

必要経費

必要経費も1月から12月までの1年間に売上のための支出の合計した金額です。副業の形態に応じて必要経費は変わってきます。

用意するもの

申告書の作成では以下のものが必要になります。

- 黒インクのボールペン

- 確定申告書

- 収入金額と必要経費をまとめたもの

- 源泉徴収票

- 印鑑(認め印で構いません)

- 本人の身分証明書のコピー1(運転免許証など)

- 本人のマイナンバーの通知カードのコピー2

- のり(もしくはセロテープ)

- ホチキス

確定申告書

申告書はPDF形式で国税庁のwebサイトにアップロードされています。自宅やコンピ二などで印刷して用意しましょう。用紙はカラーになっていますが、白黒で印刷しても問題ありません。

令和元年分確定申告書(国税庁PDFファイル)

- 申告書第一表

- 申告書第二表

- 添付書類台紙

以上の用紙が必要になります。PDFファイルの中には控え用の申告書がありますが、必要ありません。

なお、申告書は税務署で受け取ることもできます。

源泉徴収票

副業にかかる所得税を求めるためには、その人の全ての所得の情報がなければなりません。そのため、12月1月ごろに勤務先から渡される源泉徴収票が必要になります。

会社から受け取ったら保管しておきましょう。

確定申告書の書き方

申告書第二表

まず、申告書第二表から作成します。記入するブロックは4つあります。

扶養控除や配偶者控除、生命保険料控除などの記入は省略します。国税庁で認められている書き方です。

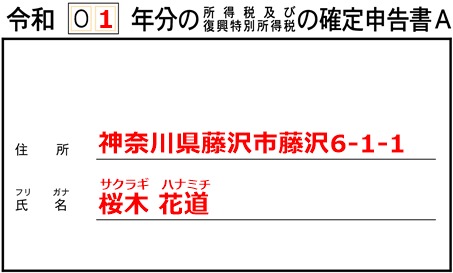

氏名など

氏名、住所を記入します。

申告の年分は「1」と記入します。

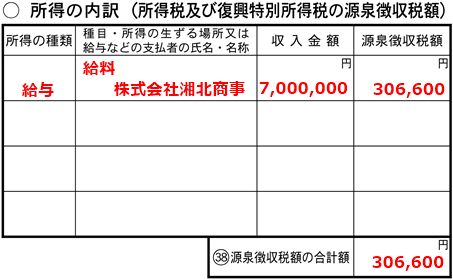

所得の内訳

源泉徴収票から3つの項目を転記します。

「㊳源泉徴収額の合計額」もそのまま記入しましょう。

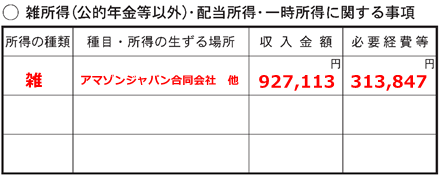

雑所得

副業の収入金額や必要経費の金額などを記入します。

「所得の種類」には「雑」と入れ、「種目・所得の生ずる場所」には売り上げた会社を記入します。

複数のところから収入がある場合には、1件だけ記入して後ろに「他」と入れれば問題ありません。

同一生計配偶者

- 本人の給与の年収が1,220万円を超える

- 配偶者のパート収入が103万円以下

以上をどちらも当てはまるときに配偶者の情報を記入します。基本的には配偶者がいる人も記入しない欄です。

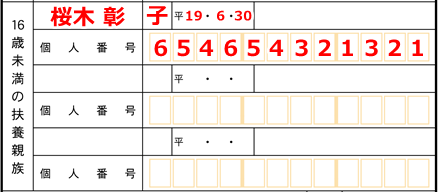

16歳未満の扶養親族

平成16年1月2日より後に生まれた子どもなどの扶養親族がいれば記入します。

ここは住民税に関する欄になるため省略できません。

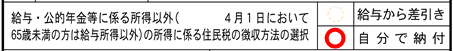

住民税の徴収方法

副業にかかる住民税の納付の方法を選択する欄です。

- 毎月の給与からの天引きで納める方法(特別徴収)

- 別途、自分で納める方法(普通徴収)

給与所得にかかる住民税は必ず特別徴収になってしまいますが、副業にかかる住民税は特別徴収と普通徴収どちらかを選択することができます。

会社に副業がバレないために

副業分も給与から天引きしていたことによって、給与に対して住民税の額が不自然に大きくなり、それが発端となって副業が会社にバレてしまうことがたまにあります。そうならないためにも、会社に内緒で副業をしている人は「自分で納付」を選択することをおすすめします。

副業分の住民税の通知書は自宅に送付され、各自コンビニなどで納付を行います。基本的に会社にバレることはありません。

これで第二表は完成です。

申告書第一表

次に第一表の記入をして納付額を計算します。

税務署など

申告の年分は「1」と記入します。源泉徴収票に記載されている年分と同じになります。

管轄の税務署はその人の住所から定められています。国税庁のwebサイトで確認しましょう。

税務署を調べる(国税庁webサイト)

日付は空欄にします。

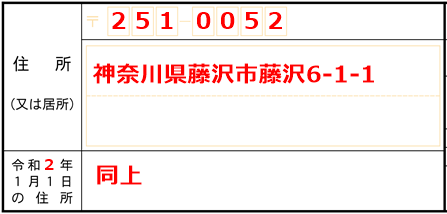

住所

「住所」には現在住んでいるところを記入します。

「令和〇〇年1月1日の住所」には「2」を入れます。令和2年1月1日以降に引越しをしている場合には引越す前の住所を記入します。

住所が変わっていない場合は「同上」と記入します。

氏名など

氏名やマイナンバーなどの個人情報を記入して、押印します。印鑑は認印で構いません。

生年月日の先頭の数字は元号を表します。

- 昭和 → 3

- 平成 → 4

電話番号は自分の携帯番号で構いません。

「整理番号」と「翌年以降送付不要」の欄には何も記入しません。

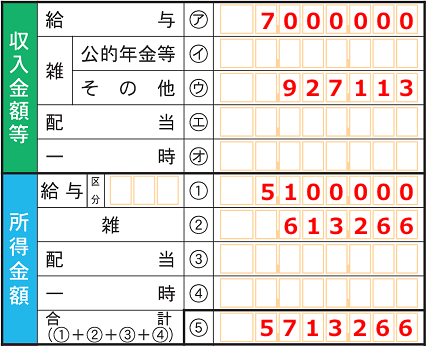

収入と所得

まず、源泉徴収票から給与の情報を転記します。

数字やカタカナは申告書に記載されているものと対応します。

次に副業の収入金額と利益を記入します。

- 収入金額ー雑(その他)ウ

→副業の収入金額 - 所得金額-雑 ②

→副業の利益金額(収入金額-必要経費)

所得金額には必要経費をそのまま入れないように気をつけてください。

最後に①と②の合計の金額を⑤に記入します。

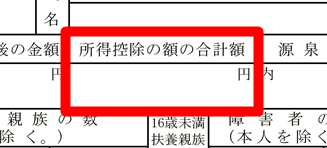

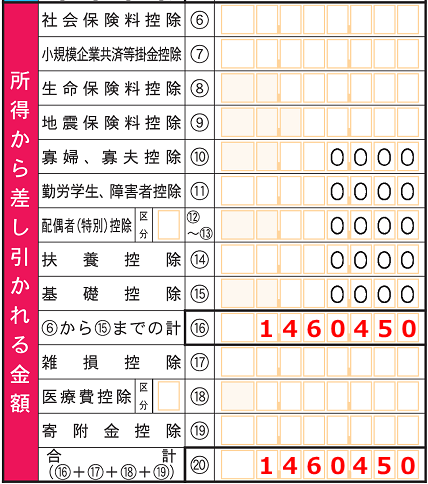

所得控除額

源泉徴収票の「所得控除の額の合計額」を申告書の⑯に転記します。

ここでも扶養控除や配偶者控除、生命保険料控除など個別の記入は省略しますが、合計額があるので税金の計算には影響しません。

医療費控除などの年末調整では適用を受けられない控除を適用する場合、次のリンクで書き方を説明しています。参考にしながら記入してください。

⑳にも同じ金額を記入します。医療費控除などを受けた場合は合計した金額となります。

税金の計算

ここまでの金額から所得税を計算します。申告納税額までは計算機を用意しました。3か所の黄色の欄に数字を入力して、計算ボタンをクリックすると桃色の欄の計算が行われます3。

「㊳源泉徴収税額」とは、申告書第二表の所得の内訳の「源泉徴収税額の合計額」から転記をします。

計算機で求めた金額を転記します。「㊴納める税金」が申告書の提出と合わせて納付する金額になります。

提出の準備

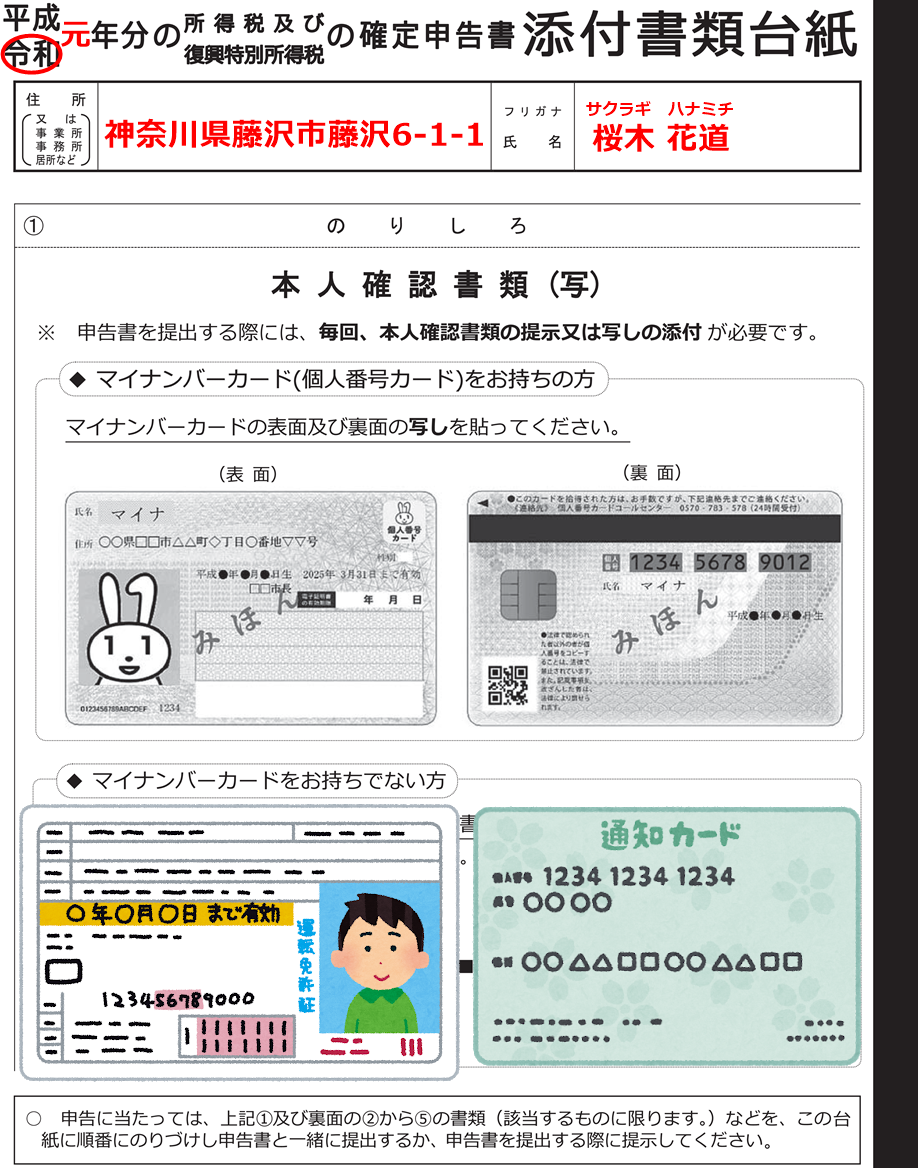

添付書類台紙の作成

申告書のPDFファイルに一緒に入っている「添付書類台紙」に住所や氏名、申告の年分を記入します。

以下の税務署に提出する書類をのりで貼り付けます。

- 身分証明書のコピー

- マイナンバー通知カード

添付書類台紙は2ページありますが、1ページ目だけを使います4。

収入金額や必要経費をまとめたものは税務署には提出しません。紛失しないように各自で保管しておきましょう。

身分証明書のコピーは白黒で構いません。

源泉徴収票は提出なしでOK

平成31年4月1日以降に提出する確定申告書から源泉徴収票の添付の義務がなくなりました。

今回の確定申告から源泉徴収票なしでも問題なく申告書を提出することができます。源泉徴収票は大切に保管しておきましょう。

ホチキス留め

申告書の左上をホチキスで留めます。上から

- 第一表

- 第二表

- 添付書類台紙

となるように書類を揃えてから留めてください。

申告書の提出

第一表に記入した税務署に完成した申告書を提出します。

- 郵送で提出する

- 税務署で直接提出する

提出の方法は2つあります。自宅から税務署までが遠い人や税務署まで行く暇がない人は郵送による提出をしましょう。

詳しくはこちらのページでまとめています。

-

-

郵送での確定申告書の提出の方法とは?提出先や期限は?消印有効?

郵送による確定申告書の提出方法についてまとめてみました。税務署が自宅から遠くにある人、税務署まで行く暇がない人はぜひおさえておきましょう。 ...

所得税の納付

申告書の提出と同時に所得税の納付を行います。納付の方法について詳しくはこちらのページでまとめています。

-

-

所得税の6種類の納付の方法について分かりやすく解説!

所得税の確定申告で納税額が発生すれば、3月15日までに納付をしなければなりません。6種類ある所得税の納付の方法についてまとめてみました。 納 ...