源泉徴収票などに出てくる給与所得控除についてまとめてみました。会社員の人など給与所得者に関係するところです。

給与所得控除とは?

給与所得を求めるための金額

会社員やパート・アルバイトの人の税金の計算のもとになる金額を給与所得といいますが、その給与所得は以下の計算式で求められます。

計算式

給与所得 = 給与収入 - 給与所得控除

つまり、給与所得控除とは、給与収入から給与所得を求めるための金額です。

個人事業の経費みたいな位置づけ

個人事業などでは収入を得るためにかかった支出を必要経費と言い、事業所得は収入から必要経費を差し引いた金額です。

- 事業所得 = 事業収入(売上)- 必要経費など

給与所得では基本的にそのような支出は必要経費とはなりませんが、それに代わるものとして「給与所得控除」があります。

給与所得控除の求め方

給与所得控除は給与収入の金額から一定の計算を行うことによって求めます。

給与収入とは

1月から12月までに受け取る税金や社会保険料が引かれる前のいわゆる額面金額の給与です。ボーナス(賞与)も給与に含まれますが、交通費は含まれません1。

給与明細書では「課税計」「課税支給額」などと記載されています。

計算式

給与収入を以下の速算表に当てはめて計算します。

| 給与収入 | 給与所得控除額 |

| 0円~649,999円 | 給与収入と同額 |

| 650,000円~1,625,000円 | 650,000円 |

| 1,625,001円~1,800,000円 | 給与収入 ✕ 40% |

| 1,800,001円~3,600,000円 | 給与収入 ✕ 30% + 180,000円 |

| 3,600,001円~6,600,000円 | 給与収入 ✕ 20% + 540,000円 |

| 6,600,001円~10,000,000円 | 給与収入 ✕ 10% + 1,200,000円 |

| 10,000,001円~ | 2,200,000円 |

給与収入600万円の給与所得控除は174万円となり(600万円✕20%+54万円)、給与所得は426万円です。(600万円-426万円)

給与収入が大きくなるにつれて、給与所得控除も大きくなりますが、給与収入1,000万円を超えると限度額に達し一定となります。

正確な給与所得控除額

本当の給与所得控除額の計算はもっと複雑になります。上は簡易的な計算の表であるため、給与収入の金額によっては1,000円ほどズレることがあります。

こちらの計算機を使うと本来の正確な金額を求めることができます。

[CP_CALCULATED_FIELDS id="89"]

書類で確認

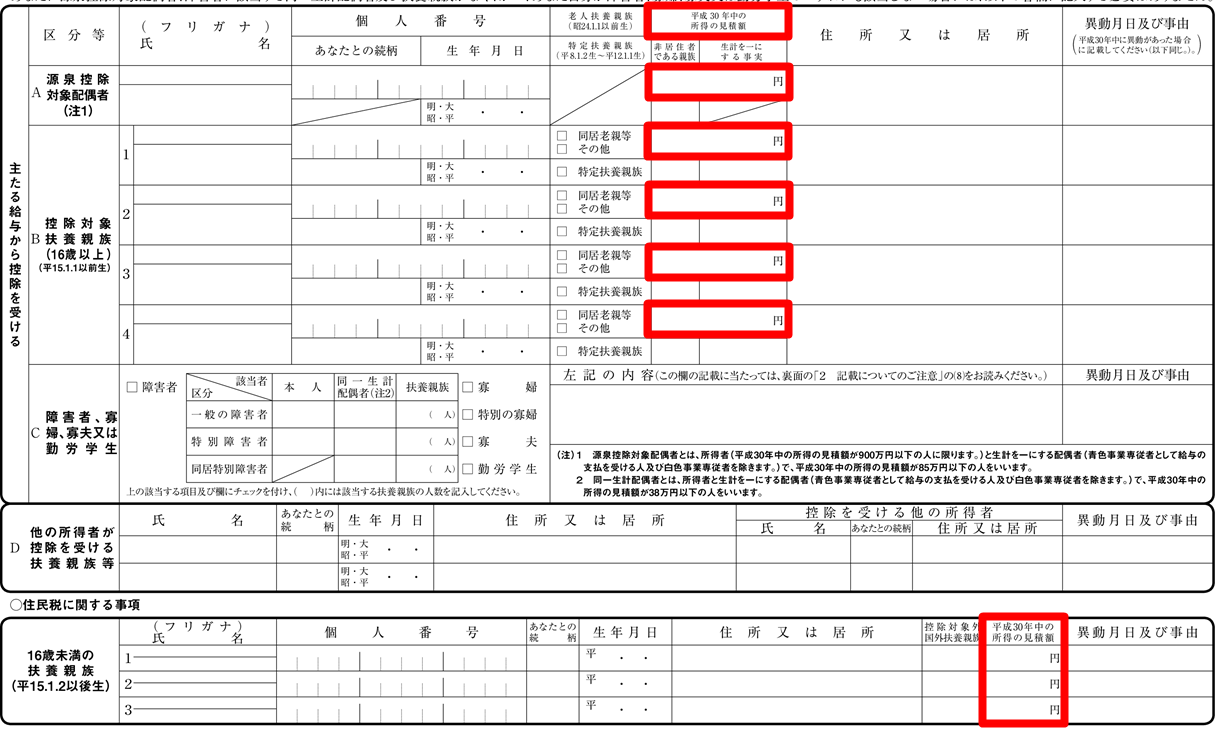

扶養控除等申告書

年末調整のときに記入する書類、扶養控除等申告書には「所得の見積額」という欄があります。家族がいるときは、その家族の所得を記入します。

その家族の収入がアルバイトやパートの場合、「所得の見積額」に記入する金額は収入から給与所得控除を引いた後の給与所得の金額です。アルバイトやパートの収入額をそのまま記入してしまう人が多いですが、それは間違いです。

記入を間違えてしまうと扶養控除の適用を受けられなくなったりすることもあり、納める所得税や住民税の金額に大きく影響するので注意してください。

源泉徴収票

源泉徴収票の上側の欄に給与所得に関する金額が記載されています。

- 支払金額 → 給与収入

- 給与所得控除後の金額 → 給与所得

つまり、2つの金額の差が給与所得控除です。

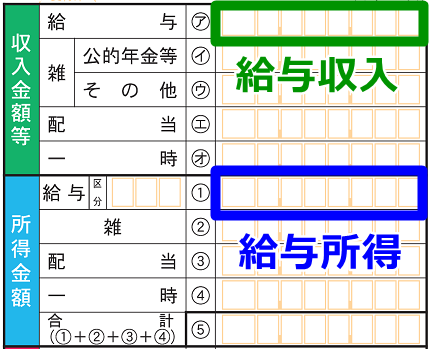

確定申告書

申告書第一表の左上の欄に、給与所得に関する記入を行います。

会社員の人が確定申告をするときは源泉徴収票に記載されている金額をそのまま転記します。

特定支出控除を適用すると経費を計上できる

以上のような機械的な計算をして給与所得を求めますが、要件を満たすと給与所得控除に上乗せして、会社員の人でも経費を計上することができます。この制度を特定支出控除といいます。

あまり使える制度ではない

- 書類の作成には会社の押印が必要になる。

- 年間の経費が高額でなければ、そもそも適用を受けられない。

- 支出した金額がそのまま経費になるわけではない。

特定支出控除には以上のような欠点があるため、実際に適用を受けている人はほとんどいません。そのため、知っている人もほとんどいないと思います。

詳しくはこちらのページでまとめています。

- 実際の交通費より多く通勤手当を受け取っていたり、1か月に15万円を超える通勤手当を支給されている場合には、給与収入に含まれます。 ↵