前年に納めた所得税の一部もしくは全てが還付を求める繰戻し還付請求書の書き方についてまとめました。

書類の作成の前に

繰戻し還付の要件

- 前年の所得税を納めている

- 本年は赤字になっている

- 前年から連続で青色申告をしている

- 3月15日までに申告書と還付請求書を提出する

基本的に要件は4つあります。詳しくはこちらのページで説明しています。

用意するもの

還付請求書の作成では次のものが必要になります。

- 黒インクのボールペン

- 前年の確定申告書の控え

- 本年の確定申告書

- 純損失の金額の繰戻しによる所得税の還付請求書

- 本人のマイナンバー

- 還付先の金融機関の口座番号

前年の申告書の控え

前年の課税所得金額や所得税額から計算されるため、前年の確定申告書の控えが必要になります。申告書の控えをなくした、そもそも控えを作っていない場合には、税務署から申告書の控えを取り寄せることができます。

詳しくはこちらのページでまとめています。

本年の確定申告書

損失の金額からも還付額が計算されるため、先に通常どおり申告書(第一表や第二表、青色申告決算書)の作成をしておきます。

純損失の金額の繰戻しによる所得税の還付請求書

この請求書で還付額の計算をして、税務署に提出をします。申告書と同様に国税庁のwebサイトにアップロードされています。

純損失の金額の繰戻しによる所得税の還付請求書(国税庁PDFファイル)

印刷して手書きで記入します。

還付請求書の書き方

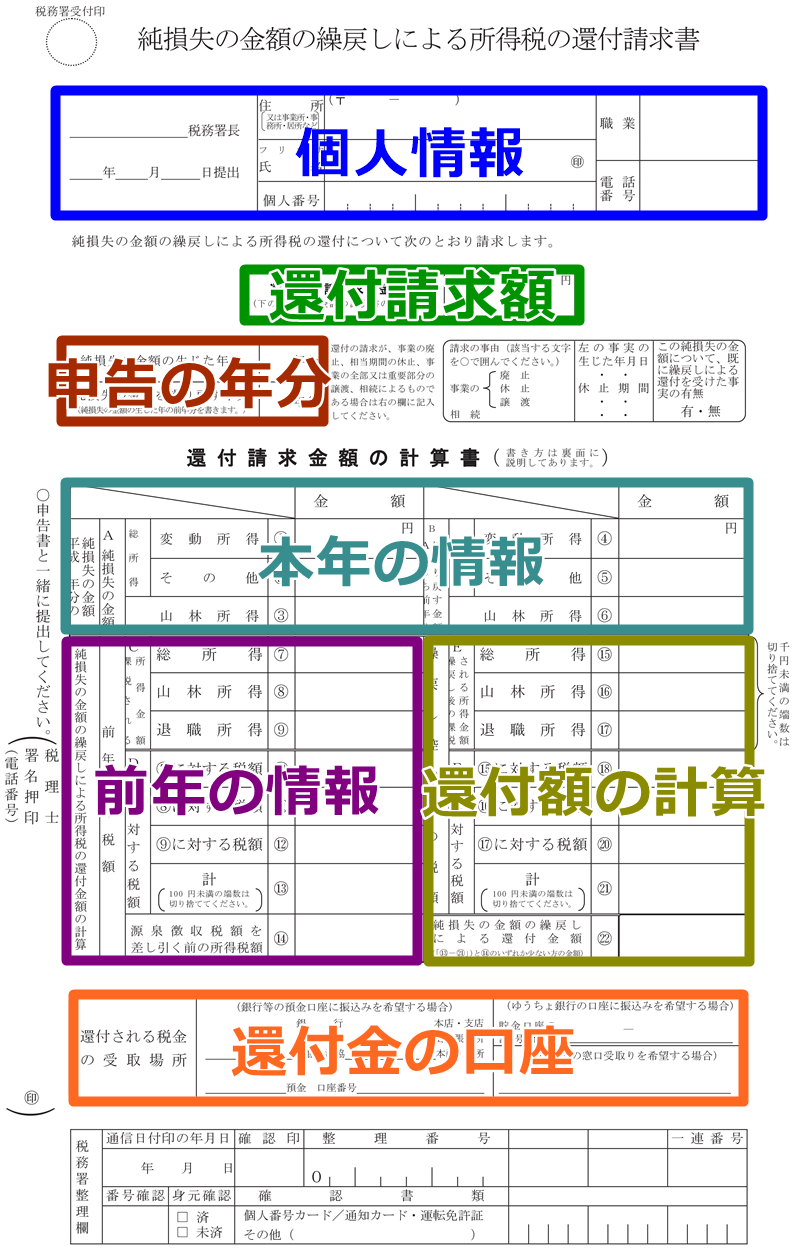

記入するブロックは7つあります。それぞれに分けて説明します1。

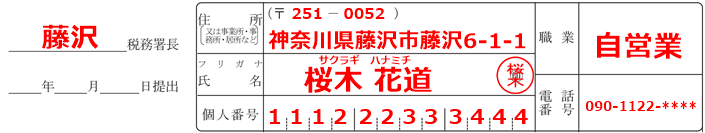

基本情報

当年の確定申告書第一表に作成した氏名や住所、マイナンバーなどの個人情報をそのまま転記します。

申告書の年分

対象となる申告書の年分を記入します。

- 純損失の金額が生じた年分 → 赤字となった年

- 純損失の金額を繰り戻す年分 → 利益が出た年(1の前年)

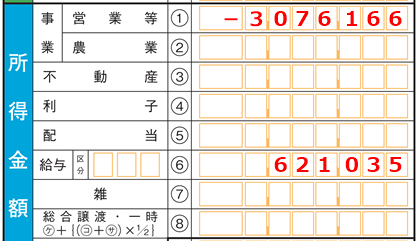

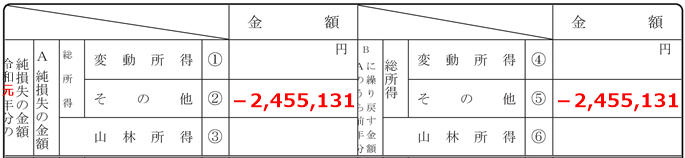

本年の情報

本年の申告書の第一表の①から⑧までの合計額を「総所得-その他」の欄②と⑤の2か所に記入します。

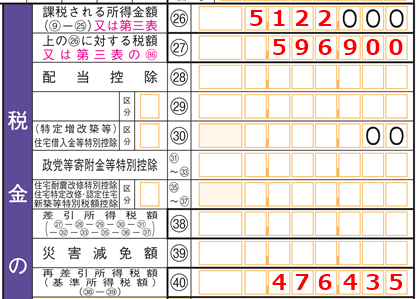

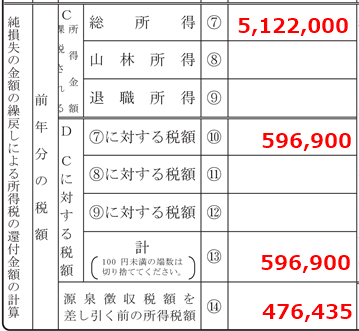

前年の情報

前年の申告書の第一表の㉖と㉗と㊵の金額をそれぞれ転記します。

- 第一表㉖ → 請求書⑦

- 第一表㉗ → 請求書⑩

- 第一表㊵ → 請求書⑭

⑩と⑭が同じ金額になる場合もあります。

還付額の計算

記入した金額から繰戻し還付額を計算します。

計算機を用意しました。4つの数字を入力して「計算ボタン」をクリックしてください。

[CP_CALCULATED_FIELDS id="126"]

計算機で求めた金額を転記します。

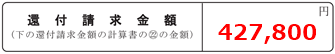

還付請求額

計算で求めた「㉒純損失の金額の繰戻しによる還付金額」を「還付請求金額」に転記します。

この金額が税務署から返ってくる所得税額になります。

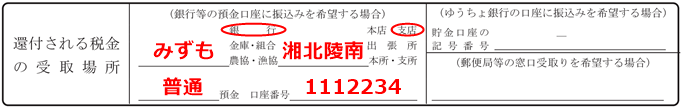

還付金の口座

最後に、返ってくる所得税を受け取る金融機関の情報を記入します2。

申告する人が名義となっている口座を記入しないと還付の手続きができません。

ゆうちょ銀行の口座を記入する場合は口座番号だけを記入します。

これで還付請求書の作成は以上となります。

請求書の提出

申告書と一緒に提出する

作成した繰戻し還付請求書は、先に作成した申告書(第一表や第二表、青色申告決算書)と一緒に提出をします。電子申告を行った人は、申告書第一表だけを印刷して、繰戻し還付請求書と一緒に提出しましょう。

提出の方法

- 郵送で提出する

- 税務署で直接提出する

提出の方法は2つあります。自宅から税務署までが遠い人や税務署まで行く暇がない人は郵送による提出をしましょう。

詳しくはこちらのページでまとめています。

3、4か月程度で還付される

請求書の提出から3、4か月程度で指定した口座に振込が行われます。繰戻し還付は税務署内で様々な手続きが行われるため、通常の所得税の還付申告よりも還付までの期間は長くなります。

- レアケースではありますが、次の場合に該当する人は書き方が異なるので注意してください。計算機も対応していません。

・山林所得や退職所得がある

・申告書第三表がある

・変動所得がある ↵ - 還付金は現金で受け取ることもできますが、手間がかかってしまうので、口座で受け取る方法をおすすめします。 還付金を現金で受け取る方法 ↵