社会保険料控除の確定申告書の書き方についてまとめました。記入例も細かく用意しています。

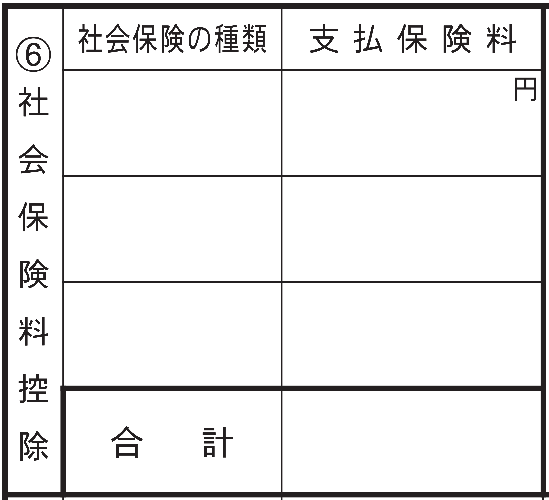

申告書第二表の書き方

社会保険料控除は申告書の第一表と第二表に記入をします。申告書はAとBの2つの様式がありますが、記入の仕方は全く同じです。

令和元年分確定申告書A(国税庁PDFファイル)

令和元年分確定申告書B(国税庁PDFファイル)

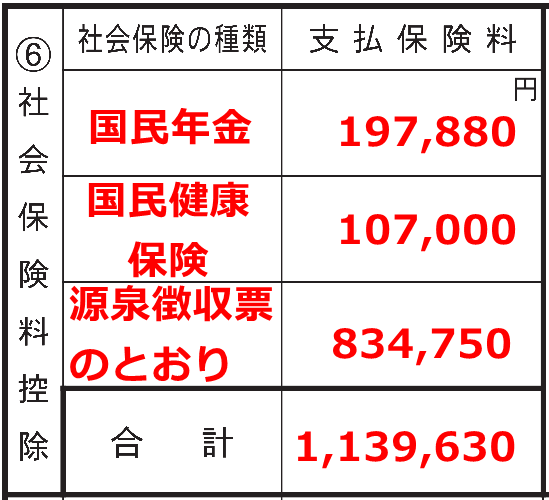

第二表には1年間に納めた保険の種類と合計金額をを記入します。家族の分の社会保険料も含めて自分が支払った全ての金額を記入することができます。

それぞれの社会保険料ごとに分けて説明します。

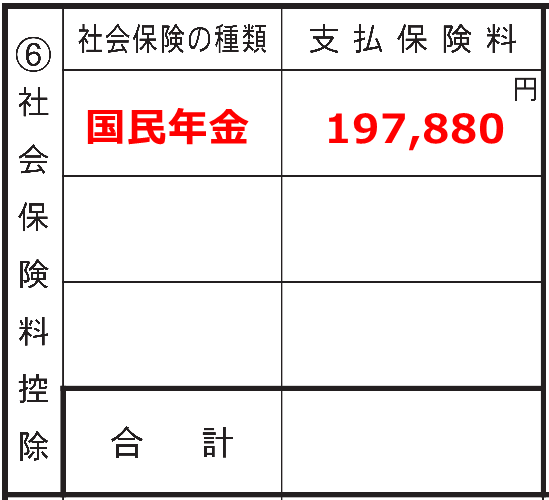

国民年金

年金事務所から送られてくる「社会保険料(国民年金保険料)控除証明書」に記載されている金額を記入します。

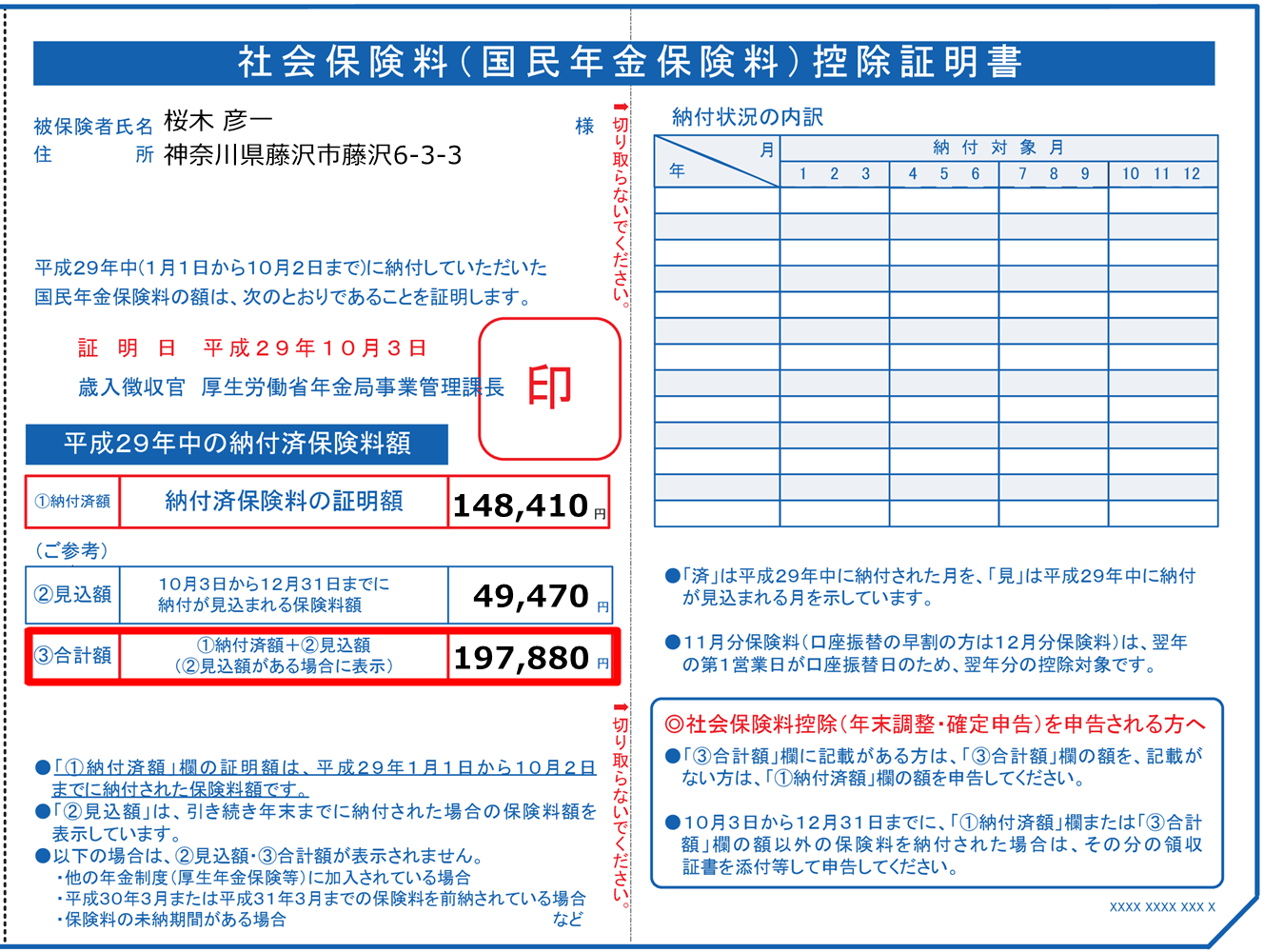

国民年金の納付の方法によって控除証明書の様式が3種類に分かれます。

パターン1

一番多いパターンである口座振替で支払いをしている人は以下のような控除証明書になります。毎年11月ごろに送られてきます。

「③合計額」に記載されている金額を第二表に記入します。「①納付済額」と間違えないようにしましょう。

また、現金や一括納付などで12月分までの年金を9月末までに支払っているときにも、同じ様式の控除証明書となります。この場合、②と③には金額が記載されません。「①納付済額」が第二表に記入する金額となります。

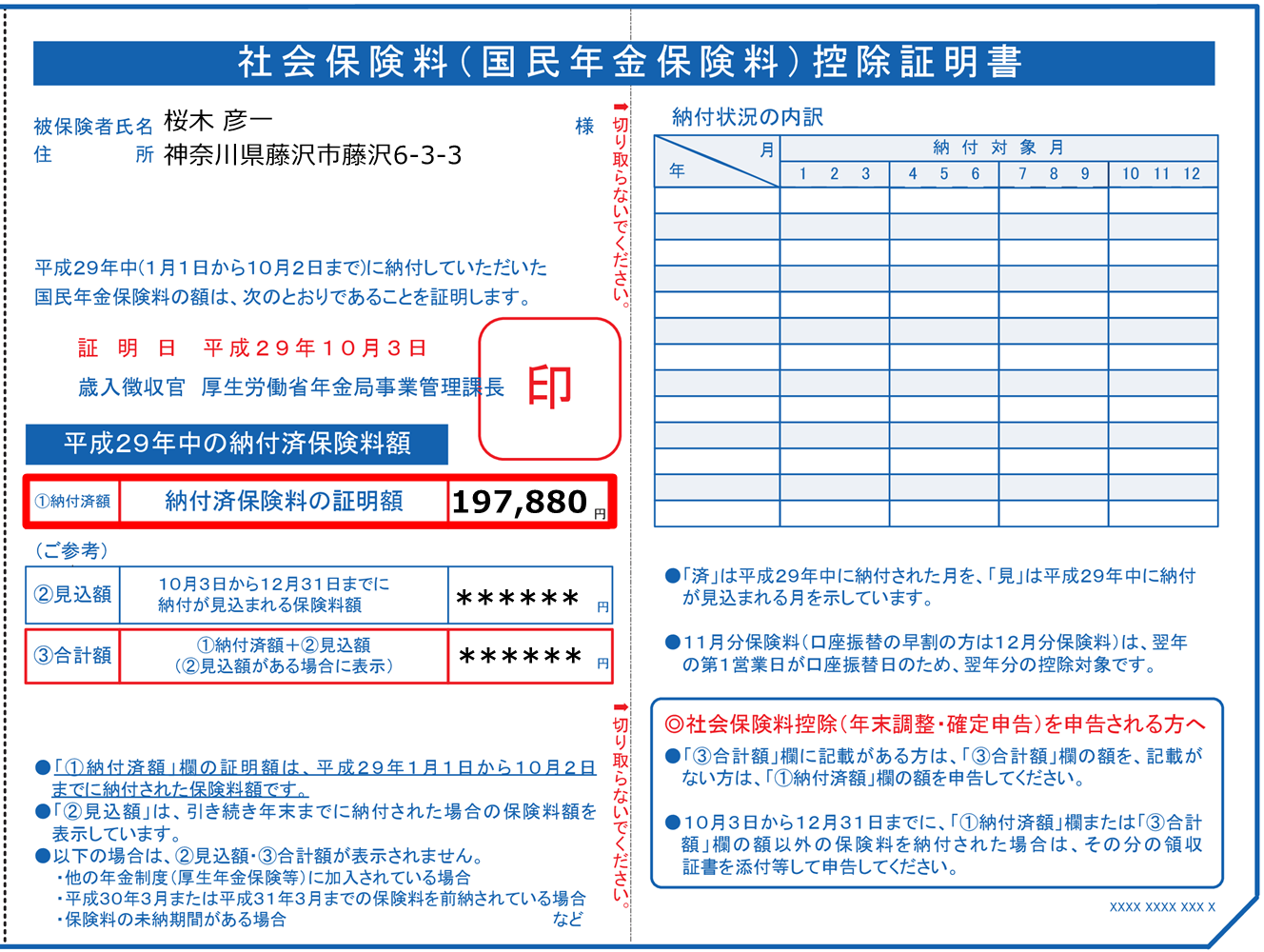

パターン2

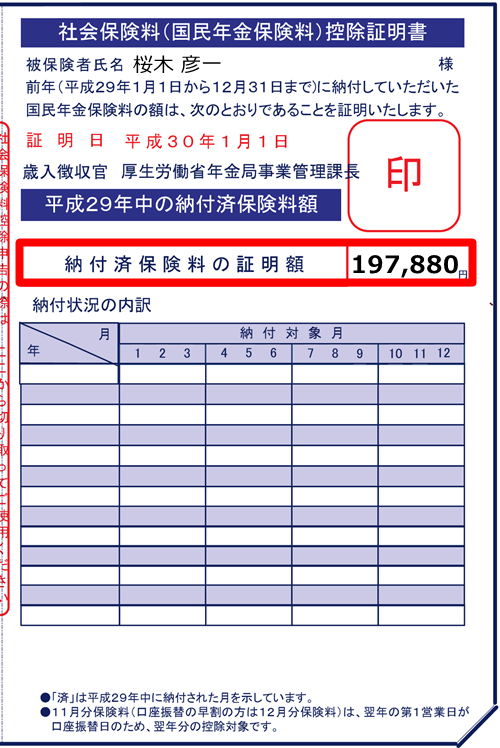

10月以降にも現金で国民年金を納付しているときは以下のような控除証明書になります。こちらは翌年の2月ごろに送られてきます。

「納付済保険料の証明額」に記載されている金額を第二表に記入します。

パターン2の控除証明書が送られてくる人はパターン1の控除証明書も送られてくるので、間違えないようにしましょう。

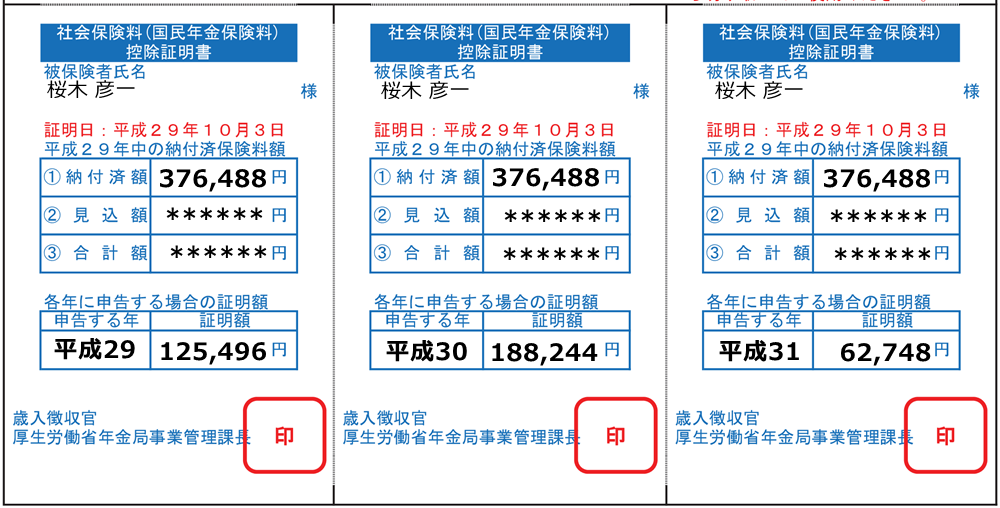

パターン3(2年前納)

2年前納しているときは以下のような控除証明書になります。この場合、控除額(第二表に記入する金額)については以下のどちらかを選択します。

- 納付した年に全額を控除する

- 各年分の保険料に相当する額を3年に分けて控除する

毎年の所得が大きく変わらないのであれば、3年に分けて控除する方法をおすすめします。

しかし、その年の所得がとてつもなく多かったり、翌年以降の所得が大きく減ってしまうことが見込まれる場合には、全額を控除する方法を選んだ方がトータルで考えたときの税金が安くなります。もちろん、全額控除を選択した場合は翌年の国民年金の社会保険料控除はありません。

全額控除する場合は、控除証明書の3枚全てを税務署に提出します。

3年に分ける場合は、3枚を分割して「申告する年」に合わせて、1枚ずつ毎年税務署に提出します。

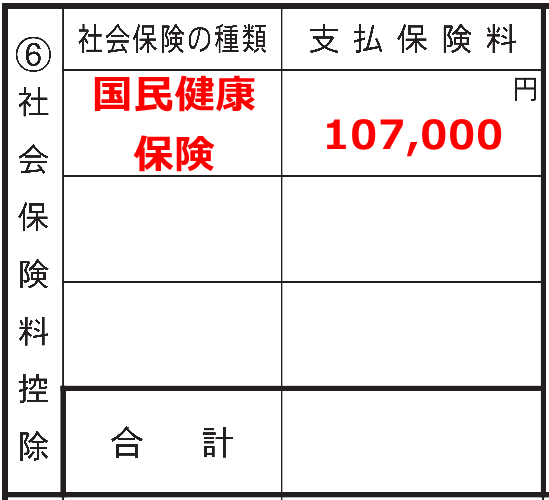

国民健康保険

1月1日から12月31日までに納めた保険料を合計額を記入します。

国民年金と異なり、控除証明書があるわけではないので、年間の合計額を預金通帳や納付書を使って計算する必要があります。

しかし、市区町村によっては国民健康保険の確認書1を発行しているところもあるので、そこに証明されている金額を記入しても問題ありません。

証明書が発行されるかどうかはお住まいの市区町村の役所や役場に問い合わせてみましょう。

源泉徴収票

会社員の人は給与から厚生年金や健康保険、雇用保険などが天引きされています。これらも社会保険料控除の対象となり、源泉徴収票から確定申告書に記入します。

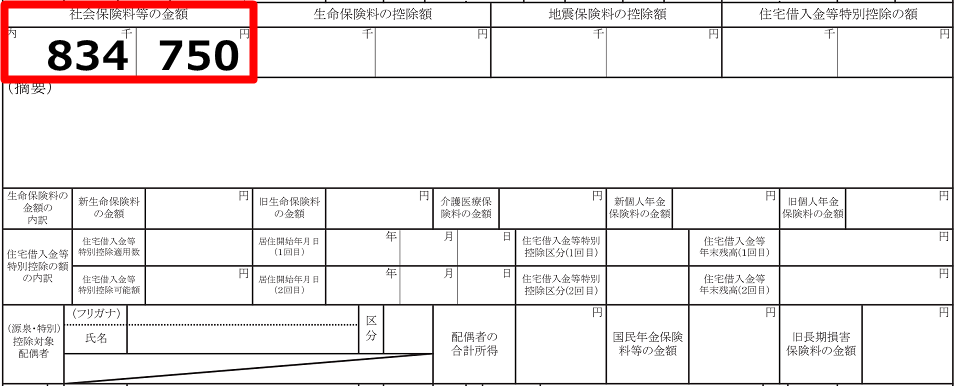

源泉徴収票の「社会保険料等の金額」をそのまま転記します。

「社会保険料等の金額」は国民年金や国民年金基金の金額も含まれているので、源泉徴収票の「国民年金保険料等の金額」という欄はここでは無視します。

社会保険の種類は「源泉徴収票のとおり」と記入します。

小規模企業共済等掛金控除があるとき

NISAなどの確定拠出年金の支払いがある人で会社の年末調整でその掛金の証明書を提出したとき、源泉徴収票には小規模企業共済等掛金控除額も記載されます。その場合、以下のように「社会保険料等の金額」に内書きされます。

この場合、下の1,074,750円という金額は社会保険料控除と小規模企業共済掛金控除を合計した金額です。内書きの金額を差し引くと社会保険料控除額となります。

第二表に記入する社会保険料控除額は1,074,750-240,000=834,750円となります。

その他

ここまで代表的な社会保険料を例に挙げてきましたが、この他にも介護保険、後期高齢者医療保険、組合保険、国民年金基金なども社会保険料控除の対象となります。

見落としている人が多いですが、親の介護保険や後期高齢者医療保険を自分が負担している場合には社会保険料控除の対象となります2。詳しくはこちらでまとめています。

金額を合計する

第二表に記入した社会保険料の合計金額を記入します。

これで第二表の記入は以上となります。

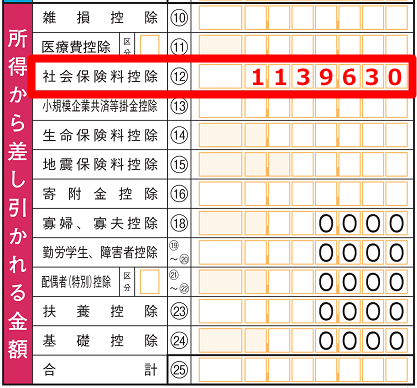

申告書第一表の書き方

社会保険料控除は1年間に支払った金額そのままが控除額となります。

第二表の社会保険料控除の合計金額を転記するだけです。

添付書類

国民年金や国民年金基金の控除証明書は全て原本を申告書と一緒に税務署に提出します。一方、国民健康保険や介護保険、後期高齢者医療保険などそれ以外の社会保険料に関しては控除証明書を提出する必要はありません。

また、会社に提出していて源泉徴収票に記載されている国民年金などの控除証明書は税務署に提出しません。源泉徴収票が証明書の代わりとなります。