扶養控除や扶養親族の確定申告書の書き方についてまとめました。

扶養親族の判定

確定申告書を記入する前に、扶養親族に該当するかどうかを判断します。

以上を全て満たしていると、扶養親族に該当し、確定申告書に氏名を記入することができます。

扶養親族、扶養控除について詳しいことはこちらのページでまとめています。

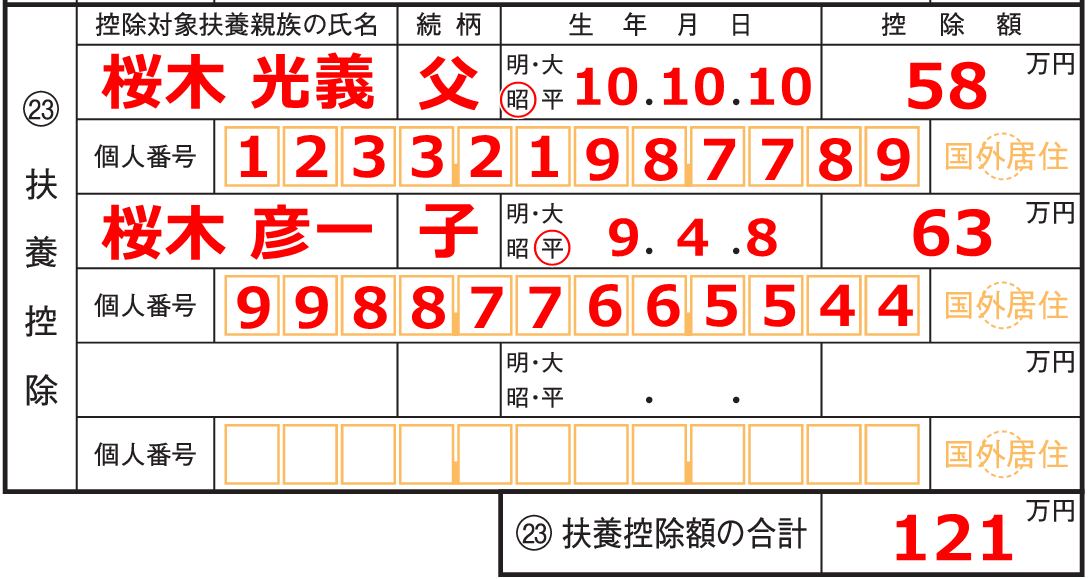

申告書第二表の書き方

扶養親族、扶養控除については、確定申告書の第一表と第二表に記入します。申告書はAとBの2つの様式がありますが、記入の仕方は全く同じです。

令和元年分確定申告書A(国税庁PDFファイル)

令和元年分確定申告書B(国税庁PDFファイル)

親族の年齢が16歳以上かどうかによって記入する箇所が異なります。

16歳未満

小学生、中学生、園児、幼児の子どもの氏名や生年月日は「16歳未満の扶養親族」の欄に記入します。

16歳未満かどうかは1月1日時点で判断します。平成30年の確定申告なら平成15年1月2日以後に生まれた人が該当します。

扶養親族のマイナンバー(個人番号)の記入も必要になりました。

16歳以上

主に高校生、大学生の子どもや両親などの氏名や生年月日、マイナンバーは「扶養控除」の欄に記入します。配偶者の氏名は記入しません。

16歳以上かどうかは1月1日時点で判断します。平成30年の確定申告なら平成15年1月1日までに生まれた人が該当します。

控除額の記入

対象となる親族の年齢によって控除額が4段階に分かれます。

| 対象者の年齢 | 平成30年の確定申告での生年月日 | 控除額 |

| 19歳以上23歳未満 | H8.1.2からH12.1.1まで | 63万円 |

| 70歳以上 | S24.1.1以前 | 48万円か58万円※ |

| 16歳以上19歳未満 23歳以上70歳未満 |

H12.1.2からH15.1.1まで S24.1.2からH8.1.1まで |

38万円 |

※70歳以上については、対象となる親族の状況によって控除額が分かれます。

- 本人や配偶者と同居している

- 本人や配偶者の直系尊属(両親や祖父母)である

以上を両方とも満たしている場合には58万円となり、どちらかでも満たしていなければ48万円となります。

よくある例として、親と同居しているような場合には58万円となりますが、親と離れて住んでいたり、老人ホームに入居している場合には48万円となります。

控除の合計の記入

親族ごとに記入した控除額全てを合計した金額を「扶養控除額の合計」に記入します。

控除額の記入は16歳以上の扶養親族から対象になり、16歳未満の扶養親族は一切対象になりません。仮に3人の小学生の子どもがいたとしても扶養控除額はゼロになります。

申告書第一表の書き方

第一表の「扶養控除額の合計」を転記するだけです。

扶養控除、扶養親族の記入の方法は以上になります。

添付書類はない

扶養控除の適用を受けるために税務署に提出する書類はありません3。

マイナンバーの書類も必要ない

本人のマイナンバーは第一表に記入するとともに、マイナンバーカードや番号通知カードのコピーを一緒に提出しなければなりません。

一方、扶養親族のマイナンバーは第二表に記入するだけで、マイナンバーカードや番号通知カードのコピーの提出は必要ありません。

- 親族の範囲はこちらでまとめています。 血族6親等姻族3親等 ↵

- その親族が白色事業専従者だったり、青色事業専従者として給与の支払を受けている場合には控除対象扶養親族とはなりません。 ↵

- 日本国外に住んでいる親族(国外居住親族)を扶養の対象とするときは、税務署に親族関係書類と送金関係書類を申告書と一緒に提出しなければなりません。 ↵