認定住宅新築等特別税額控除についてまとめてみました。

認定住宅新築等特別税額控除とは?

認定住宅を取得したときの減税制度

認定住宅新築等特別税額控除は、認定住宅のマイホームを新築で取得したとき、その年にかかる一定の所得税を減らすことができるという特例制度です1。ローンを組んでいるかどうかに関わらず適用を受けられる制度です。

つまり、減税によってマイホームの取得費用を抑えることができます。

認定住宅とは?

- 認定長期優良住宅

- 認定低炭素住宅

- 低炭素建築物とみなされる特定建築物

自治体からいずれかの認定を受けた住宅を指します。耐震性や省エネルギー性、劣化対策などの基準があります。

制度の適用要件

この制度を受けるためには、次の要件をすべて満たしていなければなりません。

- 本人の合計所得金額が3,000万円以下であること

- 新築の取得であること(共有も可)

- 取得してから6ヶ月以内に住んでいること

- 取得した家屋の床面積が50㎡以上であること

- 証明書が発行された家屋であること

ひとつずつ詳しく説明します。

1.合計所得金額が3,000万円以下

合計所得金額3,000万円以下は言いかえると、1年間の給与の収入が3,220万円以下ということです。年収3,220万円を超える高所得者の人は制度の適用を一切受けられません。

事業所得や不動産所得など給与以外に所得がある人の合計所得金額についてはこちらのページでまとめています。

2.新築の取得

中古物件の購入には適用できない制度ですが、新築であれば、建売住宅を購入した場合や共有で取得した場合も適用を受けることができます。

共働きの夫婦共有で取得した場合は、夫と妻両方の所得税を減らすことができます。

3.6ヶ月以内に居住

取得した日から6か月以内に居住していなければならないので、空き家や別荘には適用できない制度です。

取得してから居住するまでに年を越しても問題ありません。この場合、居住し始めた年の所得税が対象になります。

4.床面積が50㎡以上

床面積は登記簿謄本で判断します2。上限はありません。

5.証明書の発行

認定住宅の証明書の発行については、建築会社や住宅の販売会社に確認しましょう。

控除額の計算

計算式

控除額は建物の床面積から計算します。

計算式

- 所得税の控除額(65万円が限度3)

= 43,800円 × 床面積(㎡) × 10%

床面積が約148㎡を超えてしまうと、限度額に達します。

共有で取得した場合

家屋を共有で取得した場合は、共有の割合で控除額が計算されます。

住民税は控除されない

生命保険料控除などの制度は、所得税だけでなく住民税の控除も行われます。

一方、認定住宅新築等特別税額控除は所得税だけの制度になります。住民税は一切関係ありません。

翌年に繰り越すことができる

その年にかかる所得税が認定住宅新築等特別税額控除額を下回ると、控除しきれない部分が発生します。この場合、その金額を繰り越して翌年の所得税も控除することができます。

制度の適用を受ける方法

確定申告をする

居住し始めた日の翌年の2月16日から始まる確定申告をすることによって、制度の適用を受けられ所得税の減税が行われます。翌年に繰り越すときは2年連続で確定申告をします。

会社員の人は年末調整では適用を受けられません。なお、夫婦共有で取得した場合は、夫と妻それぞれで確定申告をする必要があります。

申告は5年間有効

所得税が戻ってくる確定申告は5年間も有効になっています。過去に行なったリフォームも、資料が用意できるのであれば今からでも遅くないかもしれません。気になる人は税務署に確認してみましょう。

税務署の所在地(国税庁webサイト)

また、一度確定申告書を提出してしまった人が、訂正を求める申告(更正の請求)も5年間有効です。

必要な書類

制度の適用を受けるための主に必要な書類は以下のとおりです。

- 認定住宅新築等特別税額控除額の計算明細書

- 家屋の登記事項証明書(登記簿謄本)

- 家屋の請負契約書(もしくは売買契約書)

- 認定住宅の証明書

証明書は認定住宅の区分によって異なります。

| 区分 | 必要書類 |

| 認定長期優良住宅 | ・長期優良住宅建築等計画の認定通知書の写し ・住宅家屋証明書(もしくは、認定長期優良住宅建築証明書) |

| 認定低炭素住宅 | ・低炭素建築物建築等計画の認定通知書の写し ・住宅家屋証明書(もしくは、認定長期優良住宅建築証明書) |

| 低炭素建築物とみなされる特定建築物 | ・特定建造物要の住宅用家屋証明書 |

その他、通常の確定申告の書類が必要です。会社員の人は勤務先から受け取った源泉徴収票も用意しましょう。

申告書の書き方

認定住宅新築等特別税額控除額の計算明細書

国税庁が用意している「住宅特定改修特別税額控除額の計算明細書」で控除額を求めます。PDF形式で国税庁のwebサイトにアップロードされています。自宅やコンピ二などで印刷して用意しましょう。

認定住宅新築等特別税額控除額の計算明細書(国税庁PDFファイル)

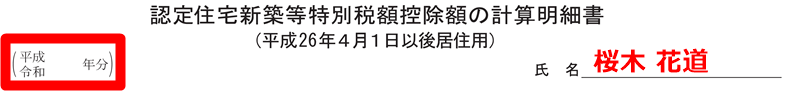

氏名と年分

氏名と申告の年分を記入します。

1 共有者の氏名

共有で取得いなければ空欄にします。

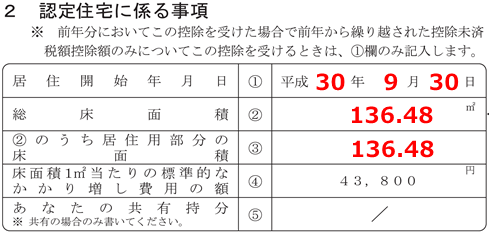

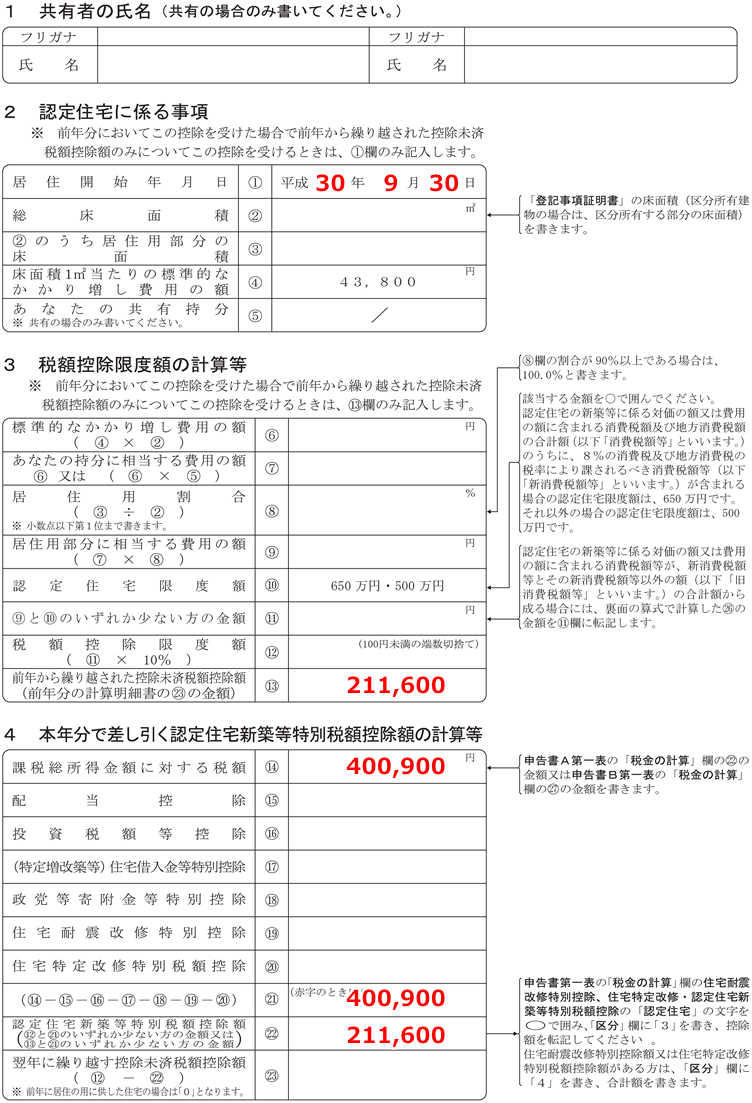

2 認定住宅に係る事項

取得した家屋の情報を記入します。「総床面積②」は登記簿謄本の床面積を転記します。

2階3階の戸建の場合は合計した数字を記入します。

③ 店舗併用住宅のときは②との数字が異なります。

⑤ 共有で取得しているときだけ記入します。配偶者と1:1の共有のときは1/2となります。

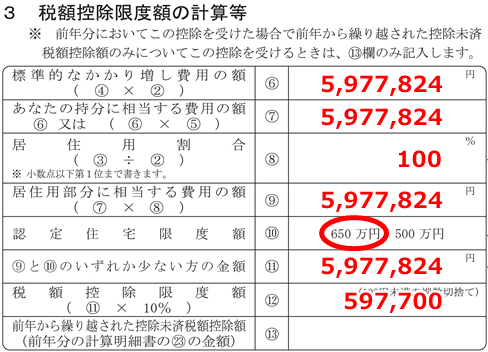

3 税額控除限度額の計算等

計算式に沿って記入します。

⑩ 住宅の工事費用や取得費用に消費税がかかっていれば650万円、いなければ500万円です。

⑫ 100円未満は切り捨てします。

⑬ 繰り越して2年目の申告のときだけ記入します。

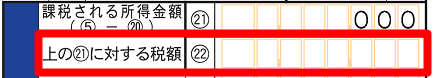

4 本年分で差し引く認定住宅建築等税額控除額の計算等

今回の申告で控除できる金額を計算します。

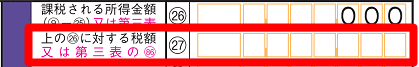

⑭ 申告書の第一表の「◯◯に対する税額」を転記します。申告書Aでは㉒、申告書Bでは㉗となります。

㉓ 翌年に繰り越すときは数字が入ります。2年目の申告で3年目に繰り越すことはできません。

計算明細書の記入は以上です。2ページ目は通常使いません。

2年目の申告のときは次のように記入します。

申告書第一表

申告書第一表の右にある欄に、計算明細書の「㉒ 住宅特定改修特別税額控除額」を記入します。

「認定住宅」に○、区分は「3」と入れます。

その他は通常どおり記入をします。

他の特例制度との関連性

一緒に適用ができる特例制度

リフォーム資金の援助を受けたとき

取得にかかる資金を両親や祖父母から援助を受けたとき、一定の金額までの贈与税が非課税になります。

一緒に適用ができない特例制度

ローンを組んで取得したとき

- 住宅借入金等特別控除

ローンを組んでマイホームを取得したときは、いわゆる住宅ローン控除の適用を受けることもできますが、認定住宅新築等特別税額控除と一緒に適用を受けることはできません。

最大10年にわたって減税を行うことができるので、ほとんどの場合、住宅ローン控除の適用を受けたほうが効果が大きいです。

マイホームを買い換えたとき

以前住んでいたマイホームの売却で譲渡益が発生したとき、以下の制度の適用を受けることができます。

- 3,000万円の特別控除

- 譲渡所得の軽減税率の適用

過去3年以内にどちらかでも適用を受けていると、認定住宅新築等特別税額控除を適用することはできません。

また、認定住宅新築等特別税額控除を適用後2年間も適用は適用は受けられません。