事業所得や不動産所得で損失が発生したときの制度についてまとめました。1回納めた税金が戻ってくるかもしれない大事な制度です。

純損失の繰戻しとは?

前年の分の所得税の還付を受ける制度

純損失の繰戻し還付とは、事業所得や不動産所得で赤字が発生した場合に、前年に納めた所得税の一部もしくは全てが還付されるという制度です。

つまり、損失が発生した前年の確定申告では事業所得や不動産所得で利益が発生して所得税の納付を行っていた場合にのみ適用が受けられます。前年も赤字で所得税の納付がなかった人は対象となりません。

申告書を提出してから3、4か月程度で還付される

繰戻し還付の適用を受けた場合は、申告書を提出してから3、4か月程度経ってから指定した口座に振込が行われます。繰戻し還付は税務署内で様々な手続きが行われるため、通常の所得税の還付申告よりも還付までの期間は長くなります。

還付されるのは所得税だけ

純損失の繰戻しによって還付されるのは所得税だけです。もちろん、前年の利益によって復興特別所得税や住民税の納付をしていますが、これらは制度の適用をしても一切還付されません。

青色申告が必須となる

- 損失が発生した年

- 利益が発生した年(1の前年)

どちらも青色申告している場合に適用できる制度です。つまり、2年続けて青色申告をしていることが必須となります。どちらかの年が白色申告であった場合は適用ができなくなります。

期限内に申告する

青色申告と同時に、損失が発生した年は期限内の3月15日1までに申告書を提出しなければなりません。

繰戻し還付と繰越控除

どちらか選択の適用となる

青色申告で事業所得や不動産所得で損失が発生した場合には、赤字分を翌年以降に引き継ぐ純損失の繰越控除という制度があります。

繰戻し還付の要件を満たす場合には、繰越控除の要件も満たしますが、適用を受けられるのはどちらか一方だけとなります2。

どちらが税金の効果があるのか?

影響する税金や保険料の違い

繰戻し還付と繰越控除は制度の適用によって関わってくる税金は大きく異なります。

| 繰戻し還付 | 繰越控除 |

| ・所得税 | ・所得税 ・復興特別所得税 ・住民税 ・個人事業税 ・国民健康保険料(税) ・後期高齢者医療保険料 |

繰戻し還付は所得税のみである一方、繰越控除は翌年以降の所得を減らすことができる制度であるため、所得から計算される税金や保険料は全て対象となります。

繰越分を使い切れるなら繰越控除

損失あった翌年3年間で利益が発生し、引き継いだ赤字分を相殺できるという見込みがあるならば、繰越控除を適用した方が税金や保険料の効果が高くなります。

翌年以降も赤字が続くと見込まれるなら繰戻し還付

損失があった翌年以降もずっと赤字が続き、繰越控除を適用しても繰越分を使い切れる見込みがない場合は、税金や保険料を減らすことができないため、繰戻し還付を適用して還付を受け取ったほうが有利になります。

資金繰りが厳しい場合は繰戻し還付

繰越控除は翌年以降の税金や保険料に影響するため、すぐには効果が現れません。一方、繰戻し還付は、損失があった年の確定申告の後に所得税が振り込まれるため、赤字によって事業の資金繰りが厳しくなってしまっている場合に有効な制度です。

すぐにお金が必要かどうかも制度の選択の要因となります。

繰戻しの確定申告

通常どおり申告書を作成する

個人事業(事業・不動産)の確定申告と同じように、申告書第一表と第二表、青色申告決算書を作成します。申告書第四表は繰越控除のときだけ使用するので必要ありません3。

書類の書き方についてはこちらでまとめています。

還付請求書を作成して添付する

「純損失の金額の繰戻しによる所得税の還付請求書」という書類で還付額を計算して作成します。これを申告書と一緒に提出することによって繰戻し還付の適用が受けられます。

期限内に提出しなければならない

還付請求書も期限内の3月15日1までに提出しなければなりません。

還付額の計算式

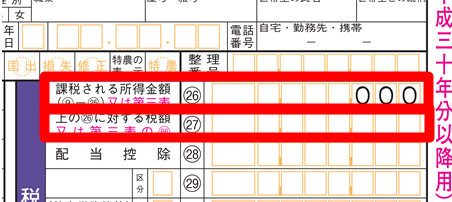

繰戻しによる還付額は2年間の申告書から次のように計算されます5。

計算式

- 還付額

=前年の所得税額 -

(前年の課税所得金額 - 翌年の総所得金額)× 所得税率

繰戻し還付額の計算機

計算機を用意しました。申告書から前年の課税所得金額とその翌年の総所得金額を入力すると、繰戻し還付額が簡易的に求められます。

[CP_CALCULATED_FIELDS id="125"]

前年との落差が激しいと還付が大きくなる

利益が発生した前年の所得税額や翌年の損失額などから還付額が求められます。そのため、前年の利益の金額と翌年の損失の金額の差が大きいと還付額も大きくなります。

- 3月15日が土日の場合は、申告期限が翌月曜日となり1日2日ほど延長されます。 ↵

- 本年の損失の金額が前年の課税所得金額の絶対値を上回る場合は、繰戻しきれない損失額が発生します。この使い切れなかった純損失については繰越控除として使うことができます。そのため、これに該当するときは、1度の確定申告で繰戻し還付と繰越控除を両方の適用を受けることになります。 ↵

- 例外的に、1度の確定申告で繰戻し還付と繰越控除を両方の適用を受ける場合は第四表も必要になります。 ↵

- 3月15日が土日の場合は、申告期限が翌月曜日となり1日2日ほど延長されます。 ↵

- この計算機では実際の金額とは異なることはあります。正確な計算は繰戻し還付請求書で求めましょう。 ↵