贈与税の配偶者控除についてまとめてみました。夫婦間で贈与を検討している人はおさえておきましょう。

贈与税の配偶者控除とは?

夫婦間の不動産の贈与

夫婦間でマイホームもしくは、マイホームの購入資金を贈与したとき、一定の金額まで贈与税がかからなくなるという制度です。

贈与税の配偶者の条件

この制度を受けるためには、次の要件をすべて満たしていなければなりません。

- 婚姻期間が20年以上の夫婦間で行われた贈与である。

- 贈与の財産が以下のどちらかである。

・住宅(土地建物)

・マイホームを取得するための資金(住宅取得資金) - 贈与を受けた翌年の3月15日までに住宅を取得し居住していること

ひとつずつ詳しく説明します。

1.婚姻期間20年以上の夫婦間

戸籍上の婚姻が20年以上の夫婦で行われた贈与が対象になります。内縁関係や事実婚での配偶者は該当しません。また、最近広まりつつある同性パートナーシップ宣誓をしたパートナーも控除の対象になりません。

贈与をした日以降に離婚をしている場合でも適用を受けることができます。

また、この制度は同じ配偶者からの贈与について、一生に一度しか適用できません1。

2.贈与の財産

上の2つ以外の贈与をした場合には、この制度の適用を受けることができません。配偶者控除という名称ですが、マイホームに関する制度です。別荘や賃貸要物件などマイホーム以外の土地建物の贈与も対象にはなりません。

現在住んでいる住宅の贈与も可能です。土地建物の贈与の場合、土地の文筆など一部の所有権を贈与して夫婦共有で所有することも可能です。

取得の範囲は、新築や中古物件の購入だけでなく増築も含まれます。改築は含まれまれないため、マイホームのリフォーム資金の贈与の場合には、リフォームの内容によって配偶者控除が適用できないこともあります。リフォーム資金の贈与をするときは、税務署に確認することをおすすめします。

3.3月15日までに居住

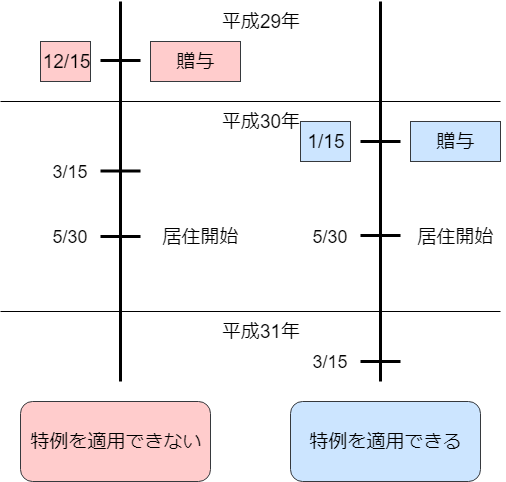

居住していなかった土地建物もしくは、住宅取得資金の贈与を行った場合は、贈与を行った翌年の3月15日までに居住し、かつその後も継続して居住する見込みがなければなりません。

土地建物の贈与をしてすぐに売却をする場合には認められません。

贈与のタイミングに注意

贈与税の金額と非課税

贈与税が非課税になる金額

制度を適用して贈与税が非課税になる金額は2,000万円です。ただし、通常の贈与のときの110万円の非課税も適用できるので、実際には2,110万円までが非課税になります。

2,110万円を超えたときは通常の贈与税の計算を行います。計算機を用意しました。

[CP_CALCULATED_FIELDS id="114"]

非課税枠は3年以内の贈与税の加算がされない

贈与者が亡くなるまでの3年以内に行った贈与は、なかったものとみなされ、贈与財産も相続税の計算に加えられます。

ただし、住宅取得等資金贈与の非課税枠で行われた贈与は、その後3年以内に贈与者が亡くなっても、相続財産に加算されません。相続税の対策としても有効です。

制度の適用を受ける方法

贈与税の申告をする

贈与を受けた翌年の2月1日から3月15日までに、財産を受けた配偶者が贈与税の申告を行うことによって制度の適用が受けられます。非課税範囲内で贈与税がかからない場合であっても申告をしなければなりません。

贈与税の申告は受贈者(財産をもらった人)が行います。贈与者は一切関与しません。

期限後申告でもOK

3月15日を過ぎて贈与税の申告書を提出した(期限後申告)場合でも、制度の適用は受けられます。ただし、2,110万円を超えて贈与を行い、贈与税が発生する申告の場合は延滞税や無申告加算税がかかる場合があります。

申告に必要な書類

贈与税の申告に必要な主な書類は以下のとおりです。「受贈者」とは財産をもらった人(贈与税の申告する人)です。

- 贈与税の申告書第一表

- 適用のチェックリスト

- 受贈者のマイナンバー

- 受贈者の戸籍謄本2

- 受贈者の戸籍の附票の写し2

- 建物土地の登記事項証明書(登記簿謄本)

戸籍謄本は住所地の役所や役場で作成することができますが、戸籍の附票の写しは本籍地の役所や役場でしか作成することができません。住所地と本籍地が異なる場合には気をつけましょう。