相続税も期限を過ぎてから申告書の提出や納税を行うと延滞税や無申告加算税などのペナルティが課せられることがあります。とくに相続税については延滞税や無申告加算税が大きくなりやすいので、気をつけなければなりません。ページ下には自動計算フォームも用意しました。

ここでは自主的に申告書を提出したときの延滞税や無申告加算税についてまとめていきたいと思います。

相続税の延滞税

延滞税とは申告期限から納付した日までの延滞日数に応じてかかる税金です。相続税の申告書を期限までに提出しているかどうかで計算方法は異なります。

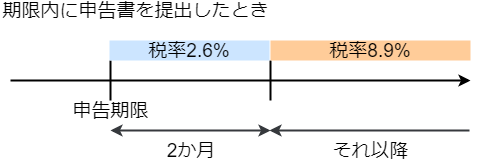

期限内に申告書を提出したとき

期限内に申告書を提出したときの延滞税の利率は「申告期限から2か月後まで」と「それ以降」の2つに分かれています。2か月までは低い利率となっていますが、2か月を超えると大きな利率になってしまいます。

利率は毎年見直されています。平成30年の利率や計算は以下のとおりです。

- 申告期限から2か月後まで →年2.6%

- それ以降 →年8.9%

計算式

- 申告期限から2か月後まで

① = 相続税額(1万円未満切捨) ✕ 2.6% ✕ 日数 ÷ 365 - それ以降

② = 相続税額(1万円未満切捨) ✕ 8.9% ✕ 日数 ÷ 365

延滞税の金額 = ① + ②

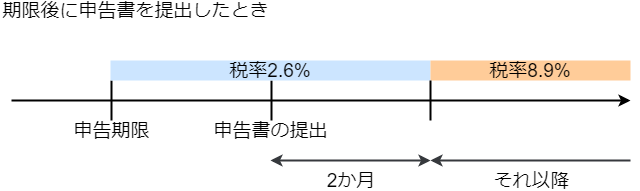

期限後に申告書を提出したとき

期限後に申告書を提出したときの利率は「申告期限から申告書の提出日の2か月後まで」と「それ以降」の2つに分かれています。期限内申告のときとあまり変わりませんが、期限後提出ではその申告書の提出日が延滞税の計算に影響してきます。

利率も期限内申告のときと同じです。平成30年の利率や計算は以下のとおりです。

- 申告期限から申告書の提出日の2か月後まで →年2.6%

- それ以降 →年8.9%

計算式

- 申告期限から申告書を提出日の2か月後まで

① = 相続税額(1万円未満切捨) ✕ 2.6% ✕ 日数 ÷ 365 - それ以降

② = 相続税額(1万円未満切捨) ✕ 8.9% ✕ 日数 ÷ 365

延滞税の金額 = ① + ② (100円未満切り捨て)

延滞税が1,000円未満ならかからない

延滞税は国税の中でも附帯税一つに含まれます。附帯税の計算には以下のような記載があります。

第九章 雑則

(国税の確定金額の端数計算等)

第百十九条

4 附帯税の確定金額に百円未満の端数があるとき、又はその全額が千円未満(加算税に係るものについては、五千円未満)であるときは、その端数金額又はその全額を切り捨てる。出典 e-Gov 国税通則法 https://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=337AC0000000066&openerCode=1#1020

このように計算をした結果、1,000円未満になった場合は延滞税はかかりません。

相続税額が低かったり、期限後すぐに納税を行っていれば延滞税は免除されることがあります。

相続税の無申告加算税

税率は5%

無申告加算税とは期限を過ぎてから申告書の提出を行ったときにかかる税金です。納める相続税に対して5%の税率がかかります。延滞の日数は関係なく、期限を過ぎたかどうかで判断されます。

計算式

相続税額(1万円未満切り捨て) ✕ 5%

無申告加算税が5,000円未満ならかからない

延滞税と同様に無申告加算税も附帯税一つに含まれます。上の国税通則法の引用にもある通り、計算した結果、5,000円未満になった場合は無申告加算税はかかりません。

つまり、相続税額が10万円未満なら5,000円未満となるため、期限後申告であっても無申告加算税はかかりません。

無申告加算税が免除される場合

相続税額が10万円以上であっても、期限までに申告書を提出する意思があったと認められる場合には無申告加算税は免除されます。期限内に提出する意思とは以下の要件を満たさなければなりません。

- 申告期限までに納めるべき相続税の全額を納めていること

- 申告期限の1か月後までに申告書の提出を自主的に行なっていること

- 過去5年間で相続税の無申告加算税、重加算税を課されていないこと

- 過去5年間で相続税の無申告加算税の免除を受けていないこと

税額が分からないときは多めに納める

申告期限までに相続税を納めるという要件が一番のハードルになるかと思います。

期限までに相続税額が確定しないときは、多めの金額を納税をすると要件は満たされます。超えてしまった部分に関しては税務署から還付の手続きが行われるため、損をするということはありません。

期限内に納税をしているため、延滞税もかかることはありません。

自動計算フォーム

延滞税と無申告加算税の計算

延滞税は平成30年の利率(2.6%と8.9%)で設定しております。2か月は61日と換算しているため、実際の金額とズレることがあります。参考までにしてください。

[CP_CALCULATED_FIELDS id="38"]

注意するところ

延滞税や無申告加算税はひとりずつ計算される

相続人が複数いるとき、相続税も財産分与に応じてひとりひとりにかかってきます。延滞税や無申告加算税もひとりずつ計算が行われます。

そのため、同じ相続税の申告であっても、相続人ごとに納税額が異なっていれば、延滞税や無申告加算税がかかる人やかからなかった人がいたり、金額も異なります。

相続争いなどで遅れても関係ない

「やむを得ない事情」があれば遅れても延滞税や無申告加算税は免除されることがありますが、それは地震などの自然災害や火災、事故に巻き込まれたなどの事情に限ります。

遺産相続争いのために遅れてしまったなど納税者側の事情で免除されることはありません。

ペナルティのお知らせが税務署から届く

期限後に申告書の提出、税金を納付すると、税務署で延滞期間や税額から延滞税や無申告加算税の計算がされます。発生する場合は、税務署から自宅に「お知らせ」が届きます。それにしたがって、延滞税や無申告加算税の納付を行います。

「お知らせ」が届かない場合は発生しなかったということです。自分で計算して納付するわけではありません。