個人事業税についてまとめてみました。税額の自動計算機も用意しています。

個人事業主の人はおさえておきましょう。

個人事業税とは?

個人事業主の税金

個人事業を営む一部の人にかかる税金です。

所得税は国に納める税金なのに対し、個人事業税は本人の住所地や事業所の所在地の都道府県に納める地方税という税金です。

対象となる事業者

全ての個人事業主にかかる税金ではありません。70の法定業種に該当する事業を営んでいて、一定の利益がある人が対象になります。赤字の人は対象にはなりません。

基本的に業種は開業届や申告書の「業種」の欄から判断され、対象となる事業者には、事前に都道府県から個人事業税のお知らせが送られてきます。

| 区分 | 法定業種 |

| 第1種事業 | 物品販売業、保険業、金銭貸付業、物品貸付業、不動産貸付業、駐車場業、製造業、電気供給業、土石採取業、電気通信事業、運送業、運送取扱業、船舶ていけい場業、倉庫業、請負業、印刷業、出版業、写真業、席貸業、旅館業、料理店業、飲食店業、周旋業、代理業、仲立業、問屋業、両替業、公衆浴場業、演劇興行業、遊技場業、遊覧所業、商品取引業、不動産売買業、広告業、興信所業、案内業、冠婚葬祭業 |

| 第2種事業 | 畜産業、水産業、薪炭製造業 |

| 第3種事業A | 医業、歯科医業、薬剤師業、獣医業、弁護士業、司法書士業、行政書士業、公証人業、弁理士業、税理士業、公認会計士業、計理士業、社会保険労務士業、コンサルタント業、設計監督者業、不動産鑑定業、デザイン業、諸芸師匠業、理容業、美容業、クリーニング業、公衆浴場業、歯科衛生士業、歯科技工士業、測量士業、土地家屋調査士業、海事代理士業、印刷製版業 |

| 第3種事業B | あん摩・マッサージ・指圧・はり・きゅう・柔道整復その他の医業に類する事業、装蹄師業 |

該当しなければ非課税になる

70の法定業種に当たらない事業を行っている人は個人事業税の対象にはならず、利益が発生しても個人事業税は非課税になります。

詳しくはこちらのページでまとめています。

納付の時期

基本的に個人事業税の納付は2回になりますが、税額が低いときは8月の1回だけになることもあります。

| 回数 | 納付期限1 |

| 1回目 | 8月31日 |

| 2回目 | 11月30日 |

事前に都道府県からお知らせが送られてくるので、それに従って納付をします。

納付の方法

個人事業税はいくつか納付の方法があります。

- 都道府県税事務所で現金

- 金融機関で現金もしくは預金

- コンビニで現金

- 預金から自動引落し(口座振替)

- 専用のサイトからクレジットカード(一部のみ)

現金もしくは預金で納める方法が一般的ですが、都道府県によっては口座振替やクレジットカードで納めることができます。詳しくはこちらのページでまとめています。

納税額は経費になる

所得税や消費税は経費に入れることはできませんが、個人事業税は個人事業の経費に入れることができます。

「租税公課」という勘定科目で仕訳を切ります。

個人事業税の計算方法

申告書のデータをもとに都道府県が計算をするので、納税者は個人事業税の計算をする必要はありません。資金繰りなどのために金額を把握しておきたいときに利用してください。

計算式

個人事業税は税務署に提出した申告書の利益などのデータから計算が行われます。税額を求める際は「青色申告決算書」を用意しましょう。(白色申告の人は「収支内訳書」を用意してください。)

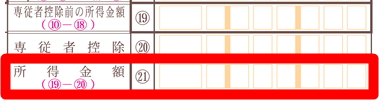

青色申告と白色申告で計算式が異なります。

各用語について詳しく説明します。

税率

個人事業税の税率は営んでいる法定業種によって3つに分かれます。ページ上を参考にしてください。

| 税率 | 法定業種の区分 |

| 3% | 第3種事業B |

| 4% | 第2種事業 |

| 5% | 第1種事業、第3種事業A |

事業主控除

全ての事業者に290万円の事業主控除が与えられます。そのため、一年間の利益が290万円以下の人は個人事業税はかかりません。

繰越控除

所得税の確定申告で次の繰越控除がある場合は、控除額が上乗せされます。

- 青色の純損失の繰越控除

- 被災事業用資産の損失の繰越控除

- 事業用資産の譲渡損失の繰越控除

自動計算機

個人事業税の計算機を用意しました。青色申告か白色申告かを選択して必要事項を入力すると、個人事業税が表示されます。

[CP_CALCULATED_FIELDS id="22"]

端数処理などで実際の金額とズレることがあります。参考までに利用してください。

個人事業税と延滞金

遅れると延滞金がかかる

期限日までに納付が行われなかった場合は、個人事業税も延滞金の対象になります。

延滞金は延滞日数と納税額から計算が行われます。延滞金の税率は以下のとおりです。

- 期限日から1ヶ月まで →年2.6%

- それ以降 →年8.9%

期限に遅れたからといって、必ずしも延滞金がかかるわけではありません。延滞金がかかるときは都道府県からお知らせが送付されます。

自動計算機

延滞金も自動計算機を用意しました。納税額と延滞日数を入力すると、計算が行われます。

[CP_CALCULATED_FIELDS id="24"]

計算機では2か月間31日としているため、実際の延滞金と異なることがあります。参考までに利用してください。

- 土日の場合には、翌月曜日が期限日になります。 ↵