住民税にしかない制度「調整控除」についてまとめました。住民税が発生する人にはほぼ全ての人に適用される身近な制度です。

調整控除とは?

自動的に適用される制度

調整控除とは、年末調整や確定申告で適用した次の控除によって計算される所得税にはない住民税だけの制度です。対象となる人は源泉徴収票や確定申告書のデータから自動的に適用され住民税が減額されます。

- 基礎控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 障害者控除

- 寡婦控除

- 寡夫控除

- 勤労学生控除

基礎控除は全ての人に適用されますので、基本的に住民税が発生する全ての人に調整控除の適用が行われます1。

計算方法

人的控除差の合計額を求める

まず、はじめに「人的控除差の合計額」を求めます。

控除のそれぞれに人的控除差という金額が設定されており、下の表から年末調整や確定申告で適用を受けた控除の金額を全て足したのが「人的控除差の合計額」です。

| 区分 | 人的控除差 | |

| 基礎控除 | 50,000円 | |

| 扶養控除 | 一般 | 50,000円 |

| 特定 | 180,000円 | |

| 老人 | 100,000円 | |

| 同居老親 | 130,000円 | |

| ※配偶者控除 | 一般 | 20,000円~50,000円 |

| 老人 | 30,000円~100,000円 | |

| 障害者控除 | 普通 | 10,000円 |

| 特別 | 100,000円 | |

| 同居特別 | 220,000円 | |

| 寡婦控除 | 一般 | 10,000円 |

| 特別 | 50,000円 | |

| 寡夫控除 | 10,000円 | |

| 勤労学生控除 | 10,000円 | |

| ※配偶者特別控除 | 0円~50,000円 | |

基礎控除があるので最低でも50,000円にはなります。

合計課税所得金額を求める

次に「合計課税所得金額」を求めます。

「合計課税所得金額」とは給与所得者の住民税の決定通知書では次のところに記載されています。自治体によって決定通知書の形式が若干異なりますが、「課税標準」という表の中の「総所得③」に記載されている金額が課税総所得金額です2。

計算式

以上の求めた金額から調整控除額を計算します。合計課税所得金額が200万円を超えているかどうかで計算式が変わります。

- 人的控除の差額の合計額 = A

- 合計課税所得金額 = B

として計算式を表します。

合計課税所得金額が200万円以下のとき

(AとBのいずれか低い金額)✕ 5%

合計課税所得金額が200万円超のとき

(A - B + 200万円)✕ 5%

※ 計算した結果2,500円以下の時は2,500円

だいたいの人は2,500円になります。控除額としては非常に小さいので適用を受けていることに気づいていない人も多い制度です。

市区町村民税と都道府県民税

住民税は市区町村民税と都道府県民税からなります。調整控除もそれぞれの税金の減額を行っています。

計算式の「5%」というのは、市区町村税分の減額と都道府県民税分の減額を合わせたものです。パーセンテージの内訳は住んでいるところが政令指定都市かどうかによって次のようになります。

| 住んでいるところ | 市区町村民税 | 都道府県民税 |

| 政令指定都市 | 4% | 1% |

| それ以外 | 3% | 2% |

結果として合計5%なので、政令指定都市に住んでいるかどうかで調整控除が変わることはありません。

計算機

調整控除額の計算機を用意しました。合計課税所得金額と適用を受けた控除について入力、選択をすると計算が行われます。参考までにご使用ください。

[CP_CALCULATED_FIELDS id="32"]

住民税の決定通知書での確認

住民税の決定通知書で調整控除を確かめてみましょう。

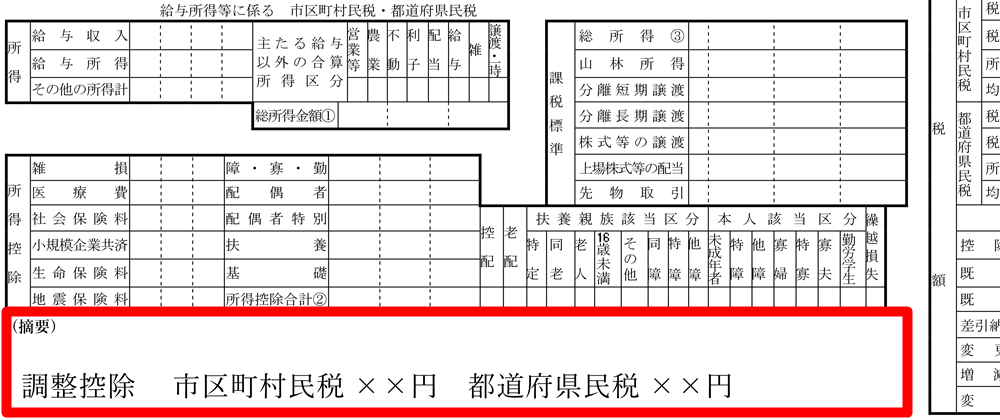

摘要欄

調整控除額は決定通知書の左側にある摘要欄に記載しています。市区町村民税と都道府県民税それぞれに控除が行われるので、2つの数字を合計した金額が減税額となります。

摘要に書いていないこともある

市区町村によっては摘要に減税額が書いていないところもあります。その場合は次のところで確認してください。

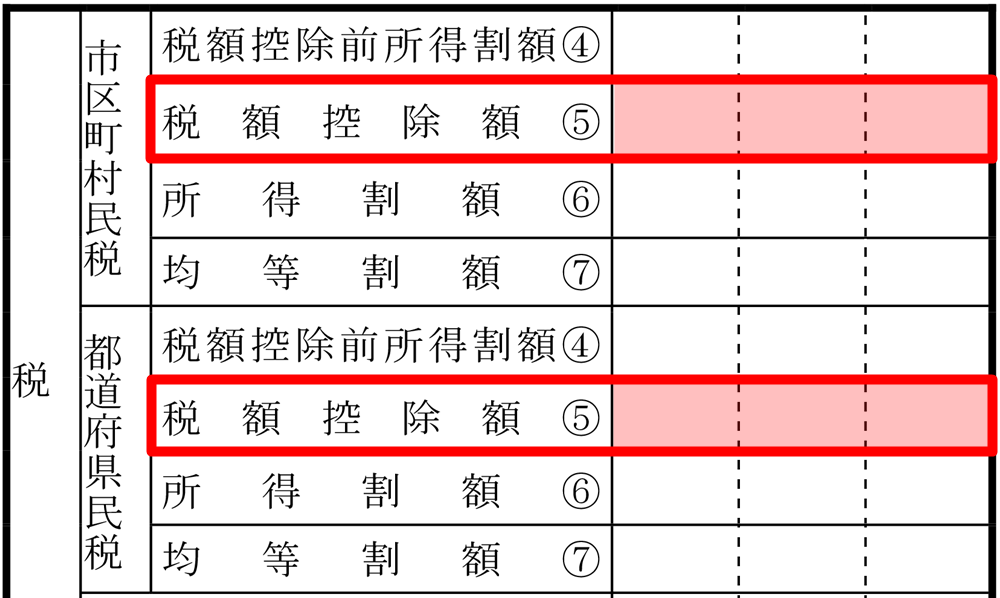

税額欄

摘要欄の右側の税額欄でもふるさと納税の寄附金控除の減税額を確認することができます。こちらでも市区町村民税と都道府県民税に分かれています。それぞれの「税額控除額」に注目します。

表が市区町村と都道府県に分かれていますが、どちらにも記載されている「税額控除額」の金額を合計すると住民税で減額された調整控除です。

ふるさと納税をしているとき

ふるさと納税(=寄付金控除)も調整控除と同様に税額控除の一つになります。そのため、ふるさと納税をしているときは「税額控除額」には調整控除と寄付金控除の合計額が記載されます。