所得税の減税制度である住宅耐震改修特別控除についてまとめてみました。大きな地震に備えてマイホームをリフォームした人は押さえておきたい制度です。

住宅耐震改修特別控除とは

マイホームの耐震リフォームをしたときの減税制度

住宅耐震改修特別控除は、マイホームの耐震リフォームをしたとき、その年にかかる一定の所得税を減らすことができるという特例制度です1。

つまり、減税によって負担した耐震リフォーム費用を抑えることができます。

制度の適用要件

この制度を受けるためには、次の要件を全て満たしていなければなりません。

- 昭和56年5月31日以前に建築された家屋であること

- 耐震リフォームをした家屋に本人が居住すること

- 以下のどちらかの証明書が発行された耐震リフォームであること

・増改築等工事証明書

・住宅耐震改修証明書

昭和56年5月31日以前

築35年以内の建物の耐震リフォームには適用できない制度です。もちろん新築の建物も適用できません。

建築の年月日については建物の登記簿謄本で確認します。家屋の所有者が本人でなくても適用を受けることができます。

本人が居住する家屋

耐震リフォームをした家屋に本人が居住していなければならないため、別荘や空き家には適用できない制度です。

ただし、耐震リフォーム前に住んでいない家屋であっても、リフォーム後に引越しをして、リフォームを行った年の12月31日時点で居住している場合には認められています2。

証明書の発行

現在の耐震基準を満たす改修工事(リフォーム)だと認められるときに発行できる書類です。

- 増改築等工事証明書

→建築士や指定確認検査機関などが作成する - 住宅耐震改修証明書

→地方公共団体が作成する

それぞれの証明書は作成する機関が異なりますが、どちらかが発行されれば適用を受けることができます。

リフォームの施工業者や市区町村の役所、役場に問い合わせましょう。

所得の要件はない

住宅ローン控除といったマイホームに関する税制は、本人の所得に制限が設けられていることがほとんどですが、住宅耐震改修特別控除には所得の要件は一切ありません。

控除額の計算

控除額は、増改築等工事証明書(もしくは住宅耐震改修証明書)に記載されている「標準的な工事費用相当額」から計算します。

「標準的な工事費用相当額」とは、国土交通省が定めている工事の内容ごとの標準費用の合計です。実際に支出した金額ではありません。

計算式

- リフォームした年の所得税の控除額(最大25万円)

= 標準的な工事費用相当額 × 10%

※費用の中に消費税が含まれていない場合は限度額は20万円になります。

国や市区町村などから補助金や給付金を受け取っている場合は工事費用相当額から差し引きます。

住民税は控除されない

生命保険料控除などの制度は、所得税だけでなく住民税の控除も行われます。

一方、住宅耐震改修特別控除は所得税だけの制度になります。住民税は一切関係ありません。

翌年以降に繰り越せない

その年にかかる所得税が住宅耐震改修特別控除額を下回ると、控除しきれない部分が発生しますが、その金額を翌年以降に繰り越すことはできません。

住宅耐震改修特別控除の適用を受ける方法

確定申告をする

耐震リフォームを行った翌年の2月16日から始まる確定申告をすることによって、制度の適用を受けられ所得税の減税が行われます。

会社員の人は年末調整では適用を受けられません。

申告は5年間有効

所得税が戻ってくる確定申告は5年間も有効になっています。過去に行なった耐震リフォームも、資料が用意できるのであれば今からでも遅くないかもしれません。気になる人は税務署に確認してみましょう。

税務署の所在地(国税庁webサイト)

また、一度確定申告書を提出してしまった人が、訂正を求める申告(更正の請求)も5年間有効です。

必要な書類

制度の適用を受けるための主に必要な書類は以下のとおりです。

- 住宅耐震改修特別控除額の計算明細書

- 家屋の登記事項証明書(登記簿謄本)

- 増改築等工事証明書(または住宅耐震改修証明書)

- (補助金の受給額に関する明細書)

その他、通常の確定申告の書類が必要です。会社員の人は勤務先から受け取った源泉徴収票も用意しましょう。

申告書の書き方

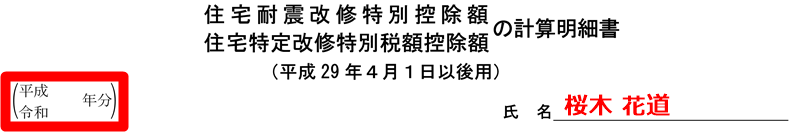

住宅耐震改修特別控除額の計算明細書

国税庁が用意している「住宅耐震改修特別控除額の計算明細書」で控除額を求めます。

住宅耐震改修特別控除額の計算明細書(国税庁のwebサイト)3

先頭に氏名と申告の年分を記入します。

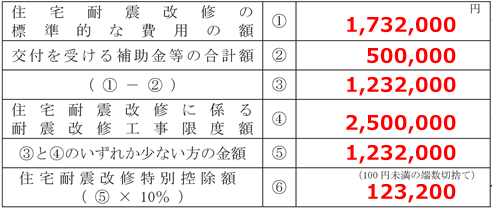

増改築等工事証明書(もしくは住宅耐震改修証明書)を見ながら「Ⅰ住宅耐震改修特別控除額の計算」の表に記入します。

② → 国や市区町村などから補助金がないときは「0」と記入します。

④ → 基本的には「2,500,000」となりますが、工事費用に消費税が含まれていないときは「2,000,000」となります。

⑥ → 100円未満の切捨てを忘れないようにしましょう。

計算明細書は全部で3ページありますが、1ページ目だけの記入になります。

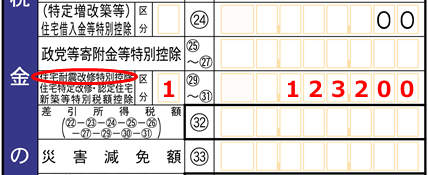

申告書第一表

申告書第一表の右にある欄に「⑥住宅耐震改修特別税額控除額」を記入します。

「住宅耐震改修特別税額控除」に○、区分は「1」と入れます4。

その他は通常どおり記入をします。所得税の計算の際には控除額の差し引きを忘れないようにしましょう。

他の特例制度との関連性

一緒に適用ができる特例制度

住宅に関する特例制度は多く用意されています。それぞれの要件を満たしていれば、住宅耐震改修特別控除と一緒に以下の制度の適用も受けることができます。

一緒にリフォームしたとき

耐震リフォームと一緒にバリアフリーや省エネ、2世帯住宅のリフォームを行ったときの制度です。

これらの制度はリフォームが完了した家屋に居住し始めた年の所得税が減税されます。そのため、一緒に行ったリフォームであっても確定申告で適用を受ける年が1年ズレることがあります。

ローンを組んでリフォームしたとき

- 住宅借入金等特別控除

いわゆる住宅ローン控除は新築、購入の場合だけでなく、リフォームをしたときも対象になります5。

リフォーム資金の援助を受けたとき

リフォームにかかる資金を両親や祖父母から援助を受けたとき、一定の金額までの贈与税が非課税になります。

一緒に適用ができない特例制度

耐震リフォームと一緒に換気性や防水性を高める工事や管理維持をしやすくする工事を行ったとき「耐久性向上改修工事をした場合の住宅特定改修特別税額控除」という制度の適用が受けられます。

この制度と住宅耐震改修特別控除は一緒に適用を受けらませんが、耐久性向上改修工事をした場合の住宅特定改修特別控除の方が減税額は大きくなります。

- 現在のところ、平成33年12月31日までに行った耐震リフォームが対象となりますが、今後の税制改正で期間が延長されるかもしれません。 ↵

- 基本的に日本に住所がある人(居住者)だけが対象となりますが、海外に住んでいて日本に住所がない人でも適用できることがあります。税務署に相談しましょう。 ↵

- 耐震リフォームを平成29年3月31日以前に行ったときは、住宅耐震改修特別控除額の計算明細書の様式が異なります。

平成29年3月31日以前の住宅耐震改修特別控除額の計算明細書(国税庁のwebサイト) ↵ - 住宅特定改修特別税額控除と一緒に適用を受けるときは、控除額の合計を記入します。「住宅特定改修」にも○、区分は「4」と入れます。 ↵

- マイホームを購入してから耐震リフォームしたときで、要耐震改修住宅に該当する場合には、住宅ローン控除と一緒に適用することはできません。 ↵