今話題になっているビットコインをはじめとする仮想通貨は物品の購入などで使用できるものですが、仮想通貨そのものを取引したりすることによって損益が発生します。利益が出れば、それに対して税金を納めなくてはいけません。仮想通貨はまだ整備ができていませんでしたが、平成29年分の確定申告の前の12月に国税庁より明確にルール付けがされました。

所得の区分は

所得税の中には給与所得や不動産所得など10種類の所得があります。ビットコインをはじめとする仮想通貨を売却や使用することによって発生する利益は原則として雑所得に区分されます。

雑所得の特徴

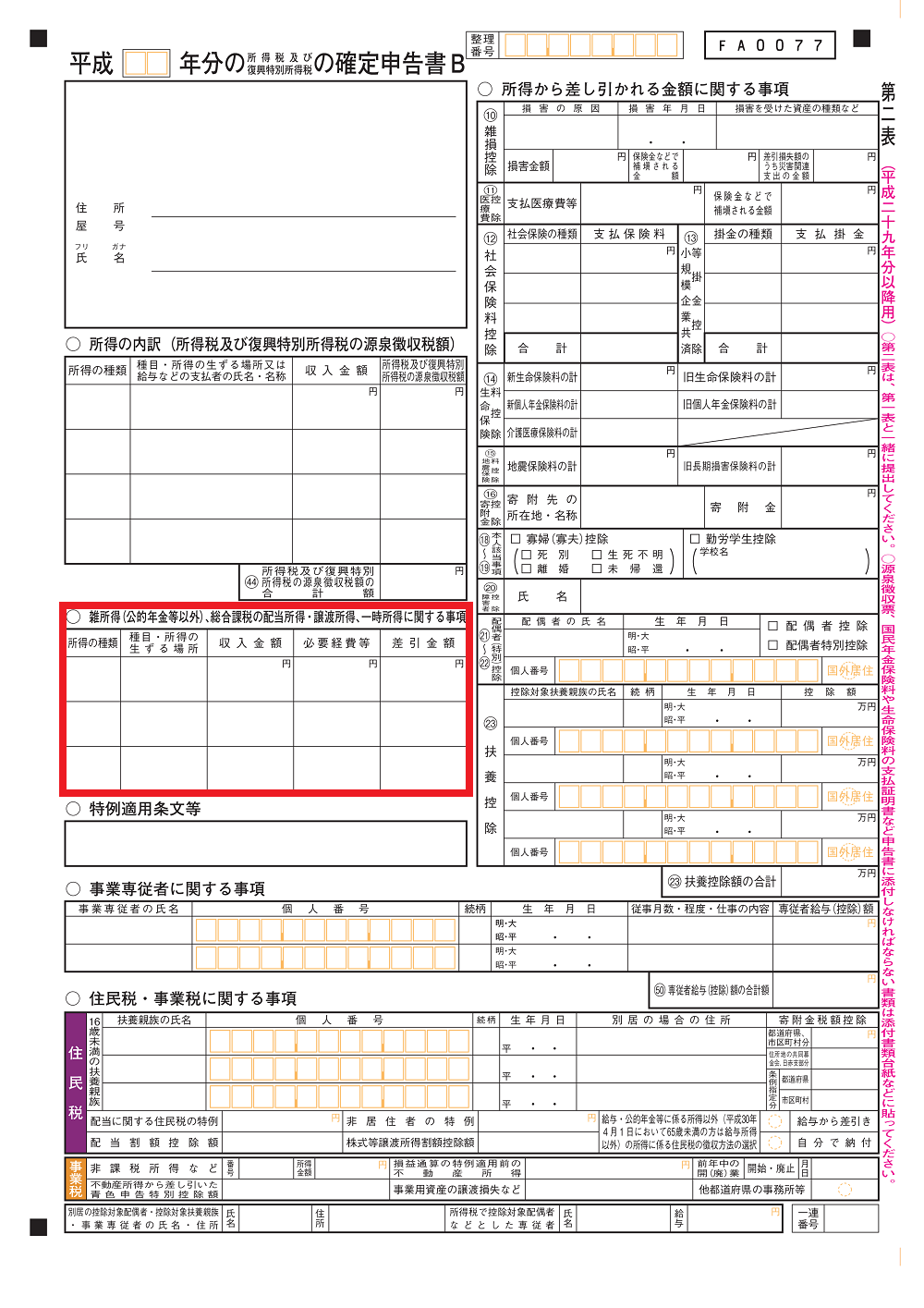

損益通算をすることができない

不動産所得や事業所得は所得がマイナス(赤字)になってしまった時、給与所得などにそのマイナスをぶつけて相殺することができます。所得が控除されるので、所得税も少なくなります。これを損益通算と言います。

雑所得では損益通算をすることができません。つまり、仮想通貨の取引などによってマイナスが生じてしまっても、他の所得に相殺して所得税を減らすことができません。

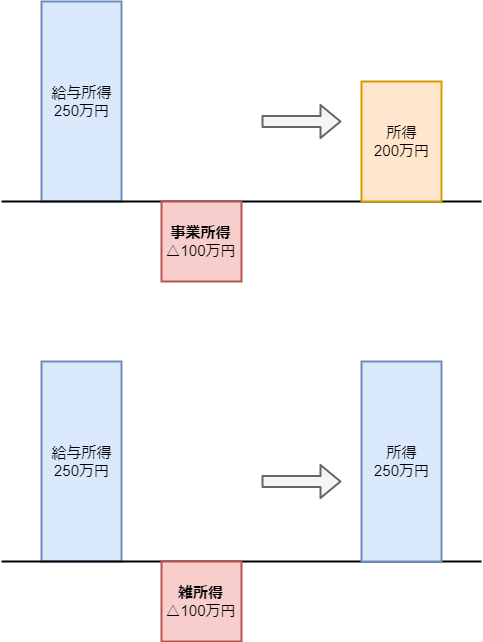

損失を翌年以降に繰り越すことができない

株式の売買や先物取引(FX)で損失が発生した場合、確定申告を行うと損失を繰り越すことができます。翌年以降3年間で株式の取引で利益が出てしまっても、その利益と繰り越した損失と相殺することにより税金を少なくなります。

雑所得では損失を翌年以降に繰り越すことができません。前年に50万円の損失が発生し、当年に200万円の利益が発生しても、200万円から50万円を差し引くことはできません。

累進課税が適用される

株式の売買や先物取引(FX)では利益に対して、一律20%(所得税15%、住民税5%)の税率がかかってきます。100万円の利益が出たら20万円の税金となりますが、どんなに利益が大きくても税率は20%のままです。

雑所得は給与所得や事業所得などの所得を合計した金額に対して、15%から55%までの税率がかかってきます。累進課税方式を適用しているため、利益が大きくなると税率も大きくなり、最大で半分以上も税金が課せられる状態になってしまいます。

仮想通貨による利益や損失の発生

仮想通貨によって生じる利益、損失は以下のような取引をした場合に発生します。

- 仮想通貨を日本円に売却した時

- 仮想通貨で商品やサービスを購入した時

- 仮想通貨と他の仮想通貨を交換した時

つまり、仮想通貨を持っているだけでは利益や損失は発生しません。取引をした時の通貨単位とはじめに購入したときの通貨単位の差額で利益や損失が確定されるのです。

仮想通貨の売却

5/31に1BTC(116,650円)を購入し、12/5に1BTC(1,316,133円)を売却した。売買手数料と出金手数料は2,581円であった。

収入=1,316,133円

経費=116,650+2,581=119,231円

雑所得=1,316,133-119,231=1,196,902円

仮想通貨での商品の購入

5/31に1BTC(116,650円)を購入し、12/5に263,226円の商品を0.2BTCで購入した。売買手数料と出金手数料は726円であった。

収入=263,226円

経費=23,330+726=24,056円

雑所得=263,226-24,056=239,170円

仮想通貨の交換

5/31に1BTC(116,650円)を購入し、12/5に他の仮想通貨(658,066円分)を0.5BTCで購入した。売買手数料と出金手数料は1,297円であった。

収入=658,066円

経費=58,325+1,297=59,622円

雑所得=658,066-59,622=598,444円

経費は原価や手数料だけではない

仮想通貨の取引のためにかかった経費は利益から差し引くことができます。購入にかかった費用(原価)や売買手数料、出金手数料だけかと思われますが、仮想通貨の取引のためにかかった費用であれば経費に入れることができます。

- 仮想通貨に関する書籍

- 仮想通貨に関するセミナー、講習会の参加費、交通費

- 取引のためのスマホ、パソコンの代金

- インターネット通信料 など

経費として認められるかどうかの基準はその費用が仮想通貨の取引にどれだけ関わっているかです。スマホ代や通信料は全て仮想通貨のために支出しているとは考えられませんが、仮想通貨に関わっていることを説明できれば、金額の一部を経費に入れることもできます。領収書や明細書などは大切に保管をしておきましょう。

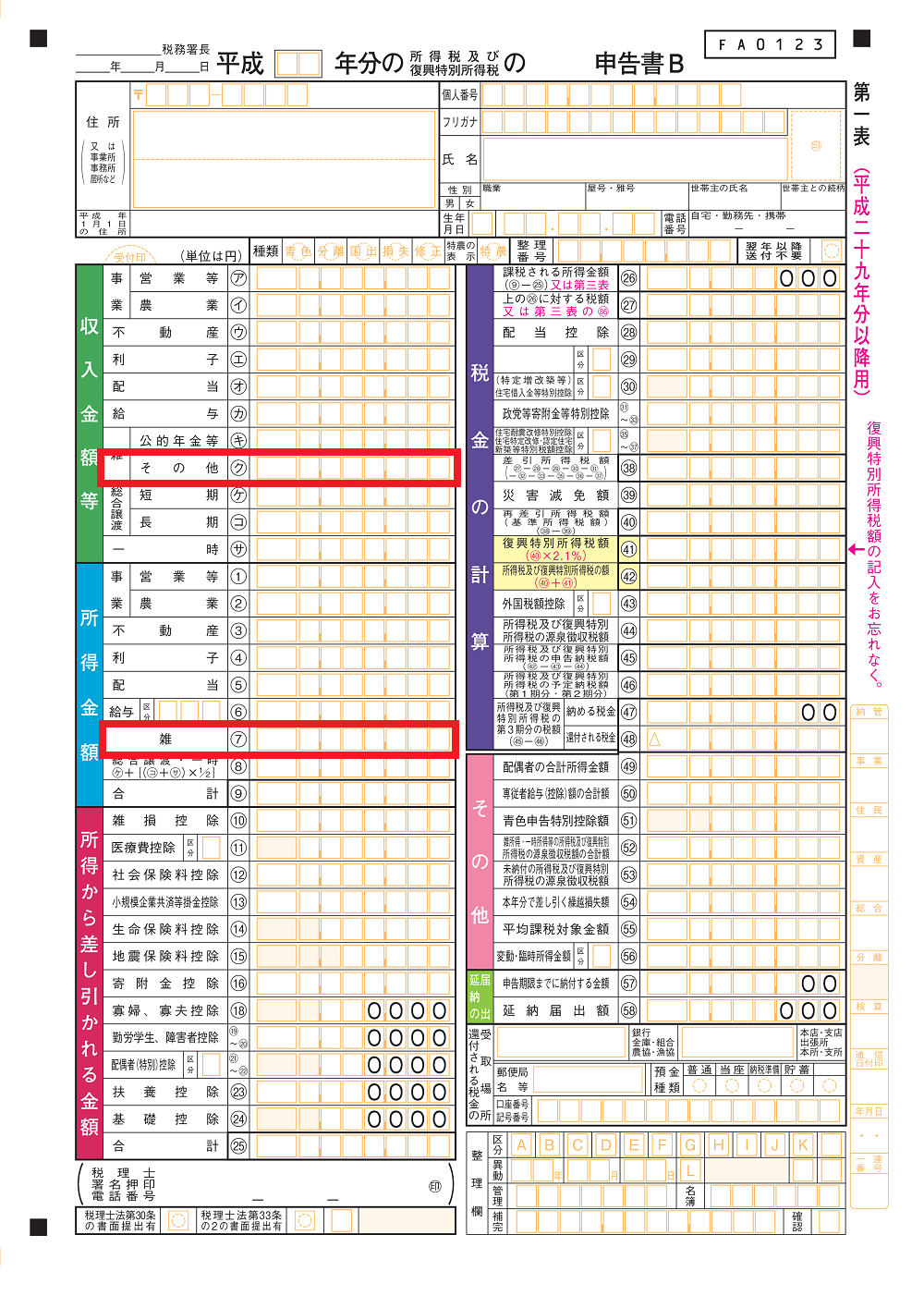

確定申告書

株式の取引やFXでは申告書第三表や計算明細書などが必要になりますが、仮想通貨での確定申告では一切必要ありません。申告書第一表と第二表だけで申告ができます。会社員の方であれば確定申告書Aを使用しても問題ありません。

申告書第二表の雑所得(公的年金以外)の欄にあらかじめ計算している収入金額と経費、差引金額(利益)を記入します。申告書第一表の㋗は収入金額、⑦は差引金額(利益)が転記されます。その他の所得や控除を記入していき、確定申告書を作成します。

収入や経費の計算の根拠となった資料や領収書、明細を提出する必要はありません。しかし、それらの資料はいつでも確認できるよう大事に保管をしておきましょう。

年末調整をした会社員で確定申告しなければならないのは

収入から経費を差し引いた金額で判断をします。なるべく経費になるような領収書や明細はしっかり保存をしておいたほうがいいです。

利益が出た場合

仮想通貨による利益が20万円超えてしまうと、確定申告をしなければなりません。

利益が20万円以内であれば確定申告をしなくても問題ありません。

損失が出た場合

株式の取引やFXと違い、損失が出てしまっても損益通算や繰越控除を行うことが一切できないので、申告をする必要はありません。

※給与所得と仮想通貨の所得以外ないものとします。