住宅取得等資金贈与の非課税の特例の適用を受けるときの贈与税の申告書の書き方や記入例1についてまとめました。計算機も用意しています。

作成の前に

非課税額を求める

住宅取得等資金贈与の非課税になる金額は、省エネ等住宅に該当するかどうかで決まってきます。

| 住宅の取得に係る消費税率 | 省エネ等住宅 | それ以外 |

| 8%、消費税なし | 1,200万円 | 700万円 |

| 10% | 3,000万円 | 2,500万円 |

省エネ等住宅とは?

取得した住宅に省エネや免震、バリアフリー対策が行われていて、以下のいずれかに該当するとき「省エネ等住宅」と認められています。

- 断熱等性能等級4

- 耐震等級2もしくは3

- 免震建築物

- 一次エネルギー消費量等級4もしくは5

- 高齢者等配慮対策等級3~5

いずれにも該当しない場合には、上の表の「それ以外」となります。

詳しくはこちらのページでまとめています。

-

-

住宅取得等資金贈与の非課税の特例とは?贈与税の計算機付き!

マイホームの購入を検討している人は是非おさえておきたい住宅取得等資金贈与の非課税の特例についてまとめてみました。 相続税の節税対策にもなる大 ...

用意するもの

資金をあげた人を贈与者、もらった人を受贈者として説明します。

- 黒インクのボールペン

- 贈与税の申告書第一表

- 贈与税の申告書第一表の二

- 受贈者の身分証明書のコピー2(運転免許証など)

- 受贈者のマイナンバーの通知カードのコピー3

- 以下のことを証する受贈者の戸籍謄本

1.受贈者の生年月日

2.贈与者が受贈者の直系尊属に該当すること - 受贈者の源泉徴収票(確定申告をしていれば不要)

- 売買契約書の写し

- 住宅の登記事項証明書(登記簿謄本)

- 土地の登記事項証明書(登記簿謄本)

- (省エネ住宅等に該当することを証明する書類)

- ホチキス

- のり(セロテープ)

贈与者のマイナンバーや源泉徴収票などは必要ありません。

申告書

申告書はPDF形式で国税庁のwebサイトにアップロードされています。自宅やコンピ二などで印刷して用意しましょう。用紙はカラーになっていますが、白黒で印刷しても問題ありません。

令和元年分申告書第一表(国税庁PDFファイル)

令和元年分申告書第一表の二(国税庁PDFファイル)

PDFファイルの中には控え用の申告書がありますが、必要ありません。なお、申告書は税務署で受け取ることもできます。

源泉徴収票

受贈者の所得金額を証明するために、会社員の人は源泉徴収票の提出が必要です。確定申告をしている人は必要ありません。

省エネ住宅等に該当することを証明する書類

省エネ等住宅の非課税額を適用する際は、次のいずれかの証明書が必要になります。

- 住宅性能証明書

- 建設住宅性能評価書の写し

- 長期優良住宅建築等計画の認定通知書の写しと住宅用家屋証明書

- 長期優良住宅建築等計画の認定通知書の写しと認定長期優良住宅建築証明書

- 低炭素建築物新築等計画認定通知書の写しと住宅用家屋証明書

- 低炭素建築物新築等計画認定通知書の写しと認定低炭素住宅建築証明書

贈与税の申告書の書き方

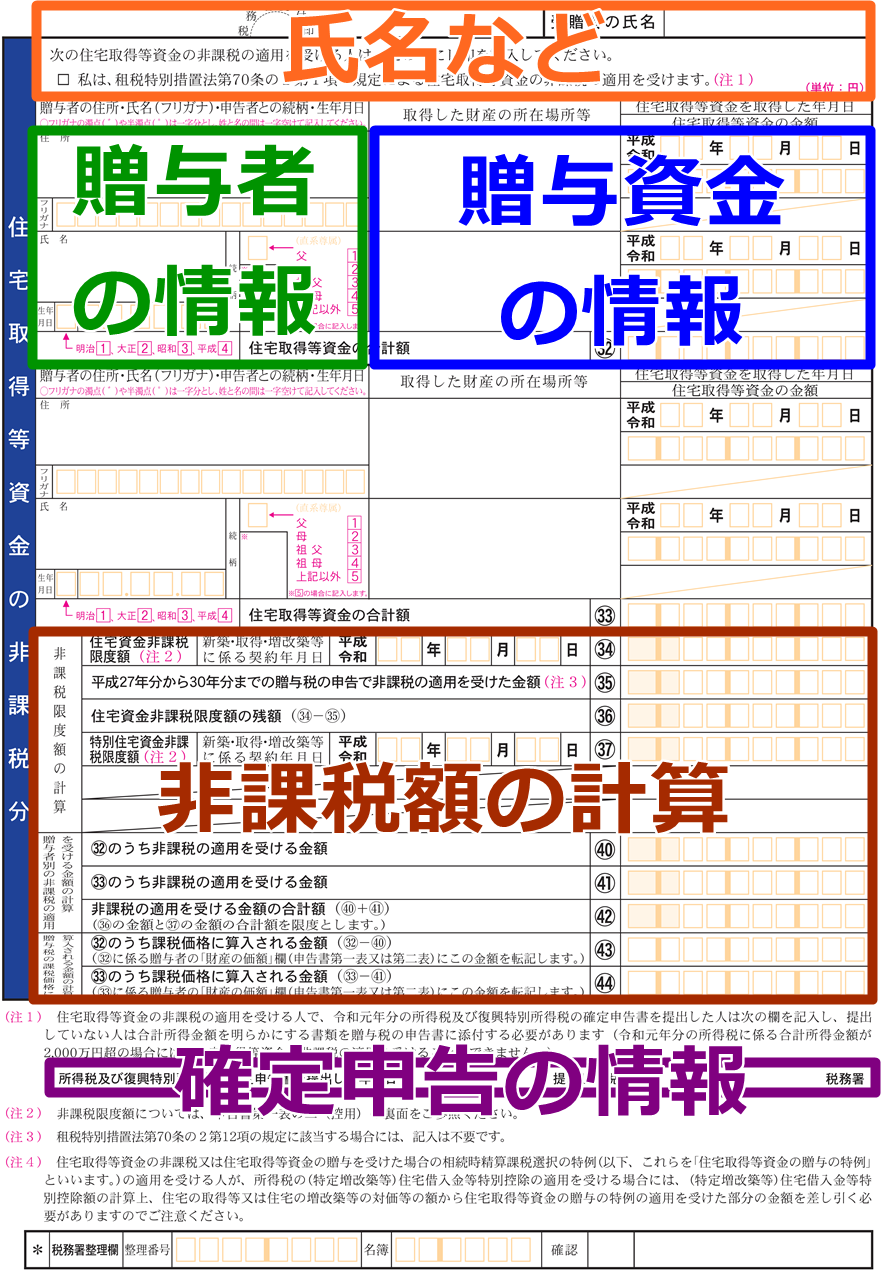

申告書第一表の二

まず、贈与税の申告書第一表の二から作成します。6つのブロックに分けて説明します。

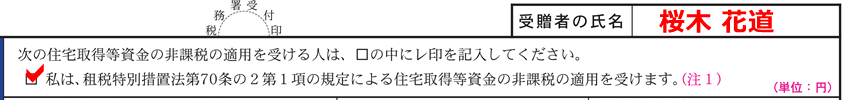

氏名など

右上に資金をもらった人の氏名を記入します。ボックスにチェックを入れ、住宅取得等資金贈与の非課税の特例の適用を受ける意思表示をします。

贈与者の情報

贈与者(資金をあげた人)の住所、氏名、生年月日などを記入します。

生年月日の先頭の数字は元号を表します。

- 大正 → 2

- 昭和 → 3

贈与者が2人いる場合には、2か所目の欄も記入します。

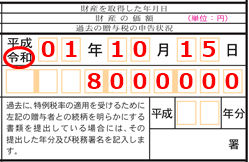

贈与資金の情報

もらった資金の額や年月日を贈与者ごとに記入します。

「取得した財産の所在場所等」は、金融機関を通して資金をもらった場合には、振り込まれた金融機関の名称と支店の住所を記入しましょう。現金で保管しているときは自宅などの住所を記入します。

2回に分けて贈与を受けている場合には、それぞれの日付ごとに記入します。

非課税額の計算

計算機を用意しました。黄色の欄を入力して、計算ボタンをクリックすると桃色の欄の計算が行われます。「住宅資金非課税限度額」にはあらかじめ求めた非課税を入力してください。

計算機で求めた桃色の欄の転記をします。

㉞と㊲のどちらかに必ず数字が入ります。数字が入っている方の欄に住宅を取得した年月日を記入します。

確定申告の情報(確定申告をした人のみ)

受贈者が令和元年の所得税の確定申告をしている場合には、確定申告書を提出した年月日と所轄の税務署名を記入します。

会社員の人など年末調整だけで、確定申告をしていない人は、空欄にします。

申告書第一表の二は完成です。

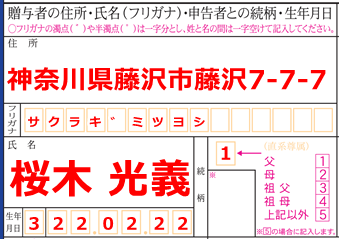

申告書第一表

次に贈与税の申告書第一表の作成をします。6つのブロックに分けて説明します。

税務署など

申告の年分は「1」と記入します。確定申告書や源泉徴収票に記載されている年分と同じになります。

管轄の税務署はその人の住所から定められています。国税庁のwebサイトで確認しましょう。

税務署を調べる(国税庁webサイト)

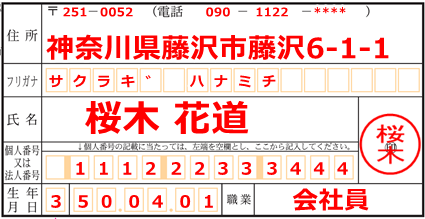

受贈者の情報

資金をもらった人の氏名や住所、マイナンバーなどの個人情報を入力して、押印します。印鑑は認印で構いません。

生年月日の先頭の数字は元号を表します。

- 昭和 → 3

- 平成 → 4

電話番号は自分の携帯番号で構いません。

マイナンバーは左を1マス空けて記入します。

贈与者の情報

贈与者(父母や祖父母)の氏名、フリガナだけを記入します。

第一表の二に詳しい情報を記入しているので、住所や生年月日は省略しても問題ありません。

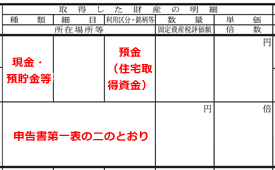

財産の明細

以下の通りに記入します。

- 種類 → 「現金・預貯金等」

- 利用区分・銘柄等 → 「預金(住宅取得資金)」

- 所在場所等 → 「申告書第一表の二のとおり」

課税額

贈与を受けた年月日を記入します。

「財産の価額」には、第一表の二の「課税価格に算入される金額㊵」を転記します。特例の非課税の範囲内で贈与を受けたときには「0」となります。

その下の「特例贈与財産の価額の合計額①」にも同じ金額を入れます。

贈与税の計算

こちらにも計算機を用意しました。「①特例贈与財産の価額の合計額(課税価格)」を入力すると、桃色の欄の計算が行われます4。

計算機で求めた桃色の欄の転記をします。非課税限度額の範囲内で贈与を受けたときには、「申告期限までに納付すべき税額」が0円となります。

これで申告書の作成は以上となります。

提出の準備

チェックシートで最終確認

国税庁が用意している「住宅取得等資金の非課税」のチェックシートで提出書類などの最終確認をします。

令和元年分チェックシート(物件取得または新築用)

令和元年分チェックシート(増改築用)

自宅やコンピ二などで印刷して用意しましょう。

ホチキス留め

申告書の左上をホチキスで留めます。上から

- 申告書第一表

- 申告書第一表の二

- チェックリスト

- 受贈者の書類

・番号通知カード

・身分証明書

・戸籍謄本

・(源泉徴収票) - 住宅の書類

・売買契約書の写し

・住宅の登記事項証明書(登記簿謄本)

・土地の登記事項証明書(登記簿謄本)

・(省エネ住宅等に該当することを証明する書類)

となるように揃えます。

添付書類台紙を使うのもあり

国税庁のwebサイトでは添付書類台紙がアップロードされています。番号通知カードや身分証などの細かい書類は台紙を使ってまとめても構いません。

添付書類台紙(国税庁PDFファイル)

贈与税の納付について

非課税限度額を超えて贈与を行い、申告書第一表の「申告期限までに納付すべき税額」に金額が入っている場合には、贈与税の納付をしなければなりません。

贈与税の納付も申告書の提出期限と同じ3月15日となっています。納付の方法について詳しくはこちらでまとめています。

-

-

贈与税の5種類の納付の方法について分かりやすく解説!

贈与税の申告で納税額が発生すれば、3月15日までに納付をしなければなりません。5種類ある贈与税の納付の方法についてまとめてみました。 納付の ...