自宅や所有している土地、別荘などを売却したときの確定申告で必要な「譲渡所得の内訳書」の書き方についてまとめました。自動計算機も用意しています。

記入する前に

必要書類

- 譲渡所得の内訳書

- 売却した土地・建物の登記簿謄本

- 売却したときの売買契約書

- 取得したときの売買契約書

- 売却したとき、取得したときにかかった費用の領収書

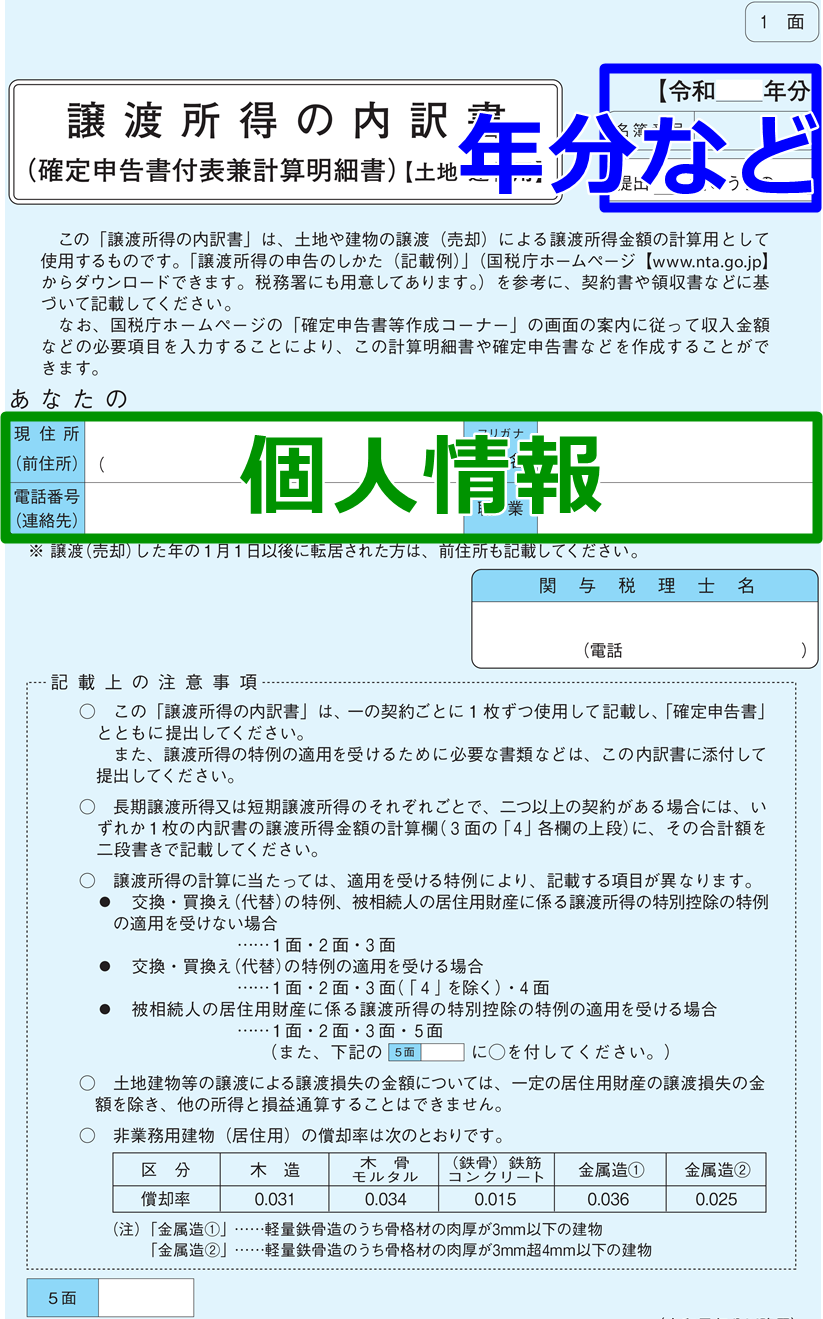

譲渡所得の内訳書

PDF形式で国税庁のwebサイトにアップロードされています。自宅やコンピ二などで印刷して用意しましょう。カラーになっていますが、用紙は白黒で印刷しても構いません。

譲渡所得の内訳書(国税庁PDFファイル)

売却した土地・建物の登記簿謄本

登記簿謄本とは、法務局で発行される不動産の情報が記載された書類です。改めて再発行することも可能ですが、売買契約書と一緒に保管されていることが多いです。

土地と建物で分かれているため、土地付き建物やマンションを売却した人は、登記簿謄本は2部必要です。

取得したときの売買契約書

所得したときの土地や建物の金額は必要経費に入れることができます。売却したときの売買契約書だけでなく、取得したときの売買契約書も用意しましょう。

売却したとき、取得したときにかかった費用の領収書

取得したときや売却したときにかかった費用も土地建物の取得価額と同様に必要経費として入れることができるものもあります。ただし、領収書といった支払いを証明する書類がないと経費に入れることはできません。

対象となる費用はページ下に記載しております。

1面の書き方

2つに分けて説明します。

年分など

申告の年分を入れ、「提出1枚のうち1」と記入します1。

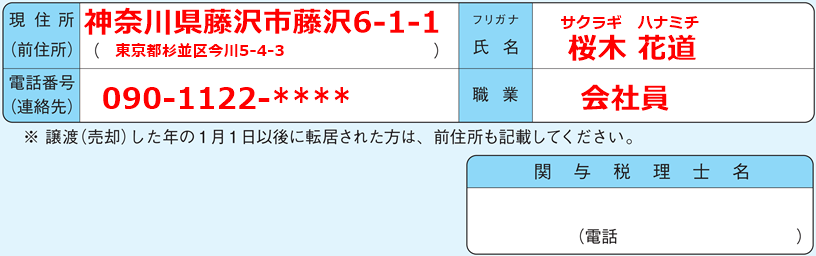

個人情報

住所と氏名、電話番号を記入します。

不動産を売却した年の1月1日以後に転居をした場合に「(前住所)」を記入します。つまり、申告の年分から現在までに引越しを行っている場合には、現在と過去の住所を記入します。

関与税理士名は空欄にします。

これで1面の記入は以上です。

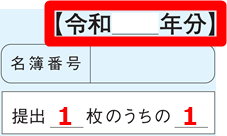

2面の書き方

5つのブロックに分けて説明します。

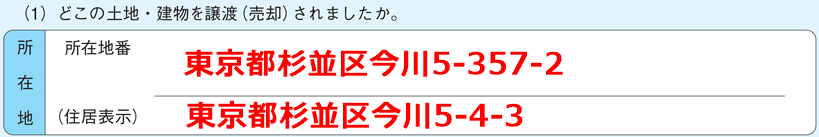

(1)どこの土地・建物を譲渡

(住居表示)

住所表示とは、住んでいたときに住所として住民票や免許証などに記載されていた表記のことです。

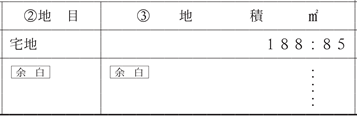

所在地番

所在地番とは、登記簿謄本に「所在」「地番」と記載されている表記です。

地域によっては、住所表示と同じになっていることもありますが、例のように、住所の丁目の以降が異なっていて普段は全く使わない住所になっていることもあります。

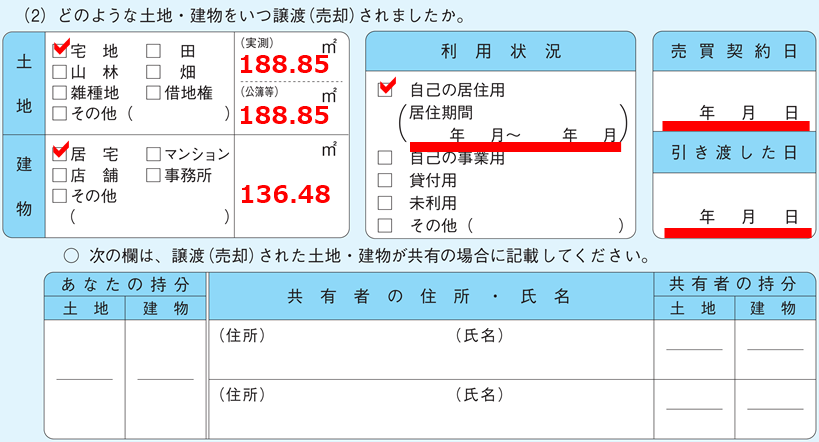

(2)どのような土地・建物をいつ譲渡

土地建物の情報

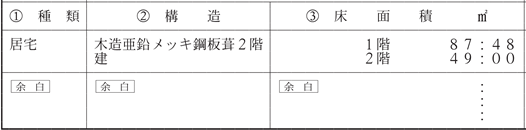

登記簿謄本を参考に土地と建物の情報を記入します。

利用状況

どのように不動産を使用していたかをチェックを入れます。そこに住んでいた場合は、居住期間も記入します。

売買契約日、引き渡した日

売買契約書と登記簿謄本からそれぞれの日付を記入します。

- 売買契約日 → 売買契約書の日付

- 引き渡した日 → 登記簿謄本の所有権を移転した日付

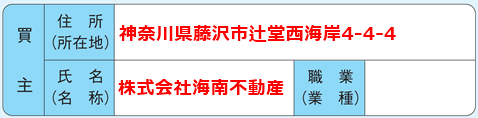

(3)どなたに譲渡

売買契約書もしくは登記簿謄本から売却先の法人名(もしくは個人名)と住所を記入します。

職業(業種)は分からなければ空欄にしましょう。売買契約書の場合は、仲介した4不動産業者が記載されていることもあるので注意しましょう。

(4)いくらで譲渡

売買契約書から土地と建物の合計の消費税込みの売却金額を記入します。

すでに納めている1年分の固定資産税を売買した日を基準に売主分と買主分で計算して、買主分を固定資産税精算金という形で売買契約書の金額とは別に受け取ることがあります。その場合には、固定資産税精算金も売却金額に加えて記入します。

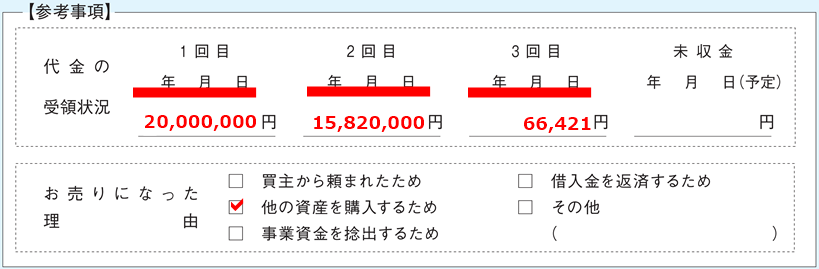

参考事項

売却代金の受け取り状況と売却の理由を記入します。固定資産税精算金も受け取っている場合には、記入を忘れないようにしましょう。

これで2面の記入は以上です。

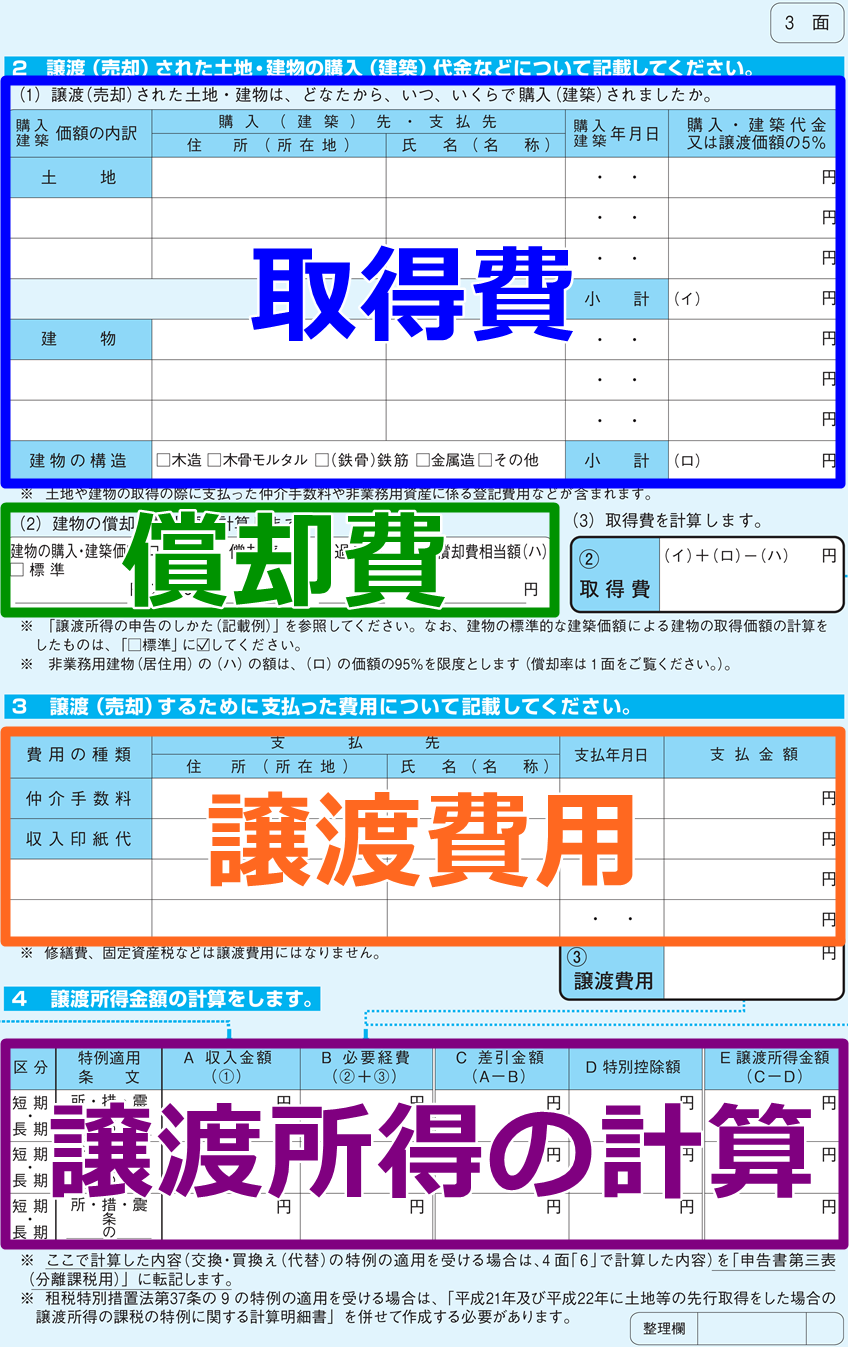

3面の書き方

4つのブロックに分けて説明します。

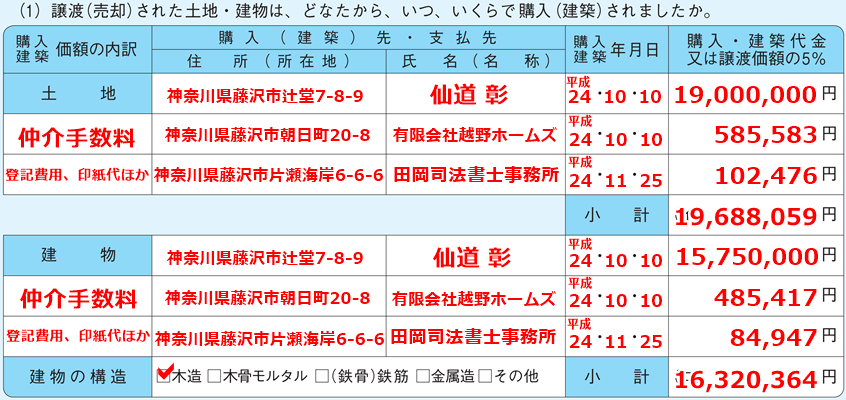

取得費

売却した不動産を取得するときにかかった費用を土地と建物に分けて記入します。土地や建物の対価だけでなく、不動産を取得するためにかかった付随の費用も対象となります。建物や仲介手数料などは消費税込みの金額を記入してください。

- 土地の購入代金

- 建物の購入代金、建築代金

- 仲介手数料

- 収入印紙代

- 登記費用

- 不動産取得税

当時の領収書が残っている場合には、これらの費用も経費に入れることができます。

土地分と建物分で按分する

仲介手数料や収入印紙代、登記費用などは土地と建物で分けられているわけではありません。その場合には、土地と建物の取得価額の比率で計算して記入をします。計算機を用意しました。必要に応じてご使用ください。

[CP_CALCULATED_FIELDS id="130"]

建物の構造

建物の登記簿謄本から当てはまる構造にチェックをいれます。

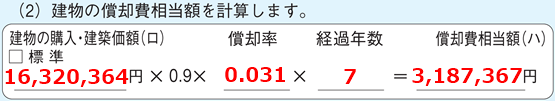

償却費

建物を売却している場合に、記入が必要な欄です。

建物は時間が経過するにつれて、価値が落ちるものです。この価値の減少を税金の計算では償却費相当額という形で一定の計算式で求めていきます。これが償却費といいます。計算のためには、償却率と経過年数を求めます。

建物の購入・建築価額

償却費の計算では、建物の代金だけでなく、建物を取得するためにかかった付随の費用も対象となります。そのため、上の「小計(ロ)」の金額を転記します。

償却率

建物の構造によって償却率が決定します。

| 構造 | 償却率 |

| 木造 | 0.031 |

| 木骨モルタル | 0.034 |

| (鉄骨)鉄筋コンクリート | 0.015 |

| 骨格材が3mm以下の金属造 | 0.036 |

| 骨格材が3mm超4mm以下の金属造 | 0.025 |

当てはまる償却率を記入します。

経過年数

登記簿謄本より取得してから売却するまでの年数を計算します。

まず、〇〇年〇〇か月という形で年数を求めます。6か月以上は1年とし、6か月未満の端数は切り捨て、整数で年数を記入します。

償却費相当額や取得費の計算は下の自動計算機を使ってください。

譲渡費用

不動産を売却したときに付随でかかった費用を記入します。主に次のようなものがあります。

- 仲介手数料

- 収入印紙代

- 登記費用

固定資産税や修繕費などは譲渡費用にはなりませんので注意してください。

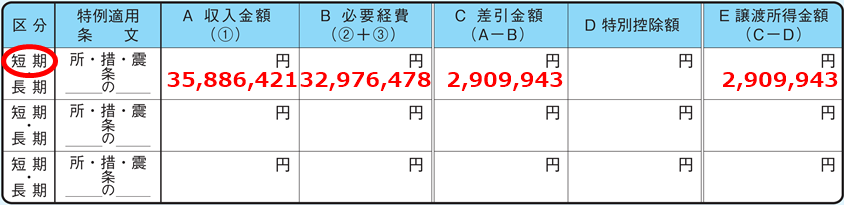

譲渡所得の計算

欄は3列設けられていますが、1年で不動産を複数売却したときに2列目以降を使います。そのため、基本的には1列目しか記入しません。

短期と長期の区分

取得してから売却するまでの年数が5年を超えるかどうかによって長期と短期に区分されます。当てはまる方に丸を入れてください。

5年かどうかの計算は多少複雑になっておりますので、所有期間が4~6年の場合には、こちらのページで確認してください。

-

-

短期譲渡所得、長期譲渡所得の判定機

使い方 資産を取得した年月日と売却した年月日を入力して「計算ボタン」をクリックすると、短期譲渡所得か長期譲渡所得かの判定が行われます。 判定 ...

特例適用条文

3,000万円控除など不動産を売却したときの特例制度を使うときに、その制度の法律の区分を記入をします。主な制度は次のとおりです。

| 特例制度 | |

| 居住用資産の3,000万円の控除 | 措 35条の1項 |

| 居住用資産10年超の軽減税率 | 措 31条の3 |

自動計算

記入した2面と3面の金額から譲渡所得を求めます。計算機を用意しました。黄色の欄に入力して、計算ボタンをクリックすると3面の桃色の欄の計算が行われます。タブをクリックして2面と3面を切り替えてください。

計算機で求めた金額を転記します。

これで申告書の作成は以上となります。

第三表への転記

完成した譲渡所得の内訳書から申告書第三表に転記を行います。

収入金額と所得金額

区分の選択

譲渡所得の内訳書の3面で選んだ長期と短期で分かれていて、更に短期には2つ、長期には3つの欄が設けられています。

| 区分 | 内容 | |

| 短期 | 一般分 | 軽減分以外の短期譲渡所得 |

| 軽減分 | 国や地方公共団体に譲渡、収用した場合 | |

| 長期 | 一般分 | 特定分と軽課分以外の長期譲渡 |

| 特定分 | 国や地方公共団体に譲渡、収用した場合 | |

| 軽課分 | 居住用資産10年超の軽減税率の特例を適用する場合 | |

「軽減分」と「特定分」はレアケースなので、基本的に短期譲渡は「一般分」、長期譲渡は「一般分」もしくは「軽課分」に転記することになります。

金額の転記

収入金額と所得金額の該当するところに譲渡所得の内訳書の3面の「4譲渡所得金額の計算をします。」の金額を転記します。

- 収入金額 → A収入金額(①)

- 所得金額 → E譲渡所得金額(C-D)

分離課税の短期・長期譲渡所得に関する事項

譲渡所得の内訳書の3面の「4譲渡所得金額の計算をします。」の金額を転記します。

区分

「短期・一般」や「長期・軽課」などと書きます。

所得の生ずる場所

売却した不動産の所在地番を転記します。

第三表のへの転記は以上です。後は通常通りに税額の計算まで行います。

- 売却した不動産が複数ある場合には、2枚、3枚とします。 ↵